TÍTULO SEGUNDO

Impuesto Sobre los Ingresos Brutos.

CAPÍTULO PRIMERO

Hecho Imponible.

Definición. Habitualidad.

Artículo 202.- El ejercicio habitual y a título oneroso en jurisdicción de la Provincia de Córdoba del comercio, industria, profesión, oficio, negocio, locaciones de bienes, obras o servicios o de cualquier otra actividad a título oneroso -lucrativa o no- cualquiera sea la naturaleza del sujeto que la preste, incluidas las sociedades cooperativas, y el lugar donde se realice, zonas portuarias, espacios ferroviarios, aeródromos y aeropuertos, terminales de transporte, edificios y lugares de dominio público y privado, estará alcanzado con un impuesto sobre los Ingresos Brutos en las condiciones que se determinan en los artículos siguientes y en la Ley Impositiva Anual.

En lo que respecta a la comercialización de servicios realizados por sujetos domiciliados, radicados o constituidos en el exterior, se entenderá que existe actividad gravada en el ámbito de la Provincia de Córdoba cuando se verifique que la prestación del servicio se utilice económicamente en la misma (consumo, acceso a prestaciones a través de Internet, etc.) o que recae sobre sujetos, bienes, personas, cosas, etc. radicadas, domiciliadas o ubicadas en territorio provincial, con independencia del medio y/o plataforma y/o tecnología utilizada o lugar para tales fines.

Asimismo, se considera que existe actividad gravada en el ámbito de la Provincia de Córdoba cuando por la comercialización de servicios de suscripción online, para el acceso a toda clase de entretenimientos audiovisuales (películas, series, música, juegos, videos, transmisiones televisivas online o similares) que se transmitan desde internet a televisión, computadoras, dispositivos móviles, consolas conectadas y/o plataformas tecnológicas, por sujetos domiciliados, radicados o constituidos en el exterior se verifique la utilización o consumo de tales actividades por sujetos radicados, domiciliados o ubicados en territorio provincial o cuando el prestador o locador contare con una presencia digital significativa en la Provincia de Córdoba, en los términos que a tales efectos determine la reglamentación. Idéntico tratamiento resultará de aplicación para la intermediación en la prestación de servicios (Uber, Airbnb, entre otras) y las actividades de juego que se desarrollen y/o exploten a través de cualquier medio, plataforma o aplicación tecnológica y/o dispositivo y/o plataforma digital y/o móvil o similares, tales como: ruleta online, black jack, baccarat, punto y banca, póker mediterráneo, video póker on line, siete y medio, hazzard, monte, rueda de la fortuna, seven fax, bingo, tragaperras, apuestas deportivas, craps, keno, etc., cuando se verifiquen las condiciones detalladas precedentemente y con total independencia donde se organicen, localicen los servidores y/o plataforma digital y/o red móvil, u ofrezcan tales actividades de juego.

En virtud de lo expuesto precedentemente, quedarán sujetos a retención -con carácter de pago único y definitivo- todos los importes abonados -de cualquier naturaleza- cuando se verifiquen las circunstancias o hechos señalados en los dos párrafos anteriores.

La habitualidad deberá determinarse teniendo en cuenta especialmente la índole de las actividades, el objeto de la empresa, profesión o locación y los usos y costumbres de la vida económica.

Se entenderá como ejercicio habitual de la actividad gravada el desarrollo en el ejercicio fiscal de hechos, actos u operaciones de la naturaleza de las gravadas por el impuesto, con prescindencia de su cantidad o monto, cuando los mismos sean efectuados por quienes hagan profesión de tales actividades.

La habitualidad no se pierde por el hecho de que, después de adquirida, las actividades se ejerzan en forma periódica o discontinua.

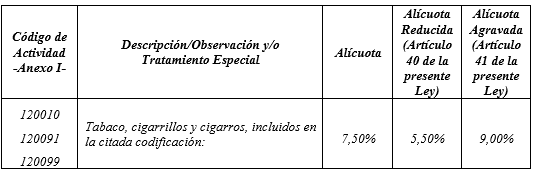

Artículo 13.- De acuerdo con lo establecido en el artículo 202 del Código Tributario Provincial fijase en el Cuatro coma Setenta y Cinco por Ciento (4,75%) la alícuota general del Impuesto sobre los Ingresos Brutos que se aplicará a todas las actividades, con excepción de las que tengan alícuotas especiales conforme se indica en los artículos siguientes.

En caso de que la alícuota general dispuesta en el párrafo precedente resultare superior a la alícuota tope prevista en el Anexo I del “Consenso Fiscal” de fecha 16 de noviembre de 2017, suscripto entre el Estado Nacional, las Provincias signatarias del mismo y la Ciudad Autónoma de Buenos Aires (CABA) y su Adenda -aprobados por las Leyes Nacionales Nros. 27429, 27469, 27542, 27634 y 27687 y las Leyes Provinciales Nros. 10510, 10591, 10683, 10730 y 10798-, para el rubro de actividad desarrollado por el contribuyente, ésta última deberá considerarse para la determinación del gravamen.

Artículo 14.- En cumplimiento de los compromisos asumidos en el “Consenso Fiscal” de fecha 16 de noviembre de 2017, suscripto entre el Estado Nacional, las Provincias signatarias del mismo y la Ciudad Autónoma de Buenos Aires (CABA) y su Adenda -aprobados por las Leyes Nacionales Nros. 27429, 27469, 27542, 27634 y 27687 y las Leyes Provinciales Nros. 10510, 10591, 10683, 10730 y 10798- las alícuotas especiales para cada actividad son las que se indican en el Anexo I de la presente Ley, con los tratamientos diferenciales que se detallan en los artículos 15 a 37 y siguientes, y en tanto no resulten de aplicación las disposiciones de los artículos 40 y 41 de la presente Ley.

Reglamentación Artículo 202 del CTP – Utilización económica o consumo de servicios en la Provincia. Presencia digital significativa

Artículo 150.- Se considera que existe utilización económica o consumo en la Provincia de Córdoba, cuando se verifique la utilización inmediata o el primer acto de disposición del servicio por parte del prestatario aun cuando, de corresponder, este último lo destine para su consumo.

No obstante, en el caso de los servicios digitales, se presume –salvo prueba en contrario– que la utilización o consumo se lleva a cabo en la jurisdicción provincial cuando se verifiquen los siguientes presupuestos:

1. De tratarse de servicios recibidos a través de la utilización de teléfonos móviles: cuando la característica identificada por el código del teléfono móvil de la tarjeta SIM, corresponda a la Provincia de Córdoba.

2. De tratarse de servicios recibidos mediante otros dispositivos: cuando la dirección IP de los dispositivos electrónicos del receptor del servicio corresponda a la Provincia de Córdoba. Se considera como dirección IP al identificador numérico único formado por valores binarios asignado a un dispositivo electrónico.

Asimismo se presumirá, salvo prueba en contrario, que existe utilización o consumo en la Provincia de Córdoba cuando en ella se encuentre:

1. La dirección de facturación del cliente o

2. La cuenta bancaria utilizada para el pago, la dirección de facturación del cliente de la que disponga el banco o la entidad financiera emisora de la tarjeta de crédito o débito con que se realice el pago.

Se entenderá que existe presencia digital significativa en la Provincia de Córdoba para la prestación de servicios digitales, cuando se verifique alguno de los siguientes parámetros:

a) El prestador del servicio digital efectúe prestaciones de tracto o ejecución sucesiva y/o transacciones u operaciones por más de tres meses –consecutivos o alternados- a locatarios, prestatarios o usuarios domiciliados en la Provincia de Córdoba, independientemente de la cantidad. A los fines de definir el alcance del domicilio en la Provincia, se deberán considerar los presupuestos establecidos precedentemente para los casos de utilización o consumo en esta jurisdicción.

b) El prestador -por sí o a través de terceros- utilice o contrate una o más empresas, entidades, agentes, contratistas o “proveedores de servicios” –con total independencia del monto de las operaciones- domiciliadas o con actividad en la jurisdicción de la Provincia de Córdoba, para la prestación del servicio de suscripción online o acceso a toda clase de entretenimientos audiovisuales, tales como: publicidad o marketing de la membresía, comunicaciones, infraestructura, servicios de tecnologías de la información (TI) y/o procesadora de transacciones de las tarjetas de crédito y/o débito y/u otras formas de cobro.

c) El prestador efectúe -por sí o a través de terceros- el ofrecimiento del servicio dentro del ámbito geográfico de la Provincia de Córdoba y/o tenga licencia para exhibir el contenido de ese servicio en dicha jurisdicción. Se entenderá que el prestador ofrece el servicio dentro del ámbito de la Provincia de Córdoba cuando:

1. Identifique que el usuario miembro del servicio y/o dispositivo y/o cuenta, tiene como lugar de ubicación la Provincia de Córdoba.

2. El software desarrollado por el propio prestador o locador del servicio -o a pedido del mismo- requiera de un usuario, con domicilio en la Provincia de Córdoba, la aceptación de políticas de privacidad o términos de uso como paso previo para la instalación, acceso y/o visualización del contenido a través de cualquier dispositivo.

3. El software desarrollado por el propio prestador o locador del servicio –o a pedido de éste mediante proveedores de servicios-instale tecnología o archivos específicos cualquiera sea su tamaño en los equipos de usuarios con domicilio en la Provincia de Córdoba para, entre otros, la aceptación y control de políticas de privacidad o términos de uso, para el control acceso y/o visualización del contenido a través de cualquier dispositivo, para memorización y autenticación o validación de accesos, cuentas y contraseñas, para control de acciones de marketing y/o publicidad, para sondeo y/o análisis de usos y costumbres de usuario, para provisión, seguridad o soporte del servicio, para tareas de calidad de servicio, personalización, sondeo, recolección de datos y análisis de mercado en el ámbito de la Provincia de Córdoba.

4. Con la previa conformidad y suministro de la información necesaria del usuario domiciliado en la Provincia de Córdoba, se autoricen consumos del servicio a través de tarjetas de crédito o débito.

d) El prestador del servicio digital registre la cantidad de locatarios, prestatarios o usuarios, domiciliados en la Provincia de Córdoba, que a tal efecto establezca la Secretaria de Ingresos Públicos dependiente del Ministerio de Finanzas de la Provincia de Córdoba. (Ver Art. 1 de la Resolución N° 4/2019 de la Secretaría de Ingresos Públicos del Ministerio de Finanzas.)

e) El prestador requiera para la comercialización de sus servicios, dentro de la Provincia de Córdoba, un punto de conexión y/o transmisión (wi-fi, dispositivo móvil, etc.) que se encuentre ubicado en esta jurisdicción o de un proveedor de servicio de internet o telefonía con domicilio o actividad en la Provincia de Córdoba.

Artículo 151.- Los sujetos incorporados en el “Registro de Operadores de Juegos de Azar”, establecido por la Resolución General (AFIP) N° 3510/2013 y su modificatoria, que deban tributar el Impuesto sobre los Ingresos Brutos en la Provincia de Córdoba y se encuentren inscriptos en esta jurisdicción, quedarán eximidos de la obligación de incorporar en la declaración jurada determinativa del mismo, los ingresos derivados del desarrollo y/o explotación de juegos a que hacer referencia el tercer párrafo in fine del artículo 202 del Código Tributario, siempre que la totalidad del gravamen haya sido objeto de retención en los términos del artículo 357 del presente Decreto.

Reglamentación Artículo 202 del CTP – Venta de bienes con cobro en especie o recibidos en canje

Artículo 152.- Cuando el precio de una operación de venta de bienes, prestación de servicios y/o realización de obras se perciba -total o parcialmente- en especie –incluyendo el caso de las monedas digitales- la posterior venta por parte de quien lo recibe, constituye una nueva operación comprendida en el objeto del impuesto.

Artículo 153.- A los efectos previstos en el Impuesto sobre los Ingresos Brutos equipárese a “monedas digitales”, los términos “moneda virtual”, “criptomonedas”, “criptoactivos”, “tokens”, “stablecoins” y demás conceptos que por su naturaleza y/o características constituyan y/o impliquen una representación digital de valor que puede ser objeto susceptible de comercio digital y cuyas funciones –directas y/o indirectas- son la de constituir un medio de intercambio y/o una unidad de cuenta y/o una reserva de valor.

Mera Compra. Frutos del País. Fabricantes en Extraña Jurisdicción.

Artículo 203.- Se considerarán también actividades alcanzadas por este impuesto las siguientes operaciones, realizadas dentro de la Provincia:

a) La mera compra de productos agropecuarios, forestales, frutos del país y minerales para industrializarlos o venderlos fuera de la jurisdicción. Se considerará fruto del país a todos los bienes que sean el resultado de la producción nacional perteneciente a los reinos vegetal, animal o mineral, obtenidos por la acción de la naturaleza, el trabajo o el capital y mientras conserven su estado natural, aún en el caso de haberse sometido a algún proceso o tratamiento -indispensable o no- para su conservación o transporte, lavado, salazón, derretimiento, pisado, clasificación y procesos similares;

b) El fraccionamiento y venta de inmuebles (loteos) y la locación de inmuebles.

Tratándose de la locación de inmuebles, esta disposición no alcanza los ingresos correspondientes al contribuyente o responsable hasta el importe o la categoría del Régimen Simplificado del Impuesto sobre los Ingresos Brutos -Pequeños Contribuyentes- que, según el caso, establezca la Ley Impositiva Anual para el conjunto de los mismos;

Artículo 12.- Fíjase en la suma de Pesos Trescientos Veinte Mil ($ 320.000,00) mensuales o Pesos Tres Millones Ochocientos Cuarenta Mil ($ 3.840.000,00) anuales el monto de ingresos por alquileres a que se refiere el inciso b) del artículo 203 del Código Tributario Provincial. Dichos importes también resultan de aplicación para el conjunto de inmuebles cuando la actividad de locación de inmuebles se encuadre en las previsiones del artículo 201 del Código Tributario Provincial.

En el caso de contribuyentes sujetos al Convenio Multilateral, los importes definidos en el párrafo anterior se compararán con los ingresos por alquileres atribuibles a la Provincia de Córdoba a los fines de la determinación del tributo.

Fíjanse en A y B las categorías del Régimen Simplificado Pequeños Contribuyentes a que se refiere el inciso b) del artículo 203 del Código Tributario Provincial, que será aplicable para aquellos sujetos que sólo realicen la actividad de locación de inmuebles.

c) Las explotaciones agrícolas, pecuarias, minerales, forestales e ictícolas;

d) La comercialización de productos o mercaderías que entren a la jurisdicción por cualquier medio;

e) La intermediación que se ejerce percibiendo comisiones, bonificaciones, porcentajes u otras retribuciones análogas;

Actividades de intermediación

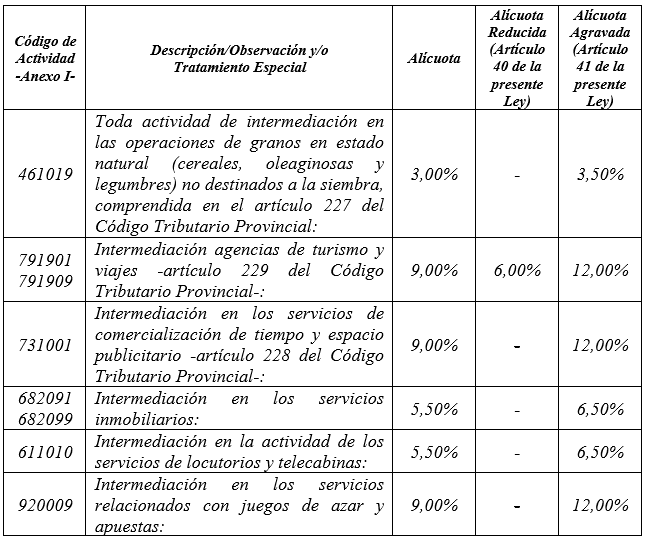

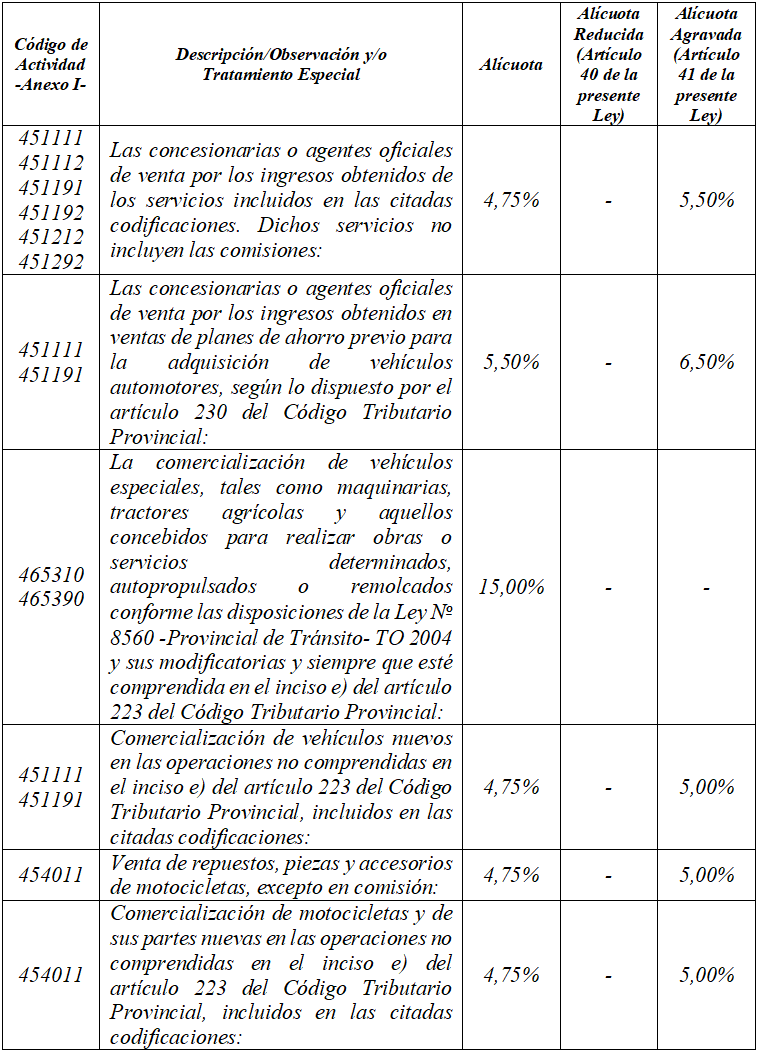

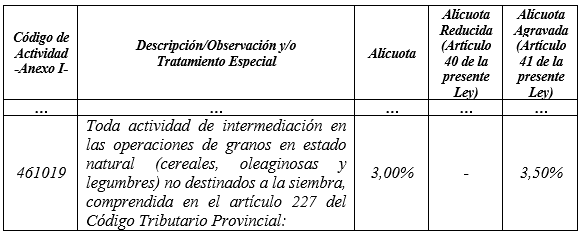

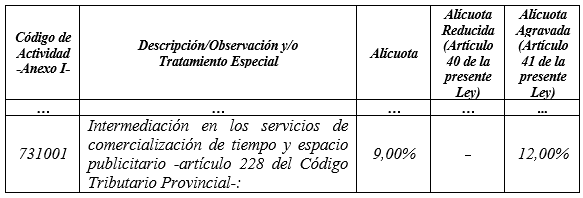

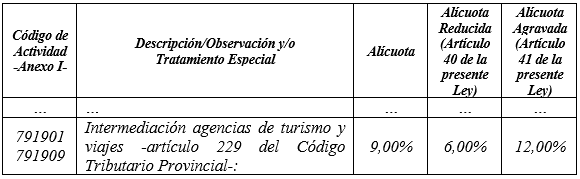

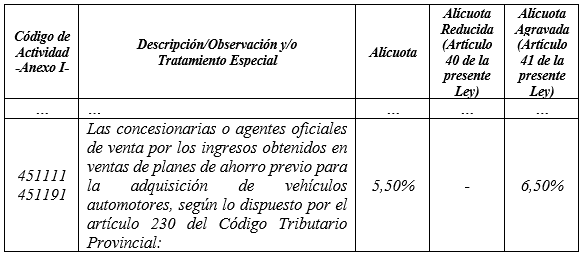

Artículo 15.- Los ingresos derivados de las actividades incluidas en los Códigos de Actividades que se detallan a continuación que sean obtenidos a través de comisiones, bonificaciones, porcentajes y/u otras retribuciones análogas, tales como consignaciones, intermediación en la compraventa de bienes muebles e inmuebles en forma pública o privada, agencias o representaciones para la venta de bienes de propiedad de terceros o actividades similares, deben tributar a la alícuota que se establece en la columna “Alícuota” del siguiente cuadro:

Las restantes actividades de intermediación no comprendidas en el cuadro precedente, que perciban sus ingresos a través de las formas y/o medios indicados en el primer párrafo de este artículo, quedan alcanzadas a la alícuota del Seis coma Cincuenta por Ciento (6,50%) en tanto no tengan un tratamiento especial en el Anexo I de la presente Ley.

Servicios de Intermediación en línea

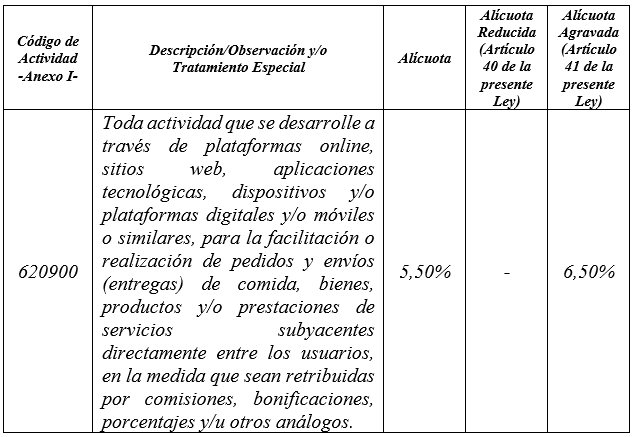

Artículo 16.- Los ingresos derivados de las actividades que se desarrollen a través de plataformas online, sitios web, aplicaciones tecnológicas, dispositivos y/o plataformas digitales y/o móviles o similares, para la facilitación o realización de pedidos y envíos (entregas) de comida, bienes, productos y/o prestaciones de servicios subyacentes directamente entre los usuarios, en la medida que sean retribuidas por comisiones, bonificaciones, porcentajes y/u otros análogos, deben tributar a la alícuota que se establece en la columna “Alícuota” del siguiente cuadro:

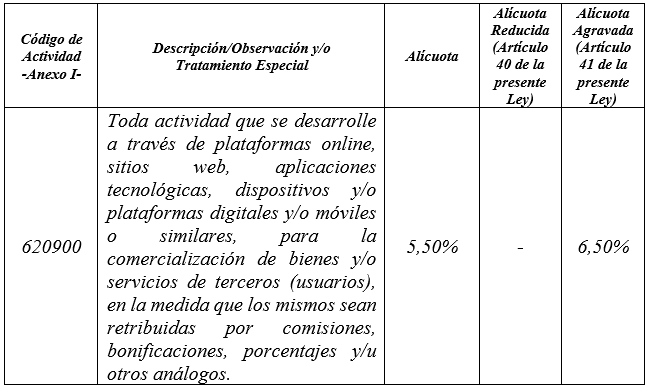

Artículo 17.- Los ingresos derivados de las actividades que se desarrollen a través de plataformas online, sitios web, aplicaciones tecnológicas, dispositivos y/o plataformas digitales y/o móviles o similares, para la comercialización de bienes y/o servicios de terceros (usuarios), en la medida que las mismas sean retribuidas por comisiones, bonificaciones, porcentajes y/u otros análogos, e incluidas en el Código de Actividad que se detalla a continuación, deberán tributar a la alícuota que se establece en la columna “Alícuota” del siguiente cuadro:

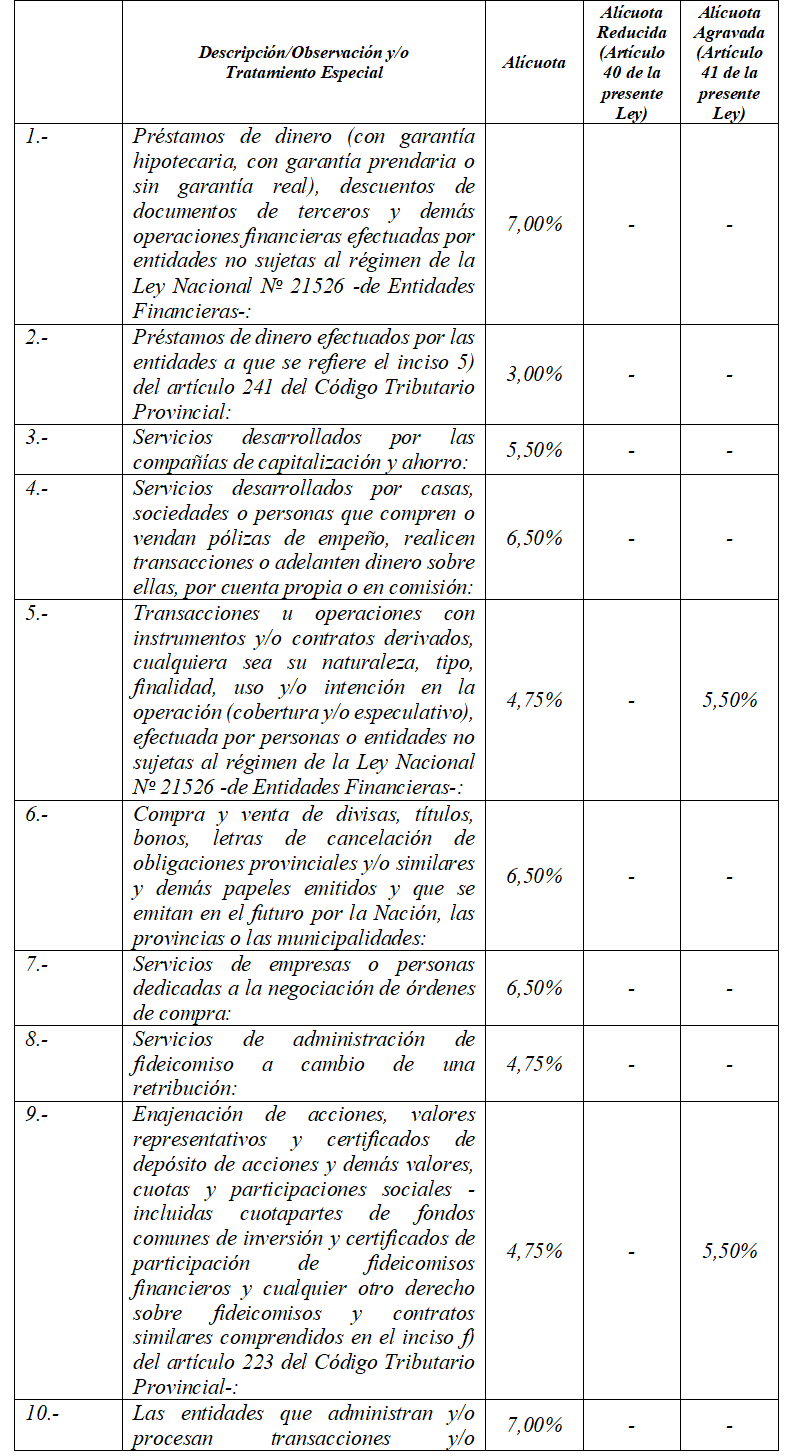

f) Las operaciones de préstamos de dinero y depósitos en plazo fijo, incluidas las operaciones en el mercado de aceptaciones bancarias;

g) Las profesiones liberales. En este caso el hecho imponible está configurado por su ejercicio, no existiendo gravabilidad por la mera inscripción en la matrícula profesional respectiva;

h) La cesión temporaria de inmuebles, cualquiera sea la figura jurídica adoptada, a título gratuito o a precio no determinado, cuando los mismos tengan como destino la afectación, directa o indirecta, a una actividad primaria, comercial, industrial y/o de servicio, excepto que dicha cesión se efectúe en aprovechamiento económico a favor de una sociedad de hecho, cuando el cedente resulta socio en la mencionada sociedad;

i) La comercialización de productos o mercaderías y/o la prestación de servicios en eventos y/o festivales culturales, musicales, folklóricos o circenses, y

j) La prestación de servicios de cualquier naturaleza, vinculados directa o indirectamente con operatorias relacionadas con monedas digitales. La disposición establecida en el párrafo precedente no resulta aplicable para los ingresos correspondientes al contribuyente o responsable hasta el importe o la categoría del Régimen Simplificado del Impuesto sobre los Ingresos Brutos -Pequeños Contribuyentes- que según el caso establezca la Ley Impositiva Anual para el conjunto de los mismos y siempre que la actividad no sea desarrollada en forma de empresa y/o con establecimiento comercial.

Artículo 12.- (…) Fijase en Pesos Ciento Cincuenta y Cuatro Mil ($ 154.000,00) mensuales, el monto de ingresos establecido en el inciso j) del artículo 203 del Código Tributario Provincial.

Fíjanse en A y B las categorías del Régimen Simplificado Pequeños Contribuyentes a que se refiere el inciso j) del artículo 203 del Código Tributario Provincial, que será aplicable para aquellos sujetos que sólo realicen la actividad de prestación de servicios de cualquier naturaleza, vinculados directa o indirectamente, con operatorias relacionadas con monedas digitales. (…)

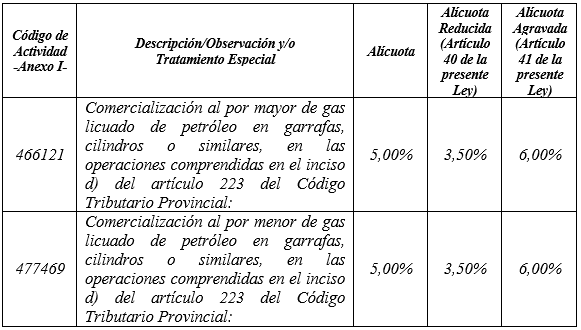

Expendio al Público de Combustibles Líquidos y Gas Natural. Comercialización Mayorista.

Artículo 204.- Entiéndese por expendio al público de combustibles líquidos y gas natural, la comercialización al por menor de dichos productos, incluidas las efectuadas por las empresas que los elaboren o distribuyan ya sea en forma directa, o cuando dicho expendio se efectúe a través de terceros que lo hagan por cuenta y orden de aquéllas, por intermedio de comisionistas, consignatarios, mandatarios, corredores, representantes y/o cualquier tipo de intermediación, en cuyo caso les resultará aplicable el tratamiento previsto por la Ley Impositiva Anual para el rubro “Comercio” y “Servicios”, respectivamente.

Para la comercialización de los productos o bienes a que hace referencia el presente artículo no resultará de aplicación la definición de comercialización mayorista prevista en el artículo 215 de este Código. En tal sentido, serán consideradas como ventas al por mayor, los siguientes casos:

a) Que la adquisición de dichos productos se realice para revenderlos o comercializarlos en el mismo estado. A tal efecto, deberá el expendedor requerir al adquirente que acredite su inscripción para desarrollar la actividad de comercialización de combustibles líquidos y gas natural comprimido, y

b) Tratándose de expendio de gasoil o biocombustible (bioetanol y biodiésel), cuando dicho combustible tenga por objeto revestir el carácter de insumo para la producción primaria, la actividad industrial y la prestación del servicio de transporte. El Poder Ejecutivo Provincial queda facultado para hacer extensivo el concepto de comercialización mayorista a otras actividades económicas y a establecer las formas y/o condiciones y/o limitaciones que estime conveniente a efectos de instrumentar las disposiciones previstas en este inciso.

Industrialización, comercialización mayorista y expendio al público

de combustibles líquidos, gas natural comprimido y biocombustibles (bioetanol y biodiesel)

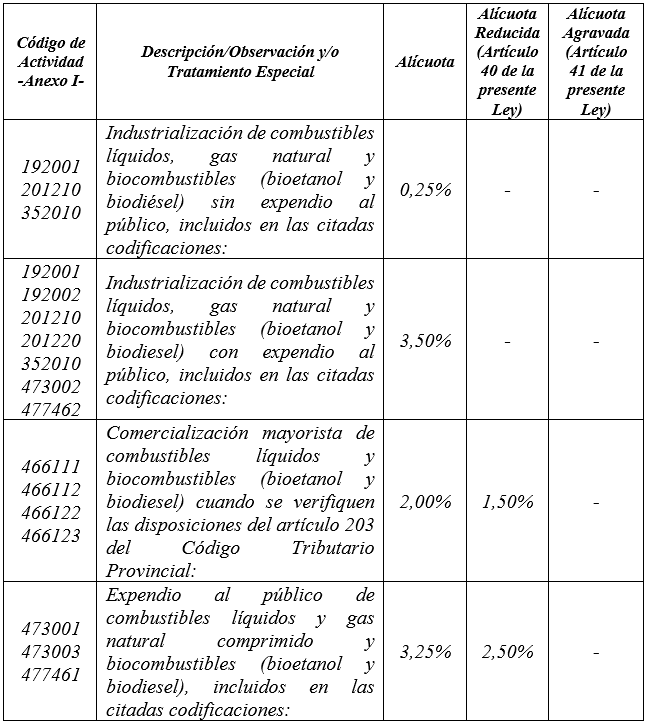

Artículo 20.- Los ingresos derivados de las actividades incluidas en los Códigos de Actividades que se detallan a continuación deben tributar a la alícuota que se establece en la columna “Alícuota” del siguiente cuadro:

Reglamentación inciso b) del Artículo 204 del CTP – Comercialización mayorista de gasoil o biocombustible (Bioetanol y Biodiesel)

Artículo 154.- Establécese que, a los fines del artículo 204 inciso b) del Código Tributario Provincial, serán consideradas ventas al por mayor las operaciones de expendio de gasoil o biocombustible (Bioetanol y Biodiesel) siempre que se cumplimenten en forma concurrente las condiciones y requisitos que se establecen en dicha norma y en los artículos 155, 156 y 157 del presente Decreto.

Artículo 155.– A los efectos previstos en el artículo precedente el expendio de gasoil o biocombustible (Bioetanol y Biodiesel) deberá:

a) tener por objeto para el adquirente el carácter de insumo para la producción primaria, la actividad industrial y la prestación del servicio de transporte y

b) comercializarse por unidades de venta iguales o superiores a las que se indican a continuación:

1. Producción primaria y/o la actividad industrial: Doscientos (200) litros por expendio y

2. Prestación del servicio de transporte: Cien (100) litros por expendio.

Artículo 156.- El expendedor deberá requerir al adquirente la correspondiente inscripción en el Impuesto sobre los Ingresos Brutos en la que conste que el mismo desarrolla la actividad de producción primaria y/o la actividad industrial y/o la prestación del servicio de transporte.

Artículo 157.- Los contribuyentes y/o responsables deberán disponer del circuito administrativo, documental y contable que permita demostrar que cada una de las operaciones encuadradas como ventas al por mayor de expendio de gasoil o biocombustible (Bioetanol y Biodiesel) da cumplimiento a los requisitos señalados precedentemente y a los que establezca la Dirección General de Rentas.

CAPÍTULO SEGUNDO

Contribuyentes y Responsables.

Definición. Operaciones Financieras.

Artículo 205.- Son contribuyentes de este impuesto los mencionados por el artículo 32 de este Código, domiciliados, radicados o constituidos en el país o en el exterior, que obtengan ingresos brutos derivados de una actividad gravada.

Las sucesiones indivisas serán contribuyentes desde la fecha de fallecimiento del causante y mientras se mantenga el estado de indivisión hereditaria, siendo los administradores legales o judiciales de las sucesiones responsables del ingreso del tributo que pudiera corresponder. Asimismo, mantendrán su condición de sujetos pasivos quienes hayan sido declarados en quiebra, con relación a las ventas en subastas judiciales y a los demás hechos imponibles que se efectúen o generen en ocasión o con motivo de los procesos respectivos.

En las operaciones financieras, el contribuyente es el prestamista o, en su caso, el inversor, quienes no deberán inscribirse ni presentar declaración jurada cuando se les hubiere retenido y/o recaudado sobre el total de los intereses o ajustes por desvalorización monetaria, en cuyo caso se considerará que el pago es definitivo para dicha operación

Agentes de Retención o de Percepción.

Artículo 206.- La persona o entidad que abone sumas de dinero -incluidas las operaciones canceladas con monedas digitales- a sujetos domiciliados, radicados o constituidos en el país o en el exterior, o intervenga en la administración y/o procesamiento de la información de una actividad gravada y, de corresponder, su pago, actuará como agente de retención y/o percepción y/o recaudación y/o información en la forma que establezca este Código o el Poder Ejecutivo Provincial, quien queda facultado para eximir de la obligación de presentar declaraciones juradas a determinadas categorías de contribuyentes, cuando la totalidad del impuesto esté sujeto a retención y/o percepción y/o recaudación en la fuente.

La facultad señalada comprende:

a) Dictar las normas que sean necesarias para la aplicación del régimen de retención -con carácter de pago único y definitivo- en el supuesto de pagos contemplados en el artículo 202 de este Código a sujetos domiciliados, radicados o constituidos en el exterior. En tales casos serán sujetos pasibles de las citadas retenciones los contribuyentes que desarrollen las actividades señaladas percibiendo sus importes en el extranjero, directamente o a través de apoderados, agentes, representantes o cualquier otro mandatario en el país y a quien, percibiéndolos en el país, no acreditara residencia estable en el mismo.

En este caso, cuando exista imposibilidad u omisión de retener, los ingresos indicados estarán a cargo de la entidad pagadora, sin perjuicio de sus derechos o posibilidades para exigir el reintegro de parte de los beneficiarios y con total independencia de la forma y/o modalidad empleada para el pago o rendición a los mismos, y

b) La designación de las entidades emisoras de tarjetas de crédito y/o las entidades encargadas de recaudaciones -compañías de telefonía fija o móvil, prestadoras de internet, monederos electrónicos y todas otras entidades que canalicen los juegos, apuestas y/o entretenimientos- como agente de retención y/o percepción, según corresponda, en las rendiciones periódicas y/o liquidaciones que efectúe a sus usuarios/clientes en el marco del sistema de pago que administra.

En este caso, cuando exista imposibilidad u omisión de retener o percibir, el ingreso del tributo estará a cargo de los sujetos indicados en el párrafo precedentemente, sin perjuicio de sus derechos o posibilidades para exigir el reintegro de parte de los beneficiarios o locatario y/o prestatario del servicio gravado cuando así corresponda, con total independencia de la forma y/o modalidad empleada para el pago o rendición a los mismos.

Cuando se omitiere el ingreso del tributo como consecuencia de la falta de procesamiento y/o información por parte de las entidades que administran y/o procesan transacciones para aquellas emisoras y/o pagadoras de tarjetas de crédito y/o débito y las denominadas entidades agrupadores o agregadores, resultará de aplicación para las mismas la responsabilidad solidaria establecida en el artículo 40 de este Código.

El Poder Ejecutivo se encuentra facultado para adoptar otros mecanismos de recaudación del Impuesto sobre los Ingresos Brutos que permitan asegurar el ingreso del mencionado gravamen en las operaciones a que se refiere el tercer párrafo del artículo 202 de este Código. Asimismo, podrá disponer las situaciones en que el gravamen se encontrará a cargo del prestatario, como responsable sustituto del sujeto prestador no residente en el país, sin perjuicio de sus derechos o posibilidades para exigir el reintegro de parte de los beneficiarios.

La Lotería de la Provincia de Córdoba Sociedad del Estado actuará como agente de retención y/o percepción del impuesto que deban tributar los agentes o revendedores de instrumentos que den participación en loterías, concursos de pronósticos deportivos, rifas, quinielas y todo otro billete que confiera participación en sorteos autorizados. Los agentes o revendedores autorizados quedan eximidos de la obligación de presentar declaración jurada por dicha actividad, siempre que la totalidad del impuesto hubiese sido objeto de retención y/o percepción.

LIBRO III: Regímenes de Retención, Percepción y Recaudación

Título I: Régimen de Retención, Percepción y Recaudación del Impuesto sobre los Ingresos Brutos

(Ver Resolución -D- N° 45/2023 de la Secretaría de Ingresos Públicos)

Subtítulo I: Agentes de Retención

Régimen de Retención

Artículo 213.- Establécese un régimen general de retención del Impuesto sobre los Ingresos Brutos, que recaerá sobre aquellos sujetos alcanzados por el tributo en la Provincia de Córdoba.

Serán responsables de actuar como agentes de retención los que se establecen en el presente Subtítulo, con el alcance y modalidades que se indican.

Capítulo I – Sujetos obligados a actuar como agentes de retención

Artículo 214.- Quedan obligados a actuar como agentes de retención del Impuesto sobre los Ingresos Brutos, independientemente de su condición frente al impuesto, con relación a los pagos que realicen respecto de las operaciones indicadas en el Capítulo IV del presente Subtítulo, los sujetos enumerados en el artículo 32 del Código Tributario Provincial que sean nominados u obligados por la Secretaría de Ingresos Públicos.

Asimismo, quedaran obligados actuar como agentes de retención todos aquellos sujetos que reúnan las condiciones o parámetros (monto de ingresos, tipo de actividad u otras) que la mencionada Secretaría disponga a tal fin.

Capítulo II – Sujetos pasibles de retención

Artículo 215.- Son sujetos pasibles de retención, siempre que desarrollen actividades alcanzadas por el Impuesto sobre los Ingresos Brutos en la Provincia de Córdoba, aquellos que:

a) Realicen operaciones de ventas de bienes, prestaciones de servicios, locaciones de bienes y/o realizaciones de obras;

b) Presenten al cobro liquidaciones o rendiciones periódicas correspondientes a sistemas de pago mediante tarjetas de crédito, de compras y/o de pagos, tickets o vales alimentarios, de combustibles y/o similares.

En el caso de cesión de créditos o facturas el sujeto pasible de retención será el acreedor original o el emisor de la factura.

Capítulo III – Sujetos no pasibles de retención

Artículo 216.- No corresponderá practicar la retención a que se refiere el presente Subtítulo cuando:

a) El sujeto pasible de la retención resulte comprendido en las normas del Convenio Multilateral y su coeficiente unificado de ingresos-gastos atribuible a la Provincia de Córdoba resulte inferior al que defina la Secretaría de Ingresos Públicos.

b) Se trate de entidades financieras comprendidas en la Ley Nacional N° 21526 y sus modificatorias.

c) Se trate de sujetos cuyos ingresos totales se encuentren exentos o no gravados en el Impuesto sobre los Ingresos Brutos, conforme las disposiciones del Código Tributario Provincial o normas tributarias especiales.

d) Se trate de sujetos beneficiarios de regímenes especiales de promoción, cuando la exención y/o desgravación concedida por la Provincia de Córdoba en el Impuesto sobre los Ingresos Brutos, alcance el ciento por ciento (100 %) de las actividades desarrolladas.

e) Se trate de sujetos comprendidos en el Régimen Simplificado Pequeños Contribuyentes previsto en el Código Tributario Provincial.

f) Se trate de empresas prestadoras de servicios de electricidad, gas, agua, servicios cloacales y telecomunicaciones.

Las situaciones descriptas en el presente artículo no deberán ser acreditadas ante los sujetos obligados a actuar como agente de retención, sino que serán consideradas por la Dirección General de Rentas a los fines de establecer las alícuotas del padrón al que se hace referencia en el artículo 222 del presente Decreto o la del certificado que se hubiere emitido en virtud del artículo 270, cuando correspondiere.

Capítulo IV – Operaciones sujetas a retención

Artículo 217.- Quedan sujetas a retención las adquisiciones de bienes, locaciones de bienes, prestaciones de servicios y/o realizaciones de obras y las recaudaciones, rendiciones y/o liquidaciones referidas a operaciones alcanzadas, en las cuales intervengan los sujetos indicados en el artículo 214 del presente Subtítulo.

Quedarán, asimismo, sujetos a retención los pagos que realicen los sujetos del artículo 214 del presente, cuando actúen en carácter de intermediarios, administradores o mandatarios de pagos de terceros con fondos que administren de los mismos, salvo que el ordenante del pago acredite haber practicado la retención en su carácter de agente de retención.

La Secretaría de Ingresos Públicos podrá reglamentar sobre el alcance y aplicación de las retenciones en las actividades y/u operaciones que resulten alcanzadas conforme las disposiciones del presente artículo.

Artículo 218.- La retención procederá independientemente del lugar de entrega de las cosas, de la realización de la obra o de la prestación del servicio. En el caso de tratarse de operaciones sobre bienes inmuebles, el régimen será aplicable cuando éste se encuentre radicado en la Provincia de Córdoba.

Artículo 219.- Corresponderá practicar la retención cuando el pago supere el monto que al respecto defina, en general o para distintos sectores, actividades u operaciones, la Secretaría de Ingresos Públicos.

En el supuesto que el pago se integre en especie y con la entrega de una suma de dinero, la retención deberá calcularse sobre el importe total del pago. Si el monto de la retención fuera superior a la mencionada suma de dinero, dicha retención deberá efectuarse hasta la concurrencia con la precitada suma.

Capítulo V – Operaciones no sujetas a retención

Artículo 220.- No corresponderá practicar la retención a que se refiere el presente Subtítulo en los siguientes casos:

a) Operaciones de adquisición de bienes, cuando los mismos hayan revestido el carácter de bien de uso para el vendedor, situación que deberá ser acreditada al adquirente en la forma que establezca la Dirección General de Rentas.

b) Cuando el importe total de la operación se cancele en especie (entrega de bienes, prestación de servicios, etc.), salvo en los siguientes casos:

1) Cuando el pago se realice con letras y/o títulos que circulen con poder cancelatorio asimilable a la moneda de curso legal.

2) Cuando se cancelen adquisiciones de bienes y/o prestaciones de servicios y/o locaciones de bienes y/o realizaciones de obras que se comercialicen mediante operaciones de canje por productos primarios.

3) Cuando de acuerdo con las características particulares que pudieran derivarse de determinadas actividades, la Secretaría de Ingresos Públicos estime conveniente así disponerlo.

4) Cuando se cancelen adquisiciones de bienes y/o prestaciones de servicios y/o locaciones de bienes y/o realizaciones de obras que se comercialicen mediante monedas digitales.

c) Operaciones alcanzadas por el Régimen de Retención previsto en el Título VI del Libro III del presente.

d) Cuando se trate de las operaciones y/o situaciones que disponga la Secretaria de Ingresos Públicos.

Capítulo VI – Base de la retención y alícuotas a aplicar

Artículo 221.- La base de retención estará constituida por el ochenta por ciento (80 %) del monto total que se pague, incluido el Impuesto al Valor Agregado, no pudiendo deducirse importe alguno por retenciones que, en concepto de tributos nacionales, provinciales y/o municipales, pudieran corresponder.

En los pagos de liquidaciones o rendiciones periódicas correspondientes a sistemas de pago mediante tarjetas de crédito, de compras y/o pagos, tickets o vales alimentarios, de combustibles y/o cualquier clase de tickets o vales de compras y/o similares, la base de retención es el total de cupones o comprobantes equivalentes -presentados por el comerciante o prestador del servicio- deducidos aranceles, comisiones, intereses u otros conceptos cargados por el sistema y el Impuesto al Valor Agregado correspondiente a los mismos.

La Secretaria de Ingresos Públicos, a los fines del cálculo de la retención, podrá establecer bases imponibles especiales para determinadas actividades u operaciones.

Artículo 222.– La retención se determinará aplicando sobre la base determinada en el artículo anterior, la alícuota que, en relación a cada contribuyente en particular, se consigne en el padrón de contribuyentes que la Dirección General de Rentas publique en su página web y al que deberán acceder los agentes a fin de cumplir las obligaciones a su cargo salvo en los supuestos que se hayan emitido certificados por los procedimientos previstos en el artículo 259 del presente, en los cuales deberán aplicarse las alícuotas consignadas en los mismos.

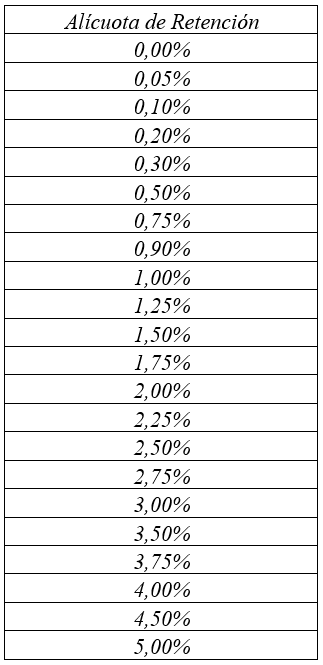

La Dirección General de Rentas establecerá la alícuota a aplicar a cada contribuyente utilizando la siguiente tabla, y la misma surgirá del análisis de las declaraciones juradas, comportamiento fiscal, categorización, actividades económicas desarrolladas, lo informado por los agentes y por toda otra información que la misma disponga.

El padrón será actualizado mensualmente y puesto a disposición de los agentes en las formas y plazos que a tal efecto establezca la Dirección General de Rentas.

Facúltase a la Secretaría de Ingresos Públicos a:

a) Establecer que determinados sectores o agentes deberán actuar aplicando padrones y/o alícuotas especiales, pudiendo ser las mismas superiores a las dispuestas en el cuadro anterior.

b) Establecer el tratamiento a otorgar a los sujetos que no se encuentren incluidos en los padrones.

Capítulo VII – Momento de la retención – Pago

Artículo 223.- La retención deberá practicarse en el momento en que se efectúe -total o parcialmente- el pago, la distribución, la liquidación, la acreditación con libre disponibilidad o cualquier otra forma de puesta a disposición del importe correspondiente a cada operación sujeta a retención.

Cuando las operaciones sean canceladas total o parcialmente mediante la utilización de pagarés, letras de cambio, facturas de crédito y/o cheques de pago diferido, la retención procederá en el momento de la emisión o endoso del respectivo documento, con independencia de la fecha de vencimiento del mismo.

En el caso de cesión de crédito o factura se deberá retener en el momento del pago de dicho crédito o factura.

A todos los efectos, entiéndase por pago aquél que se realice en efectivo o en especie y, además, en los casos en que, estando disponibles los fondos, éstos se hayan acreditado en la cuenta del titular o con la autorización o conformidad expresa o tácita del mismo, se hayan reinvertido, acumulado, capitalizado, puesto en reserva o dispuestos de ellos en otra forma, cualquiera sea su denominación.

Capítulo VIII – Sumas retenidas indebidamente e importes depositados de retenciones no efectuadas

Artículo 224.- En los casos y con las condiciones que la Dirección General de Rentas lo disponga, los agentes de retención podrán compensar o acreditar con futuras obligaciones derivadas del presente Subtítulo, los importes retenidos indebidamente que hubieren sido depositados al fisco y devueltos al sujeto pasible de la retención, como así también los importes depositados provenientes de retenciones no efectuadas.

Capítulo IX – De los Contribuyentes

Artículo 225.- La retención practicada de conformidad a las disposiciones del presente Subtítulo, no implica variación alguna en la forma de liquidación de los correspondientes anticipos del impuesto que deban ingresar los sujetos pasibles de la retención, sin perjuicio de su cómputo como pago a cuenta en las condiciones que fija el artículo 226 del presente Subtítulo.

Capítulo X – Carácter de la retención – Imputación

Artículo 226.- El importe de las retenciones practicadas tendrá para el contribuyente pasible de las mismas el carácter de impuesto ingresado, y en tal concepto, deberá ser computada por el mismo en la declaración jurada del mes en que se practicó la misma o hasta los períodos posteriores que disponga la Dirección General Rentas.

Cuando se trate de productores de seguros, excepto los comprendidos en el Régimen Simplificado Pequeños Contribuyentes y sea la única actividad desarrollada, no estarán obligados a presentar declaración jurada mensual, siempre que las retenciones que le hubieren efectuado hayan sido realizadas sobre el ciento por ciento (100 %) del importe total de sus operaciones a la alícuota establecida en la respectiva Ley Impositiva Anual para dicha actividad. La Dirección General de Rentas, establecerá la forma, plazos y condiciones para que dichos contribuyentes presenten, anualmente, la información que estime necesaria para controlar el cumplimiento de sus obligaciones en el Impuesto sobre los Ingresos Brutos.

Si al contribuyente se le hubiere retenido por la totalidad de las operaciones que constituyen su actividad, a las alícuotas establecidas en Ley Impositiva Anual o leyes tributarias especiales para las actividades desarrolladas, las sumas retenidas revestirán el carácter de pago definitivo, en cuyo caso el contribuyente no estará sujeto al impuesto mínimo que establezca la Ley Impositiva Anual.

Artículo 227.- El monto retenido a los intermediarios que intervengan en operaciones de ventas de bienes o prestaciones de servicios realizadas a nombre propio pero por cuenta de terceros, será asignado por los intermediarios -en forma proporcional- a cada uno de sus comitentes.

A tales efectos, los intermediarios deberán consignar por separado, en la liquidación efectuada a los comitentes, el impuesto retenido atribuible a cada uno de ellos, emitiendo la respectiva constancia.

Subtítulo II: Agentes de Percepción

Régimen de Percepción

Artículo 228.- Establécese un régimen general de percepción del Impuesto sobre los Ingresos Brutos, que recaerá sobre aquellos sujetos alcanzados por el tributo en la Provincia de Córdoba.

Serán responsables de actuar como agente de percepción los que se establecen en el presente Subtítulo, con el alcance y modalidad que se indican.

Capítulo I – Sujetos designados como agentes de percepción

Artículo 229.- Quedan obligados a actuar como agentes de percepción del Impuesto sobre los Ingresos Brutos, independientemente de su condición frente al impuesto, con relación a las operaciones indicadas en el artículo 232 del presente Subtítulo, los sujetos enumerados en el artículo 32 del Código Tributario Provincial que sean nominados por la Secretaría de Ingresos Públicos.

Asimismo, quedaran obligados actuar como agentes de percepción todos aquellos sujetos que reúnan las condiciones o parámetros (monto de ingresos, tipo de actividad u otras) que la Secretaria de Ingresos Públicos disponga a tal fin.

Los agentes de percepción que resulten nominados deberán actuar como tales independientemente que realicen sus operaciones por cuenta propia o a través de intermediarios. La Dirección General de Rentas establecerá la forma en que deberán actuar los intermediarios y el comitente a fin de hacer efectiva la percepción que corresponde en virtud del carácter de agente de percepción de este último.

Capítulo II – Sujetos pasibles de percepción

Artículo 230.- Son sujetos pasibles de percepción aquellos que desarrollen actividades alcanzadas por el impuesto en la Provincia de Córdoba, los que quedan obligados al pago de anticipos a cuenta del gravamen que en definitiva les pudiera corresponder.

Capítulo III – Sujetos no pasibles de percepción

Artículo 231.- No corresponderá practicar la percepción de que trata el presente Subtítulo cuando:

a) El sujeto pasible de la misma resulte comprendido en las normas del Convenio Multilateral y su coeficiente unificado de ingresos-gastos atribuible a la Provincia de Córdoba resulte inferior al que defina la Secretaría de Ingresos Públicos.

b) Se trate de sujetos cuyos ingresos totales se encuentren exentos o no gravados en el Impuesto sobre los Ingresos Brutos, conforme las disposiciones del Código Tributario Provincial o normas especiales.

c) Se trate de sujetos beneficiarios de regímenes especiales de promoción, cuando la exención y/o desgravación concedida por la Provincia de Córdoba en el Impuesto sobre los Ingresos Brutos alcance el ciento por ciento (100%) de las actividades desarrolladas.

d) Se trate de sujetos comprendidos en el Régimen Simplificado Pequeños Contribuyentes previsto en el Código Tributario Provincial.

Las situaciones descriptas en el presente artículo no deberán ser acreditadas ante los sujetos obligados a actuar como agente de percepción, sino que serán consideradas por la Dirección General de Rentas a los fines de establecer las alícuotas del padrón al que se hace referencia en el artículo 237 del presente o la del certificado que se hubiere emitido en virtud del artículo 270, cuando correspondiere.

Capítulo IV – Operaciones sujetas a percepción

Artículo 232.- Quedan sujetas a la percepción que por el presente Subtítulo se establecen, las operaciones de venta de bienes, prestaciones de servicios, locaciones de bienes y realizaciones de obras, que realicen los sujetos indicados en el artículo 229 del presente.

La Secretaría de Ingresos Públicos podrá reglamentar sobre el alcance y aplicación de las percepciones en aquellas actividades y/u operaciones que resulten alcanzadas conforme las disposiciones del presente artículo.

Artículo 233.- Los agentes de percepción nominados u obligados por la Secretaría de Ingresos Públicos, de acuerdo con lo previsto en el presente Subtítulo, deberán actuar como tales por el conjunto de sus actividades y operaciones, independientemente del sector o rubro de actividad por el cual hubieran sido nominados excepto en los casos que establezca la Secretaría de Ingresos Públicos.

Artículo 234.- La percepción procederá independientemente del lugar de entrega de las cosas o de la realización de las obras o prestación de servicios. En el caso de tratarse de operaciones sobre bienes inmuebles, el régimen será aplicable cuando éste se encuentre radicado en la Provincia de Córdoba.

Artículo 235.- Corresponderá efectuar la percepción cuando la base de cálculo, establecida en el artículo 237 del presente, supere el monto que al efecto establezca, en general o para distintos sectores, actividades u operaciones, la Secretaría de Ingresos Públicos.

Capítulo V – Operaciones no sujetas a percepción

Artículo 236.- No corresponderá practicar la percepción de que trata el presente Subtítulo en los siguientes casos:

a) Cuando los bienes objeto de la operación, asuman para el adquirente el carácter de bienes de uso o constituyan un insumo para la fabricación de los mismos, situación que deberá ser acreditada por el adquirente en la forma que establezca la Dirección General de Rentas.

b) Cuando se trate de las operaciones y/o situaciones que disponga la Secretaría de Ingresos Públicos.

Capítulo VI – Base de la percepción y alícuota a aplicar

Artículo 237.- La base de la percepción estará constituida por el monto total de la operación, excluido el Impuesto al Valor Agregado -cuando éste se encuentre discriminado en la factura o documento equivalente- no pudiendo deducirse otro importe, con excepción de las bonificaciones propias de la operación, entendiendo por tales el descuento por pronto pago, por cantidades, etc., de acuerdo con lo establecido en el inciso e) del artículo 240 del Código Tributario Provincial.

La Secretaría de Ingresos Públicos, podrá adecuar la base de cálculo de la percepción a las normas tributarias vigentes que resulten de aplicación para los distintos sectores, actividades u operaciones alcanzadas por el régimen.

Sobre la base de percepción determinada precedentemente se deberá percibir aplicando la alícuota que en relación a cada contribuyente en particular se consigne en el padrón de contribuyentes que la Dirección General de Rentas publique en su página web y al que deberán acceder los agentes a fin de cumplir las obligaciones a su cargo.

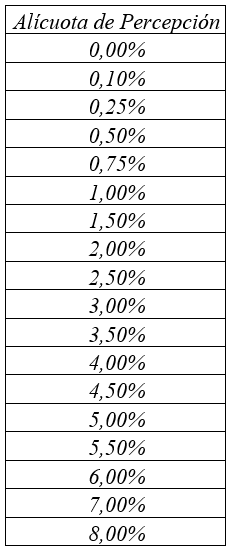

La Dirección General de Rentas establecerá la alícuota a aplicar a cada contribuyente utilizando la siguiente tabla, y la misma surgirá del análisis de las declaraciones juradas, comportamiento fiscal, categorización, actividades económicas desarrolladas, lo informado por los agentes y por toda otra información que la misma disponga.

El padrón será actualizado mensualmente y puesto a disposición de los agentes en las formas y plazos que a tal efecto establezca la Dirección General de Rentas.

Facúltase a la Secretaría de Ingresos Públicos a:

a) establecer que determinados sectores o agentes deberán actuar aplicando padrones y/o alícuotas especiales, pudiendo ser las mismas superiores a las dispuestas en el cuadro ut-supra

b) establecer el tratamiento a otorgar a los sujetos que no se encuentren incluidos en los padrones.

Capítulo VII – Momento de la percepción

Artículo 238.- A los efectos de lo dispuesto en el presente Subtítulo, la percepción se considerará practicada en el momento de emisión de la correspondiente factura o documento equivalente por parte del vendedor, prestador de servicios o sujeto que conforme la modalidad de la operación resulte obligado a actuar como agente de percepción, excepto cuando se trate de provisión de energía eléctrica, agua, gas o servicios de telecomunicaciones en cuyo caso se considerará practicada en el momento del cobro de la misma.

Capítulo VIII – Constancia de la percepción. Carácter de la misma. Imputación

Artículo 239.- Las percepciones que se practiquen conforme lo previsto en el presente Subtítulo, deberán constar por separado en la correspondiente factura o documento equivalente emitido por el vendedor, prestador o sujeto que conforme la modalidad de la operación resulte obligado a actuar como agente de percepción y los montos consignados deberán ser imputados por el contribuyente objeto de la percepción, como pago a cuenta de la obligación tributaria que en definitiva le corresponde abonar en el mes en que les fueran practicadas o hasta los períodos posteriores que disponga la Dirección General de Rentas.

Intermediarios que compren bienes a nombre propio y por cuenta de terceros

Artículo 240.- En las operaciones de compra, efectuadas a nombre propio y por cuenta de terceros, los intermediarios podrán asignar en forma proporcional a cada uno de sus comitentes, el importe de las percepciones que se les hubieran practicado.

A tales efectos, los intermediarios deberán consignar por separado, en la liquidación efectuada a los comitentes, las sumas atribuidas a cada uno de ellos.

Capítulo IX – Sumas percibidas indebidamente

Artículo 241.- Cuando los agentes de percepción efectúen devoluciones, bonificaciones, descuentos, quitas o rescisiones de operaciones que, en su oportunidad, estuvieron sujetas a percepción y éstas se encontraren depositadas al Fisco, podrán anular total o parcialmente las mismas y compensar los importes de dichas anulaciones, exclusivamente, con el monto de las percepciones a pagar.

La anulación efectuada deberá ser respaldada con la emisión de la respectiva constancia, cumpliendo con los requisitos que establezca la Dirección General de Rentas.

Las disposiciones establecidas en el presente artículo no serán de aplicación en aquellos supuestos que la Secretaría de Ingresos Públicos lo determine.

Subtítulo III: Lotería de la Provincia de Córdoba S.E.

Agente de retención y/o percepción

Artículo 242.- La Lotería de la Provincia de Córdoba Sociedad del Estado, o entidad que la sustituya, actuará como Agente de Retención y/o Percepción, según corresponda, del Impuesto sobre los Ingresos Brutos que deban tributar los agentes o revendedores de instrumentos que den participación en loterías, concursos de pronósticos deportivos, rifas, quinielas y todo otro billete que confiera participación en sorteos autorizados.

Base de la retención y/o percepción

Artículo 243.- La retención y/o percepción se practicará sobre el total de las comisiones que liquida la Lotería de la Provincia de Córdoba S.E., o entidad que la sustituya, a los agentes y/o revendedores mencionados en el artículo anterior.

No serán pasible de las retenciones y/o percepciones los sujetos comprendidos en el Régimen Simplificado Pequeños Contribuyentes establecidos en el Código Tributario Provincial.

Alícuota a aplicar

Artículo 244.- Sobre la base prevista en el artículo anterior deberá aplicarse la alícuota para la actividad de comercialización de billetes de lotería y juegos de azar autorizados, vigente para los agentes y/o revendedores de acuerdo a la Ley Impositiva Anual.

Oportunidad de la retención y/o percepción

Artículo 245.- La retención y/o percepción se considerará practicada en el momento que la liquidación efectuada por la Lotería de la Provincia de Córdoba S.E., o entidad que la sustituya, sea exigible a los agentes y/o revendedores mencionados en el artículo 242 del presente Título.

Excepción presentación declaración jurada sujetos pasibles

Artículo 246.- Los sujetos pasibles de retenciones y/o percepciones establecidas en el presente Subtítulo y que desarrollen exclusivamente esta actividad, quedarán eximidos de la obligación de presentar declaración jurada por dicha actividad.

Sumas percibidas y/o retenidas indebidamente

Artículo 247.- La Lotería de la Provincia de Córdoba S.E., o entidad que la sustituya, podrá devolver las sumas retenidas y/o percibidas en forma indebida -total o parcialmente- a los agentes o revendedores y compensar dichos importes con obligaciones futuras de este régimen.

Subtítulo IV: Agentes de Recaudación

Régimen

Artículo 248.- Establécese un régimen general de recaudación del Impuesto sobre los Ingresos Brutos, que recaerá sobre aquellos sujetos alcanzados por el tributo en la Provincia de Córdoba.

Serán responsables de actuar como agentes de recaudación los que se establecen en el presente Subtítulo con el alcance y modalidades que se indican.

Capítulo I – Municipalidades de la Provincia de Córdoba: servicio de transporte urbano de pasajeros

Artículo 249.- Las municipalidades de la Provincia de Córdoba nominadas por la Secretaría de Ingresos Públicos, actuarán como agentes de recaudación del Impuesto sobre los Ingresos Brutos que le corresponda tributar al prestatario del servicio de transporte urbano de pasajeros, cualquiera sea la operatoria de la concesión otorgada.

A los efectos de la aplicación del citado régimen, resultan de aplicación las disposiciones previstas en los incisos a), b), c) y d) del artículo 231 del presente Título.

Base de recaudación. Alícuota. Oportunidad de la recaudación

Artículo 250.- La recaudación prevista en el artículo precedente, deberá calcularse sobre el monto que surja del total de pasajes vendidos por las empresas prestatarias del servicio de transporte -considerando su valor de venta-, excluyendo de corresponder, el Impuesto al Valor Agregado a la alícuota establecida para dicha actividad en la Ley Impositiva Anual.

Esta recaudación deberá efectuarse en el momento de pago de la liquidación efectuada por la Municipalidad.

A los efectos del pago deberá aplicarse lo previsto en el último párrafo del artículo 223 del presente.

Capítulo II – Escribanos: operaciones financieras

Artículo 251.- Los escribanos están obligados a actuar como agentes de recaudación del Impuesto sobre los Ingresos Brutos en las operaciones financieras que intervengan en el caso que el prestamista o sujeto responsable no acredite estar inscripto por esta actividad en el citado impuesto.

Base. Alícuota. Oportunidad de recaudación y carácter de la misma

Artículo 252.- La recaudación prevista en el artículo anterior deberá efectuarse en el momento de labrarse el acto notarial, aplicando sobre el monto total de los intereses que se devenguen en la citada operación financiera, la alícuota establecida para dicha actividad en la ley impositiva anual.

El impuesto recaudado por los escribanos tendrá para el sujeto pasible de la misma el carácter de pago único y definitivo.

Capítulo III – Titulares y/o administradores de «portales virtuales”: Comercio electrónico

Artículo 253.- Los sujetos titulares y/o administradores de “portales virtuales”, nominados por la Secretaría de Ingresos Públicos, actuarán como agentes de recaudación del Impuesto sobre los Ingresos Brutos conforme las disposiciones del presente Capítulo, en las operaciones de venta de cosas muebles, locaciones y prestaciones de obras y/o servicios concertadas y/o perfeccionadas electrónicamente a través de dichos portales.

A los efectos del presente régimen se entiende por “portales virtuales” a aquellos sitios alojados en páginas “web” disponibles en “Internet” a través de los cuales se prestan servicios vinculados a las operaciones detalladas en el párrafo anterior, independientemente de la forma de instrumentación y modalidad que se adopte para tal fin.

Sujetos/operaciones pasibles del Régimen

Artículo 254.- Serán sujetos pasibles del presente régimen especial de recaudación los sujetos que realicen las operaciones mencionadas en el artículo 253 precedente que:

a) Se encuentren inscriptos en el Impuesto sobre los Ingresos Brutos como contribuyentes locales en la Provincia de Córdoba o de Convenio Multilateral con jurisdicción sede o alta en dicha Provincia.

b) No acrediten ante el agente de recaudación su condición de inscriptos en el Impuesto sobre los Ingresos Brutos en la Provincia de Córdoba -ya sea como contribuyentes locales o de Convenio Multilateral- o de sujeto no pasibles conforme el artículo 256 del presente Decreto, en tanto se verifiquen las condiciones que al respecto establezca la Secretaría de Ingresos Públicos.

Artículo 255.- La recaudación procederá independientemente del lugar de entrega de las cosas, de la realización de la obra o de la prestación del servicio. En el caso de tratarse de operaciones sobre bienes inmuebles, el régimen será aplicable cuando éste se encuentre radicado en la Provincia de Córdoba.

Sujetos no pasibles de recaudación

Artículo 256.- No corresponderá practicar la recaudación que se establece por el presente Capítulo cuando se trate de:

a) Sujetos cuyos ingresos totales se encuentren exentos o no gravados en el Impuesto sobre los Ingresos Brutos, conforme las disposiciones del Código Tributario Provincial o normas especiales.

b) Sujetos beneficiarios de regímenes especiales de promoción, cuando la exención y/o desgravación concedida por la Provincia de Córdoba en el Impuesto sobre los Ingresos Brutos alcance el ciento por ciento (100 %) de las actividades desarrolladas.

c) Sujetos comprendidos en el Régimen Simplificado Pequeños Contribuyentes del Impuesto sobre los Ingresos Brutos -artículo 251 y siguientes del Código Tributario Provincial-.

d) Sujetos a quienes se les hubiese extendido “Certificado de no Recaudación” de acuerdo con las formas y condiciones que establezca la Dirección General de Rentas.

Operaciones no sujetas a recaudación

Artículo 257.- No corresponderá practicar la recaudación que se establece en el presente Capítulo en los siguientes casos:

a) Cuando los bienes objeto de la operación hayan tenido para el vendedor el carácter de bienes de uso, situación que deberá ser acreditada por éste en la forma que establezca la Dirección General de Rentas.

b) Operaciones exentas conforme las disposiciones del Código Tributario Provincial o normas tributarias especiales.

c) Cuando se trate de las operaciones y/o situaciones que disponga la Secretaría de Ingresos Públicos.

Oportunidad de la recaudación

Artículo 258.- Los sujetos titulares y/o administradores de portales virtuales nominados como agentes de recaudación en el marco del presente Capítulo deberán practicar la recaudación en el momento del cobro de las liquidaciones de las comisiones, retribuciones y/u honorarios correspondientes a los servicios prestados, cualquiera sea su naturaleza.

En los casos que las referidas liquidaciones sean canceladas parcialmente, se tomara como monto recaudado al saldo excedente sobre la comisión, retribución y/u honorarios.

La liquidación a que hace referencia el primer párrafo precedente será la inmediata siguiente al momento en que se verifiquen las operaciones mencionadas en el artículo 253 del presente Decreto.

Dicho momento podrá ser adecuado por la Secretaría de Ingresos Públicos conforme a las modalidades de las operaciones, modificaciones legales y/o las adecuaciones que la política tributaria requiera.

Determinación del monto a recaudar

Artículo 259.- El importe a recaudar se determinará aplicando sobre el precio total de las operaciones mencionadas en el artículo 253 precedente, la alícuota que la Secretaría de Ingresos Públicos disponga a tal fin. Dicha facultad comprende la posibilidad de establecer alícuotas diferenciales de acuerdo con la modalidad de las operaciones y/o según las condiciones impositivas de los sujetos que intervienen en el régimen.

Se considerará precio total, a los fines de este régimen, al precio que surge de la información contenida en la base de datos del sujeto titular y/o administrador del “portal virtual” o al monto sobre el que se calculan las comisiones, retribuciones y/u honorarios por la intermediación en las operaciones de venta de bienes, locaciones y/o prestaciones de obras y/o servicios adheridos a dicha modalidad de comercialización, el que sea mayor.

La recaudación procederá aun cuando se trate de operaciones en las que el agente de recaudación no perciba retribución por su gestión.

Constancia de la recaudación realizada

Artículo 260.- El importe recaudado deberá constar en forma discriminada en la factura, recibo o documento equivalente en la cual se consigne la comisión, retribución y/u honorario correspondiente a los servicios prestados cualquiera sea su naturaleza, resultando tal instrumento constancia suficiente de la recaudación practicada.

Carácter y cómputo de los montos recaudados

Artículo 261.- Los montos recaudados en virtud del presente régimen deberán ser imputados por el contribuyente objeto de la recaudación, como pago a cuenta de la obligación tributaria que en definitiva le corresponda abonar en las formas, plazos y condiciones que disponga la Dirección General de Rentas.

Sumas recaudadas indebidamente

Artículo 262.- En los casos y con las condiciones que la Dirección General de Rentas lo disponga, los agentes de recaudación podrán compensar o acreditar con futuras obligaciones derivadas del presente Capítulo, los importes recaudados indebidamente que hubieren sido depositados al Fisco Provincial y devueltos al sujeto pasible de la recaudación, como así también los importes depositados al Fisco Provincial provenientes de recaudaciones no efectuadas.

Las disposiciones establecidas en el presente artículo no serán de aplicación en aquellos supuestos que la Secretaría de Ingresos Públicos lo determine.

Facultades

Artículo 263.- Facúltase a la Secretaría de Ingresos Públicos para designar los Agentes de Recaudación que deberán actuar atento a lo dispuesto en el presente Capítulo y a dictar las normas que sean necesarias para la aplicación del régimen.

Subtítulo V: Disposiciones Generales

Capítulo I – De los Agentes

Inscripciones

Artículo 264.- Los agentes designados por la Secretaría de Ingresos Públicos, deberán inscribirse como tales en la forma y condiciones que la Dirección General de Rentas disponga, a partir de la fecha establecida en la resolución prevista en el artículo 271 del presente.

Ceses

Artículo 265.- Los agentes de retención, percepción y/o recaudación cesarán en su carácter de tales en los siguientes casos:

a) Cuando se encuentren en proceso concursal, a partir de la fecha de la sentencia que declara la apertura del citado proceso; siempre que la apertura del proceso sea posterior a la nominación como agente.

b) Cuando cesen en forma total sus actividades;

c) Cuando la Secretaría de Ingresos Públicos, así lo establezca.

En los casos a) y b) precedentes, tales circunstancias deberán ser comunicadas a la Dirección General de Rentas en los plazos previstos en el Código Tributario Provincial con las formalidades establecidas para tal fin.

Ingreso de las sumas retenidas, percibidas y/o recaudadas

Artículo 266.- Los agentes de retención, percepción y/o recaudación comprendidos en el presente Título deberán depositar el importe correspondiente a las retenciones, percepciones, y/o recaudaciones efectuadas en los plazos que disponga el Ministerio de Economía y Gestión Pública.

Constancias de retención, percepción y/o recaudación

Artículo 267.- Los agentes entregarán a los contribuyentes las respectivas constancias de retención, percepción y/o recaudación practicada, las que deberán reunir las formalidades y requisitos que la Dirección General de Rentas disponga.

Capítulo II – De los Contribuyentes

Contribuyentes que tributan por Convenio Multilateral

Artículo 268.- En las operaciones que deban actuar los agentes de Retención con contribuyentes comprendidos en el régimen del Convenio Multilateral y para dichas operaciones fuere de aplicación algunos de los regímenes especiales establecidos en los artículos 6 a 13 -primer y tercer párrafos- del citado Convenio, la retención se efectuará sobre la parte de los ingresos atribuibles a la Provincia de Córdoba. Tratándose de operaciones comprendidas en el segundo párrafo del artículo 13 del mencionado Convenio, la retención, se practicará sobre el veinte por ciento (20 %) del monto de la operación.

La Secretaria de Ingresos Públicos establecerá la alícuota aplicable a las operaciones del primer párrafo.

Por las operaciones comprendidas en el régimen general del Convenio Multilateral -artículo 2)-, serán de aplicación las bases y alícuotas definida para el Régimen de Retención del Subtítulo I del presente Título. A tal fin la Dirección General de Rentas considerará lo estipulado por la Comisión Arbitral, al fijar las alícuotas para cada contribuyente en el padrón al que hace referencia el artículo 222 del presente Decreto.

Operaciones anuladas

Artículo 269.- Cuando se anule una operación que hubiera generado retención, percepción o recaudación, tal como se ha previsto en el presente Título, el contribuyente que hubiere utilizado la mencionada retención, percepción o recaudación como crédito para cancelar -parcial o totalmente- su obligación tributaria, deberá ingresar el importe de la retención, percepción o recaudación anulada en la declaración jurada correspondiente al mes que tal hecho ocurra.

Solicitud de Reducción de alícuotas

Artículo 270.- Facúltase a la Dirección General de Rentas a establecer procedimientos de solicitud de reducción de alícuotas de retención, percepción y/o recaudación para aquellos contribuyentes en los que se verifique la generación de saldos a favor como consecuencia de la aplicación de las normas establecidas en el presente Título, como así también para aquellos casos que la misma considere pertinentes.

Capítulo III – Otras Disposiciones

Facultades

Artículo 271.- Facúltase a la Secretaría de Ingresos Públicos a:

a) Designar o dar de baja agentes de retención, percepción y/o recaudación y, para determinados sectores económicos, la designación o baja podrá realizarse de manera global teniendo en cuenta las definiciones para el tipo de actividad y/o las condiciones de los agentes.

En todos los casos la correspondiente resolución deberá precisar la fecha a partir de la cual el sujeto deberá comenzar a actuar -o cesará- como agente de retención, percepción y/o recaudación en los términos que se establecen en el presente Decreto.

b) Establecer para determinados sectores, actividades u operaciones que el monto de la retención, percepción y/o recaudación podrá definirse como un importe fijo;

c) Establecer los casos en que la retención, percepción y/o recaudación sufrida tendrá el carácter de pago único y definitivo.

d) Establecer las modificaciones y/o limitaciones que resulten necesarias para redefinir la oportunidad en que los contribuyentes de determinados sectores, actividades u operaciones podrán computar contra el impuesto que en definitiva le corresponda tributar en la Provincia de Córdoba, el monto de la retención, percepción y/o recaudación sufrida.

e) Modificar las escalas de alícuotas establecidas en los artículos 222 y 237 del presente.

Artículo 272.- Facúltase a la Dirección General de Rentas a dictar las normas que se requieran para la aplicación del presente Título.

Título IV: Régimen de Percepción Aduanera del Impuesto sobre los Ingresos Brutos “Sistema de Recaudación de Percepción a las Importaciones – SIRPEI”

Adhesión al Régimen de percepción

Artículo 309.- Adhiérese la Provincia de Córdoba al Régimen de Percepción establecido por el Convenio suscripto entre la Administración Federal de Ingresos Públicos y la Comisión Arbitral del Convenio Multilateral, celebrado el día 30 de abril de 2003, que como Anexo I forma parte integrante del presente Decreto, con las modalidades que se establecen a continuación.

Agente de percepción

Artículo 310.- La Dirección General de Aduanas actuará como Agente de Percepción al momento de la importación de las mercaderías a que se refiere el Convenio mencionado en el artículo anterior.

Sujetos pasibles de la percepción

Artículo 311.- Serán objeto de la percepción establecida en el artículo 309, todos aquellos que realicen la importación definitiva de mercaderías, salvo las excepciones que se establecen en los artículos 312 y 313 del presente Decreto.

Quedan comprendidos en las disposiciones del párrafo anterior quienes, no importando directamente la mercadería, hubiesen delegado en un tercero por cuenta suya la operación.

Los importadores a nombre propio y por cuenta de terceros, deberán declarar además de los datos detallados en el artículo 292, para quién realizan la operación.

Tratándose de las operaciones señaladas en el párrafo precedente, los intermediarios podrán asignar en forma proporcional a cada uno de sus comitentes, el importe de las percepciones que se les hubieran practicado.

A tales efectos, los intermediarios deberán consignar por separado, en la liquidación efectuada a los comitentes, las sumas atribuidas a cada uno de ellos, emitiendo la respectiva constancia.

Exclusión en razón del sujeto

Artículo 312.- Quedan excluidos del Régimen de Percepción establecido por el presente Título:

1) El Estado Nacional.

2) Los Estados Provinciales.

3) La Ciudad Autónoma de Buenos Aires.

4) Las Municipalidades.

5) Las dependencias, reparticiones autárquicas y descentralizadas de todos los entes indicados anteriormente que no se encuentren sujetos al impuesto.

6) Los sujetos beneficiarios de exenciones en el gravamen.

Exclusión en razón del objeto

Artículo 313.- No deberá realizarse la percepción establecida por el presente Título, cuando los bienes que se importen tengan para el importador el carácter de:

a) Bienes de uso;

b) Bienes para uso o consumo particular.

Asimismo, no será procedente la aludida percepción, cuando se importen libros, diarios, revistas y publicaciones.

Acreditación de la situación fiscal

Artículo 314.- El importador acreditará su situación fiscal ante el agente de percepción consignando en carácter de declaración jurada los siguientes datos:

1) Nombre de la destinación.

2) Aduana de registro.

3) Fecha de oficialización del trámite.

4) Número de registro de la operación de importación.

5) Número de inscripción en el Impuesto sobre los Ingresos Brutos del sujeto percibido.

Facúltase a la Dirección General de Aduanas a exigir a los importadores los datos antes consignados y los que resulten necesarios para la aplicación del presente Régimen de Percepción.

Monto sujeto a percepción

Artículo 315.- La percepción se efectuará sobre el valor de las mercaderías ingresadas al país por el cual se las despacha a plaza, incluidos los derechos de importación y excluidos de la base de la percepción, el monto de los Impuestos Internos y al Valor Agregado.

Alícuota de la percepción

Artículo 316.- A los efectos de la liquidación de la percepción, se aplicará sobre el monto establecido en el artículo precedente, la alícuota del tres por ciento (3,00 %).

Facúltase a la Dirección General de Rentas a establecer e informar, a través de la Comisión Arbitral del Convenio Multilateral, para cada sujeto pasible del Régimen de Percepción del presente Título, una alícuota distinta a la establecida en el párrafo anterior ponderando la misma en virtud del comportamiento fiscal, categorización, actividades económicas desarrolladas, exenciones y/o cualquier otra información que la misma disponga sobre el sujeto pasible, sus ingresos y/o actividades.

Imputación de la percepción

Artículo 317.- El importador percibido podrá aplicar el monto abonado como pago a cuenta a partir del anticipo del mes en que se produjo la misma o hasta los periodos posteriores que disponga la Dirección General de Rentas. En el caso de tratarse de contribuyentes del Convenio Multilateral, el monto de la percepción sufrida que podrá computar como pago a cuenta correspondiente a cada jurisdicción, será de acuerdo con el coeficiente informado por la Comisión Arbitral del Convenio Multilateral al agente de percepción, el cual podrá ser consultado en las formas que la misma lo establezca.

Contribuyentes del Convenio Multilateral: casos especiales

Artículo 318.- En el caso de contribuyentes del Convenio Multilateral que inicien actividades, realicen el alta o baja de una o varias jurisdicciones o se encuentren inscriptos en jurisdicciones no adheridas al presente régimen de percepción aduanera, dichos aspectos serán ponderados por la Comisión Arbitral del Convenio Multilateral en los datos a informar al agente de percepción.

Infracciones

Artículo 319.- Las infracciones a las normas del presente régimen quedarán sujetas a las sanciones previstas para cada caso en el Código Tributario Provincial.

Normas complementarias e instrumentales

Artículo 320.- Facúltase al Ministerio de Finanzas a redefinir la alícuota de percepción prevista en el primer párrafo del artículo 294 del presente Decreto.

Artículo 321.- Facúltase a la Dirección General de Rentas a dictar las normas complementarias e instrumentales que resulten necesarias para la ejecución de las disposiciones de los artículos 309 a 320 del presente Decreto.

Título VI: Régimen especial de retención y/o percepción con carácter de pago único y definitivo a sujetos radicados, constituidos o domiciliados en el exterior en el Impuesto sobre los Ingresos Brutos

Régimen de retención y/o percepción

Artículo 349.- El régimen de retención y/o percepción del Impuesto sobre los Ingresos Brutos –con carácter de pago único y definitivo-, aplicable a sujetos radicados, constituidos o domiciliados en el exterior, cuando se verifiquen los respectivos hechos generadores de la obligación tributaria previstos en el Código Tributario Provincial para el citado impuesto, de acuerdo a lo establecido en el Título Segundo del Libro Segundo del citado texto legal, y leyes tributarias especiales, operará en los casos y bajo las formas que se disponen a continuación.

Capítulo I: Hechos Imponibles incluidos en el segundo párrafo del artículo 202 del CTP.

Sujetos obligados a actuar como agentes de retención

Artículo 350.- Quedan obligados a actuar como agentes de retención del Impuesto sobre los Ingresos Brutos, independientemente de su condición frente al mismo, los sujetos que revistan el carácter de locatarios o prestatarios de los hechos imponibles previstos en el Código Tributario Provincial y en las condiciones establecidas en el mismo, en la medida que se verifiquen tales hechos imponibles en sujetos radicados, constituidos o domiciliados en el exterior.

La obligación de retención dispuesta precedentemente deberá ser cumplida por quienes actúen en carácter de intermediarios, administradores o mandatarios, por los pagos al exterior que realicen por cuenta de los sujetos que ordenen los mismos, salvo cuando éstos acrediten haber practicado e ingresado la respectiva retención.

Asimismo, estas entidades deberán practicar e ingresar las retenciones por los pagos que efectúen por sus propias operaciones.

Cuando el pago total o parcial del impuesto se encuentre a cargo del sujeto pagador, corresponderá que éste acredite los fondos suficientes para el ingreso del impuesto respectivo, quedando obligada la entidad intermediaria, administradora o mandataria, a no hacer efectivo el giro hasta que ello ocurra.

Los agentes, representantes, u otros mandatarios que perciban en el país importes por cuenta de los contribuyentes radicados, constituidos o domiciliados en el exterior, según las disposiciones del artículo 202 del Código Tributario Provincial, deberán efectuar el ingreso del importe de la retención correspondiente, cuando el pagador hubiera omitido practicarla.

En relación a lo dispuesto en los párrafos precedentes, cuando el sujeto que deba actuar como agente de retención, se encuentre obligado y/o nominado por la Secretaría de Ingresos Públicos en virtud de lo dispuesto por los demás regímenes, establecidos en el Libro III del presente Decreto, deberá actuar conforme al presente régimen.

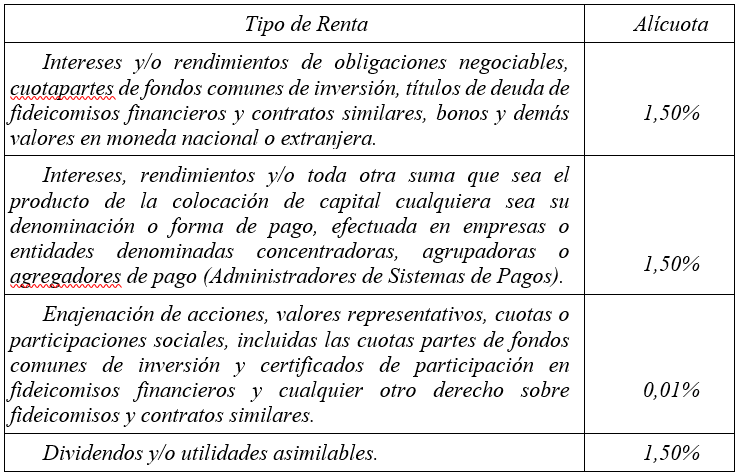

Oportunidad, base de la retención y alícuota aplicable

Artículo 351.- Los sujetos que deban retener el impuesto de acuerdo con lo establecido en el presente Título, que no actúen en carácter de intermediarios, administradores o mandatarios, deberán efectuar la retención en el momento en que se efectúe el pago -total o parcial- del precio, o con anterioridad al momento en que ordenen el giro o remesa de fondos al sujeto radicado, constituido o domiciliado en el exterior.

Los intermediarios, administradores o mandatarios, de corresponder, deberán practicar la retención al momento de girar o remesar los fondos al exterior.