TÍTULO SEGUNDO

Impuesto Sobre los Ingresos Brutos.

CAPÍTULO CUARTO

Exenciones.

Exenciones Subjetivas.

Artículo 241.- Están exentos del pago de este impuesto:

1) El Estado Nacional, los estados provinciales y las municipalidades a condición de su reciprocidad, sus dependencias y reparticiones autárquicas o descentralizadas, las comunas constituidas conforme a la Ley N° 8102 y sus modificatorias, las comunidades regionales reguladas por la Ley N° 9206 y su modificatoria y los organismos intermunicipales constituidos en el marco del artículo 190 de la Constitución de la Provincia de Córdoba.

No se encuentran comprendidas en esta exención, las reparticiones autárquicas, entes descentralizados y las empresas de los estados mencionados, cuando realicen operaciones comerciales, industriales, bancarias o de prestación de servicios a terceros a título oneroso;

2) Las representaciones diplomáticas y consulares de los países extranjeros acreditados ante el Gobierno de la República, dentro de las condiciones establecidas por la Ley Nacional N° 13238;

3) La Iglesia Católica y las instituciones religiosas debidamente inscriptas y reconocidas en el registro existente en el ámbito de la Secretaría de Culto de la Nación, siempre que no persigan fines de lucro.

La presente exención no comprende los ingresos provenientes de:

a) La explotación de juegos de azar, carreras de caballo y actividades similares, y

b) Del comercio por mayor y/o menor de bienes – excepto estampas o láminas religiosas, llaveros, velas, libros relativos al culto y/o artículos de santería-, la actividad industrial, locación de obra, siendo de aplicación para estos ingresos las disposiciones determinadas para dichas actividades.

4) Las Bolsas de Comercio autorizadas a cotizar títulos o valores, los mercados de valores y la Bolsa de Cereales de Córdoba y la Cámara de Cereales y Afines de Córdoba Tribunal Arbitral;

5) Las asociaciones mutualistas constituidas de conformidad con las exigencias establecidas en la legislación vigente. Exclúyese de esta exención los ingresos que deban tributar el Impuesto al Valor Agregado, la actividad que puedan realizar en materia de seguros y las colocaciones financieras y préstamos de dinero;

6) Los servicios de radiodifusión y televisión reglados por la Ley Nacional Nº 22285 -o la norma que la sustituya en el futuro- y agencias de noticias.

Esta exención no comprende a aquellos sujetos que prestan servicios por suscripción, codificados, terrestres, satelitales, de circuitos cerrados y/o toda otra forma que haga que sus emisiones puedan ser captadas únicamente por sus abonados;

Servicios de radiodifusión y televisión por suscripción

Artículo 35.- Inclúyense dentro de los Códigos de Actividades 602200 “Operadores de Televisión por Suscripción”, 602310 “Emisión de Señales de Televisión por Suscripción” y 631201 “Portales Web por Suscripción” del Anexo I de la presente Ley y a la alícuota especial del Tres por Ciento (3,00%), a los ingresos derivados de la comercialización de servicios de suscripción online para el acceso a toda clase de entretenimientos audiovisuales (películas, series, música, juegos, videos, transmisiones televisivas online o similares) que se transmitan desde internet a televisión, computadoras, dispositivos móviles, consolas conectadas y/o plataformas tecnológicas por sujetos domiciliados, radicados o constituidos en el exterior, se verifique la utilización o consumo de tales actividades por sujetos radicados, domiciliados o ubicados en territorio provincial.

7) Los establecimientos educacionales privados incorporados a los planes de enseñanza oficial y los dedicados a la enseñanza de personas con discapacidad, reconocidos como tales por la autoridad competente;

8) La Agencia Córdoba Deportes Sociedad de Economía Mixta, la Agencia Córdoba Turismo Sociedad de Economía Mixta, la Agencia Procórdoba Sociedad de Economía Mixta, la Agencia Córdoba de Inversión y Financiamiento Sociedad de Economía Mixta (ACIF-SEM), la Agencia Córdoba Cultura Sociedad del Estado, la Terminal de Ómnibus Córdoba Sociedad del Estado, la Agencia Córdoba Joven, la Agencia de Promoción de Empleo y Formación Profesional, la Agencia Conectividad Córdoba Sociedad del Estado y similares que se constituyan en el futuro, incluidas sus dependencias, por todos sus ingresos;

9) Lotería de Córdoba Sociedad del Estado;

10) Las sociedades o empresas que se encuentren en procesos concursales, exclusivamente en aquellos casos en que el desarrollo de la misma actividad sea continuada por los trabajadores. Dicho beneficio resultará de aplicación cualquiera sea la modalidad de gestión asumida por la agrupación de trabajadores.

La presente exención resultará de aplicación por el término de tres (3) años o por el lapso de tiempo que el ejercicio de la actividad sea desarrollada por los trabajadores, cuando este último plazo fuera menor, contado desde la fecha en que estos asuman efectivamente la explotación de la citada actividad;

11) Asesores de Córdoba S.A. (ASECOR).

12) Los colegios, consejos o federaciones profesionales, las entidades sindicales o las asociaciones profesionales con personería gremial, y en todos los casos las entidades de cualquier grado que los agrupan, reguladas por las leyes respectivas, siempre que no persigan fines de lucro. El beneficio sólo resultará de aplicación para los ingresos provenientes de:

a) Cuotas y/o aportes fijados estatutariamente y otras contribuciones voluntarias, y

b) Del desarrollo de actividades económicas que generen el derecho a percibir una contraprestación como retribución, exclusivamente cuando tales ingresos provengan del desarrollo de actividades realizadas con los asociados, benefactores, socios o afiliados previstos estatutariamente o en la reglamentación que la sustituya, y en la medida que sean destinados al objeto previsto en sus estatutos sociales, acta de constitución o documento similar y, en ningún caso, se distribuya directa o indirectamente suma alguna de su producido entre asociados.

13) Las asociaciones, fundaciones o simples asociaciones destinadas a la rehabilitación de personas con discapacidades especiales o de beneficencia, siempre que no persigan fines de lucro y los ingresos sean destinados exclusivamente al objeto previsto en sus estatutos sociales, acta de constitución o documento similar y, en ningún caso, se distribuya directa o indirectamente suma alguna de su producido entre asociados o socios. En todos estos casos se deberá contar con personería jurídica o el reconocimiento por autoridad competente, según corresponda.

Entiéndense por entidades de beneficencia aquellas que por su objeto principal realizan obras benéficas o de caridad dirigidas a personas carenciadas;

14) Los clubes, asociaciones, federaciones y/o confederaciones deportivas constituidos en forma jurídica como entidades civiles sin fines de lucro que tengan por finalidad la promoción de la práctica deportiva, siempre que los ingresos obtenidos sean destinados exclusivamente al objeto previsto en sus estatutos sociales, acta de constitución o documentos similares y, en ningún caso, se distribuyan directa o indirectamente entre los socios. En todos estos casos se deberá contar con personería jurídica o el reconocimiento por autoridad competente, según corresponda.

El beneficio de exención no comprende los ingresos provenientes del desarrollo de:

a) La explotación de juegos de azar cuyo monto del evento exceda el importe exento que fije la Ley Impositiva Anual en relación al artículo 327 de este Código, carreras de caballos y actividades similares, y

b) La actividad de comercialización de combustibles líquidos y/o gas natural.

Los ingresos provenientes de la venta de entradas de espectáculos deportivos se encuentran amparados por la presente exención;

15) Las asociaciones, fundaciones o simples asociaciones -excepto las previstas en los incisos 12), 13) y 14) del presente artículo-, siempre que no persigan fines de lucro y los ingresos sean destinados exclusivamente al objeto previsto en sus estatutos sociales, acta de constitución o documento similar y, en ningún caso, se distribuya directa o indirectamente suma alguna de su producido entre asociados o socios. En todos estos casos se deberá contar con personería jurídica o el reconocimiento por autoridad competente, según corresponda.

La presente exención no comprende los ingresos provenientes de:

a) El ejercicio de actividades de venta de combustibles líquidos y gas natural;

b) La explotación de juegos de azar, carreras de caballo y actividades similares;

c) El desarrollo de actividades de carácter comercial, industrial, producción primaria, locación de obra y/o prestaciones de servicios que generen el derecho a percibir una contraprestación como retribución de la misma, y

d) La actividad que puedan realizar en materia de seguros y las colocaciones financieras y préstamos de dinero.

16) Las obras sociales creadas por el Estado o sus organismos, por todos sus ingresos;

17) Las cajas y organismos de previsión creadas por el Estado o sus organismos y sus cajas complementarias, por todos sus ingresos;

18) Los organismos y empresas del Estado dedicados a la fabricación de material bélico y armamentos, por los ingresos provenientes de su comercialización;

19) Las universidades nacionales o provinciales estatales;

20) La sociedad Parque Industrial Piloto de San Francisco S.A. por todos sus ingresos;

21) Los consorcios camineros constituidos y/o reconocidos por la Dirección Provincial de Vialidad o el organismo que en el futuro la sustituya, en el marco de la Ley Nº 6233;

22) El Centro de Excelencia en Productos y Procesos Córdoba (CEPROCOR), por todos sus ingresos;

23) Los consorcios canaleros constituidos y/o reconocidos por la autoridad de aplicación, en el marco de la Ley Nº 9750;

24) La Fundación San Roque regida por el Decreto Provincial Nº 823/17, por todos sus ingresos;

25) La Federación de Cooperativas Eléctricas y de Obras y Servicios Públicos Ltda. de la Provincia de Córdoba en los mismos términos, condiciones y alcances que el dispuesto por el inciso 12) del presente artículo;

26) Los Consorcios de Conservación de Suelos constituidos y/o reconocidos por la Autoridad de Aplicación, en el marco de la Ley Nº 8863;

27) La Empresa Provincial de Energía de Córdoba (EPEC);

28) Las Agencias, Sociedades del Estado y/o Sociedad de Economía Mixta del Estado Municipal y/o Comunal, a condición de reciprocidad;

29) Las cooperativas concesionarias del servicio público de distribución de energía eléctrica de la Provincia de Córdoba, en relación a los ingresos que obtengan, exclusivamente, por el suministro de energía eléctrica;

30) Las comisiones de vecinos, asociaciones vecinales o centros vecinales autorizadas como tales por las autoridades municipales o comunales respectivas, y

31) Las Asociaciones Cooperadoras Escolares reconocidas por el Ministerio de Educación e inscriptas en el Registro Provincial de Asociaciones Cooperadores Escolares

Exenciones Objetivas. Enumeración.

Artículo 242.- Están exentos del pago de este impuesto, las siguientes actividades:

1) Las ejercidas en relación de dependencia y el desempeño de cargos públicos, jubilaciones u otras pasividades en general, como así también las realizadas por estudiantes universitarios en el marco de contratos remunerados firmados por tiempo determinado (pasantías y similares);

2) Toda operación sobre títulos, letras, bonos, obligaciones y demás papeles emitidos y que se emitan en el futuro, por la Nación, las Provincias o las Municipalidades, como así también las rentas producidas por los mismos y/o los ajustes de estabilización o corrección monetaria.

No se encuentran alcanzados por la presente exención:

a) Los ingresos derivados de las actividades desarrolladas por los agentes de bolsa y por todo tipo de intermediarios, en relación con tales operaciones;

b) Los ingresos provenientes de operaciones de compra y venta de dichos títulos cuando los mismos circulen con poder cancelatorio asimilable a la moneda de curso legal, tales como LECOP Nacionales, LECOP Provinciales, PATACONES y/o similares;

3) La edición de libros, apuntes, diarios, periódicos y revistas, en todo su proceso de creación, ya sea que la actividad la realice el propio editor, o terceros por cuenta de éste. Igual tratamiento tendrán la distribución y venta de los impresos citados.

Están comprendidos en esta exención los ingresos provenientes de la locación de espacios publicitarios (avisos, edictos, solicitadas, etc.);

Reglamentación inciso 3) Artículo 242 del CTP – Exención de edición de libros, apuntes, diarios, periódicos y revistas

Artículo 179.- La exención del inciso 3) del artículo 242 del Código Tributario Provincial resulta aplicable únicamente al editor de libros, apuntes, diarios, periódicos y revistas, quien se reserva los derechos de dichos impresos, aún cuando realice la actividad a través de terceros.

La exención prevista en el referido inciso para la distribución y venta de libros apuntes, diarios, periódicos y revistas resulta de aplicación, ya sean nuevos o usados.

Se considera que la edición de libros, apuntes, diarios, periódicos y revistas, puede ser materializada en cualquier tipo de soporte, mediante impresión, grabación, transmisión por redes. En el caso de la distribución y venta de los mismos, la exención procede asimismo con independencia del soporte en el que hayan sido editados.

Reglamentación inciso 3), segundo párrafo, Artículo 242 del CTP – Locación de espacios publicitarios vía receptoría

Artículo 180.- Cuando las operaciones de locación de espacios publicitarios se canalicen vía receptorías, la exención no comprende el monto que la receptoría obtiene en concepto de contraprestación de la actividad encomendada.

Reglamentación inciso 3) Artículo 242 del CTP – Exención de edición de libros, apuntes, diarios, periódicos y revistas – Actividad de fotocopiado

Artículo 181.- No están comprendidos en el inciso 3) del artículo 242 del Código Tributario Provincial los ingresos obtenidos por la actividad de fotocopiado.

Reglamentación inciso 3) Artículo 242 del CTP – Exclusiones de la exención de edición de libros, apuntes, diarios, periódicos y revistas

Artículo 182.- No se encuentran comprendidos en la exención del inciso 3) del artículo 242 del Código Tributario Provincial, los ingresos provenientes de los bienes que se comercialicen conjunta o complementariamente con los libros, apuntes, diarios, periódicos o revistas, en tanto tengan un precio diferenciado de venta y no constituyan un elemento sin el cual estos últimos no podrían utilizarse. Se entenderá que los referidos bienes tienen un precio diferenciado, cuando posean un valor propio de comercialización, aún cuando el mismo integre el precio de los bienes que complementan, incrementando los importes habituales de negociación de los mismos.

4) La prestación de servicios públicos de agua potable o riego, excepto la destinada a consumos residenciales;

5) El transporte internacional de pasajeros y de cargas efectuado por empresas constituidas en el exterior, con estados con los cuales el país tenga suscriptos o suscriba acuerdos o convenios para evitar la doble imposición y de los que surja a condición de reciprocidad que la aplicación del gravamen queda reservada únicamente al país en el cual están constituidas las empresas;

Reglamentación inciso 5) Artículo 242 del CTP – Transporte internacional

Artículo 183.- Los ingresos provenientes de prestaciones de servicios derivadas del transporte internacional que no cumplimenten las condiciones establecidas en el inciso 5) del artículo 242 del Código Tributario Provincial se encuentran alcanzados por el Impuesto sobre los Ingresos Brutos, únicamente, cuando el origen de la carga o del pasaje se verifique en la Provincia de Córdoba.

Los fletes o pasajes correspondientes a viajes con origen en el exterior y destino a la Provincia de Córdoba, quedan fuera del ámbito de gravabilidad del referido Impuesto.

6) Los intereses y la actualización monetaria obtenidos por operaciones de depósitos de Caja de Ahorro;

7) Las operaciones de préstamos que se efectúen a empresas comerciales, industriales, agropecuarias, financieras o de servicios que lleven libros que les permitan confeccionar balances en forma comercial, por parte de los socios, asociados, accionistas, directores, gerentes y otros empleados, cuando no retiren total o parcialmente las utilidades provenientes de dividendos, honorarios, remuneraciones y otras retribuciones acreditadas;

8) Los honorarios y/o retribuciones a directores, síndicos o miembros de consejos de vigilancia, las acordadas a los administradores de las sociedades regidas por las Leyes Nacionales Nº 19550 y sus modificatorias -General de Sociedades y Nº 27349, miembros de consejos de administración de otras sociedades, asociaciones y fundaciones y a los consejeros en el caso de cooperativas establecidas en el marco de lo dispuesto por la Ley Nacional Nº 20337 y sus modificatorias.

9) Los honorarios y/o retribuciones provenientes del ejercicio de la actividad profesional con título universitario o terciario, de maestros mayores de obra -ciclo superior- otorgados por establecimientos reconocidos que emitan títulos oficiales, de oficios (gasistas, electricistas, plomeros, pintores y/o cualquier tipo de trabajo personal de idénticas características a las indicadas) con las limitaciones, en este caso, que a tal efecto establezca el Poder Ejecutivo Provincial. Esta exención no alcanza a la actividad cuando estuviera ejercida en forma de empresa;

Reglamentación incisos 9) y 10) Artículo 242 del CTP – Título o diploma expedido por instituciones extranjeras. Oficio

Artículo 184.- En los casos previstos en los incisos 9) y 10) del artículo 242 del Código Tributario Provincial, se requerirá, de corresponder, que el título o diploma expedido por instituciones extranjeras sea revalidado en nuestro país.

En los casos de oficios (gasistas, electricistas, plomeros, pintores y/o cualquier tipo de trabajo personal de idénticas características a las indicadas) el beneficio de exención de pago a que se refiere el inciso 9) del artículo 242 del Código Tributario Provincial, resultará de aplicación siempre que el beneficiario se encuentre incluido en el Régimen de Inclusión Social y Promoción del Trabajo Independiente establecido en el Título IV del Anexo de la Ley Nacional Nº 24977 o cumpla en forma concurrente, con los siguientes requisitos:

a) Estar adherido al Régimen Simplificado para Pequeños Contribuyentes en las categorías A, B o C del mismo;

b) No tener empleado en relación de dependencia;

c) Realizar actividades cuyos códigos de actividad económicas defina la Dirección General de Rentas.

10) Las comisiones de Martilleros Públicos y Judiciales, en tanto la actividad no sea desarrollada en forma de empresa;

Reglamentación incisos 9) y 10) Artículo 242 del CTP – Título o diploma expedido por instituciones extranjeras. Oficio

Artículo 184.- En los casos previstos en los incisos 9) y 10) del artículo 242 del Código Tributario Provincial, se requerirá, de corresponder, que el título o diploma expedido por instituciones extranjeras sea revalidado en nuestro país.

En los casos de oficios (gasistas, electricistas, plomeros, pintores y/o cualquier tipo de trabajo personal de idénticas características a las indicadas) el beneficio de exención de pago a que se refiere el inciso 9) del artículo 242 del Código Tributario Provincial, resultará de aplicación siempre que el beneficiario se encuentre incluido en el Régimen de Inclusión Social y Promoción del Trabajo Independiente establecido en el Título IV del Anexo de la Ley Nacional Nº 24977 o cumpla en forma concurrente, con los siguientes requisitos:

a) Estar adherido al Régimen Simplificado para Pequeños Contribuyentes en las categorías A, B o C del mismo;

b) No tener empleado en relación de dependencia;

c) Realizar actividades cuyos códigos de actividad económicas defina la Dirección General de Rentas.

11) La prestación del servicio de taxi, autoremise y transporte de escolares, cuando la actividad sea desarrollada con un solo vehículo propiedad del prestador;

Reglamentación inciso 11) Artículo 242 del CTP – Exención para servicio de transporte

Artículo 185.- La exención establecida en el inciso 11) del artículo 242 del Código Tributario Provincial, comprende únicamente a los servicios de transporte que se encuentren habilitados por el organismo competente.

Reglamentación incisos 11) y 12) Artículo 242 del CTP – Exención: vehículo propiedad del prestador

Artículo 186.- A los fines establecidos en los incisos 11) y 12) del artículo 242 del Código Tributario Provincial, se entiende que las prestaciones de servicios se desarrollan con un solo vehículo propiedad del prestador, cuando el vehículo se encuentre inscripto a su nombre en el Registro Nacional de la Propiedad del Automotor y desde la fecha de su inscripción.

12) La prestación del servicio de transporte de cargas generales, cuando la actividad sea desarrollada con un solo vehículo de propiedad del prestador siempre que previamente sean inscriptos y cuenten con la debida autorización de la Dirección de Transporte de la Provincia de Córdoba o el organismo que la sustituyere en sus competencias y su capacidad de carga no exceda de tres mil quinientos (3.500) kilogramos;

Reglamentación incisos 11) y 12) Artículo 242 del CTP – Exención: vehículo propiedad del prestador

Artículo 186.- A los fines establecidos en los incisos 11) y 12) del artículo 242 del Código Tributario Provincial, se entiende que las prestaciones de servicios se desarrollan con un solo vehículo propiedad del prestador, cuando el vehículo se encuentre inscripto a su nombre en el Registro Nacional de la Propiedad del Automotor y desde la fecha de su inscripción.

13) El suministro de energía eléctrica a empresas agropecuarias, mineras, industriales, de grandes consumos -según la categorización del cuadro tarifario del prestador- y al Gobierno Provincial -Administración Central y Organismos Descentralizados-, con los alcances que determine la reglamentación;

14) El transporte y/o la compraventa de energía eléctrica en el Mercado Eléctrico Mayorista;

15) Intereses y actualizaciones por depósitos a plazo fijo, en moneda nacional o extranjera, y por aceptaciones bancarias;

16) La producción de programas científicos, culturales, periodísticos e informativos realizados en la Provincia para ser emitidos por radio o televisión;

Reglamentación inciso 16) Artículo 242 del CTP – Producción de programas científicos, culturales, periodísticos e informativos, realizados en la Provincia, para ser emitidos por radio o televisión

Artículo 187.- La exención a la que hace mención el inciso 16) del artículo 242, del Código Tributario Provincial le corresponde a quienes realicen la actividad de planificación y armado de toda la producción y contenido de los programas; es decir, la sonorización y registro de imágenes fijas y cinéticas, compaginación, montaje y dirección del programa.

Reglamentación inciso 16) Artículo 242 del CTP – Ingresos de publicidad desarrollada por el propio productor de programas científicos, culturales, periodísticos e informativos

Artículo 188.- Cuando el productor de los programas científicos, culturales, periodísticos e informativos, obtenga sus ingresos por la actividad de producción a través de la publicidad en el programa, tales ingresos quedarán incluidos dentro de la exención del inciso 16) del artículo 242 del Código Tributario Provincial.

17) Los ingresos correspondientes a socios o accionistas de cooperativas de trabajo provenientes de los servicios prestados en las mismas. Esta exención no alcanza a los ingresos provenientes de prestaciones o locaciones de obras o servicios por cuenta de terceros, aún cuando dichos terceros sean socios o accionistas o tengan inversiones que no integren el capital societario. Tampoco alcanza a los ingresos de las cooperativas citadas;

18) La prestación del servicio de transporte especial de personas, cuando la actividad sea desarrollada sin empleados y con un solo vehículo de propiedad del prestador con capacidad máxima de quince (15) personas sentadas. Además, debe cumplir con las disposiciones municipales y/o provinciales -según corresponda- teniendo en cuenta las normas que regulan la actividad en función del ámbito y lugar de prestación del servicio;

19) Las prestaciones de servicios básicos de energía eléctrica, gas, telecomunicaciones, agua corriente, desagües y cloacas, efectuadas en el ámbito de la Zona Franca Córdoba;

20) El suministro de energía eléctrica a usuarios comprendidos en la categoría de Tarifa Solidaria para carenciados e indigentes, establecida por el prestador;

21) Los ingresos provenientes del derecho a acceso a bibliotecas y museos y exposiciones de arte, en tanto las muestras posean un valor reconocido por instituciones oficiales rectoras en la especialidad;

22) La producción primaria, la actividad industrial, con excepción en ambos casos de las operaciones con consumidores finales -entendiéndose como tales a los sujetos no inscriptos en el impuesto, excepto que dicha falta de inscripción derive como consecuencia de exenciones en la jurisdicción correspondiente- y el suministro de gas -excepto la destinada a consumos residenciales- y electricidad. La generación de energía eléctrica queda excluida de la presente exención, excepto la de origen renovable en el marco del Decreto Provincial Nº 132/19.

Para quienes desarrollen la actividad industrial, la presente exención resultará de aplicación siempre que no superen el importe de base imponible que, a tal efecto, para cada anualidad, establezca la Ley Impositiva atribuible a la totalidad de actividades desarrolladas -incluidas las que corresponderían a las exentas y/o no gravadas-, cualquiera sea la jurisdicción en que se lleven a cabo las mismas;

LIA – Artículo 133.- Establécese que resultan alcanzados por las disposiciones del segundo párrafo del inciso 22) del artículo 242 del Código Tributario Provincial aquellos contribuyentes que el importe total de sus ingresos brutos atribuibles al Ejercicio Fiscal 2023, correspondientes a la totalidad de actividades desarrolladas -incluidas las que corresponderían a las exentas y/o no gravadas-, cualquiera sea la jurisdicción en que se lleven a cabo las mismas, no supere la suma de Pesos Seiscientos Ochenta Millones ($ 680.000.000,00).

Cuando el inicio de actividad tenga lugar con posterioridad al 1 de noviembre del año 2023, corresponde la exención desde los hechos imponibles que se perfeccionen a partir del primer día del cuarto mes de operaciones del contribuyente, en tanto el importe anualizado de sus ingresos brutos acumulados hasta el mes anterior no supere el límite precedentemente establecido. A efectos de determinar el referido importe anualizado de ingresos debe computarse el trimestre que se inicia a partir del mes en que se devengaran o percibieran -según corresponda-, los mismos.

A los fines de la determinación del importe total de los ingresos brutos a que se hace referencia en el primer párrafo del presente artículo se excluirán los ingresos derivados de la enajenación de bienes de uso y los comprendidos en el artículo 239 del Código Tributario Provincial, excepto los ingresos provenientes de las exportaciones -inciso g) de dicho artículo-.

Asimismo, en el caso de contribuyentes y/o responsables que deban tributar sobre bases imponibles especiales, el importe de los ingresos brutos a que se hace referencia en el primer párrafo del presente artículo se conformará por el total de ingresos que, de acuerdo a las disposiciones del Código Tributario Provincial constituyen la base imponible del Impuesto sobre los Ingresos Brutos para cada actividad desarrollada por el contribuyente y/o responsable y los ingresos provenientes de las exportaciones previstos en el inciso g) del artículo 239 del Código Tributario Provincial.

Reglamentación inciso 22) Artículo 242 del CTP – Exención producción primaria: cría, invernada y engorde de ganado

Artículo 189.- La exención establecida en el inciso 22) del artículo 242 del Código Tributario Provincial, en relación a la actividad primaria de “cría, invernada y engorde de ganado”, alcanza a la totalidad de los ingresos obtenidos por el desarrollo de dicha actividad, siempre que se cumplan las condiciones estipuladas en el Código Tributario Provincial, sin distinguir entre los kilos que poseía el ganado al momento de ser adquirido a terceros y los kilos adicionados al ganado resultantes de la actividad de engorde propiamente dicha.

La citada exención no alcanza a los ingresos que pudieran derivarse del servicio de engorde de animales que pueda prestarse a terceros.

Reglamentación inciso 22) Artículo 242 del CTP – Actividad industrial

Artículo 190.- Se considera actividad industrial, a toda aquella que aplicando procesos tecnológicos, técnicas de producción uniforme, utilización de maquinarias o equipos, llevadas a cabo en un establecimiento industrial habilitado a tal efecto y registrado en el organismo oficial pertinente, transforme manual, mecánica o químicamente sustancias orgánicas o inorgánicas en bienes muebles nuevos de consistencia, aspecto o utilización distinta de los elementos constitutivos, o perfeccione su calidad de acuerdo al destino de los productos.

A su vez, en el caso que el bien producido se complemente funcionalmente con otro/s adquirido/s a terceros, distinto/s del producto fabricado, éste/os se considerará/n que forma/n parte del mismo, excepto cuando se comercialice/n en forma separada del producto industrial, por el propio establecimiento, en cuyo caso no se considerará elaborado en él.

23) La producción de espectáculos teatrales; la composición y representación de obras teatrales y los servicios conexos a la producción de espectáculos teatrales;

24) Los ingresos atribuibles a fiduciantes cuando posean la calidad de beneficiaros de fideicomisos constituidos de acuerdo con las disposiciones del Código Civil y Comercial de la Nación, en relación, exclusivamente, a los derivados de los mencionados fideicomisos;

25) Las actividades desarrolladas por los microemprendimientos nuevos comprendidos en el Programa para Emprendedores y Microemprendedores que se canalicen a través de la Subsecretaría de PyMES y de Microemprendimientos, encuadrados en las disposiciones pertinentes del Ministerio de Industria, Comercio y Trabajo, por el término de doce (12) meses a partir de la fecha de inicio de actividades y en la medida que se dé cumplimiento a los requisitos que establezca la Ley Impositiva Anual;

Emprendedores y Microemprendedores. Fomento de Pequeñas y Medianas Empresas

LIA – Artículo 44.- Establécense, a los fines dispuestos en el inciso 25) del artículo 242 del Código Tributario Provincial, los siguientes requisitos:

a) Reciprocidad del beneficio: el municipio o comuna en el que se desarrolle la actividad exima a los micro-emprendimientos del tributo que incida en su jurisdicción sobre las actividades comerciales, industriales y/o de servicios;

b) Realizar la inscripción en el Impuesto sobre los Ingresos Brutos dentro de los cinco (5) días corridos siguientes al inicio de actividades;

c) Acreditar la inscripción municipal en forma previa a la referida en el inciso b) de este artículo;

d) Desarrollar la actividad con un máximo de hasta un (1) empleado, y

e) Acreditar inscripción, de corresponder, en el registro que al efecto se establezca.

26) Los ingresos provenientes de actividades desarrolladas por agrupaciones de trabajadores, cualquiera sea la modalidad o personería por ellas asumida, que sean continuadoras de organizaciones o empresas, fallidas o con abandono manifiesto de sus titulares que hubiera puesto en riesgo la continuidad de la empresa. Cuando la actividad sea realizada con la participación de capitales públicos o privados, ajenos a los trabajadores, la exención se limitará -exclusivamente- al porcentaje de participación de éstos últimos.

La presente exención resultará de aplicación por el término de tres (3) años o por el lapso de tiempo que el ejercicio de la actividad sea desarrollada por los trabajadores, cuando este último plazo fuera menor, contado desde la fecha en que estos asuman efectivamente la explotación de la citada actividad;

27) Los ingresos que obtengan las Cooperativas Escolares Juveniles con Personería Jurídica constituidas conforme a lo dispuesto por la Ley Nº 8569, derivados de la comercialización de bienes de propia producción y prestación de sus servicios;

28) La actividad de producción, diseño, desarrollo y elaboración de software, con excepción de las operaciones con consumidores finales, entendiéndose como tales a los sujetos no inscriptos en el impuesto, excepto que dicha falta de inscripción derive como consecuencia de exenciones en la jurisdicción correspondiente, en tanto la explotación y/o el establecimiento productivo se encuentren ubicados en la Provincia de Córdoba;

Reglamentación inciso 28) Artículo 242 del CTP – Exención: actividad de producción, diseño, desarrollo y elaboración de software

Artículo 191.- No resultan comprendidos en la exención prevista en el inciso 28) del artículo 242 del Código Tributario Provincial, aquellos ingresos que se originen por las actividades que se detallan a continuación, entre otros:

a) Venta de productos desarrollados por terceros;

b) Venta de plataformas -creadas por terceros- para desarrollo de software;

c) Venta de licencias de uso de productos desarrollados por terceros;

d) Soporte técnico y garantías del producto desarrollado;

e) Captura o recolección de datos;

f) Elaboración de estudios de mercado para la comercialización de software;

g) Capacitación al personal usuario;

h) Presentación, demostración de productos y/o talleres de trabajo -workshop-;

i) Pruebas de concepto;

j) Migración de datos;

k) Servicio de consultoría y/o asesoría;

l) Formulación de tableros de control y/o construcción de almacén de datos -datamart o datawarehouse- utilizando herramientas de inteligencia de negocios (business intelligence);

m) Integración, implementación y/o puesta a punto de productos de software desarrollados por terceros;

n) Servicio de garantía, así como garantías extendidas, de productos o licencias desarrolladas por terceros; y

o) Servicio de información prestado a través de un portal o sitio web, siendo el software un elemento inescindible para la prestación del mismo.

29) Las operaciones de provisión, distribución o dispensación de especialidades medicinales para uso humano con destino a afiliados de obras sociales creadas por normas legales nacionales o provinciales, efectuadas por Agrupaciones de Colaboración o Uniones Transitorias u otros Contratos Asociativos previstos en el Código Civil y Comercial de la Nación constituidas por los fabricantes o laboratorios de dichos productos (industria farmacéutica) en el marco de convenios de suministro que celebren dichas agrupaciones con las referidas obras sociales. El beneficio de exención resultará de aplicación, exclusivamente, cuando la provisión efectuada por las agrupaciones provenga de suministros realizados por sus participantes (industria farmacéutica) que hubieren tributado a la alícuota que le correspondiere para su actividad industrial. Caso contrario la agrupación quedará alcanzada por la alícuota dispuesta para el comercio mayorista.

Otras actividades

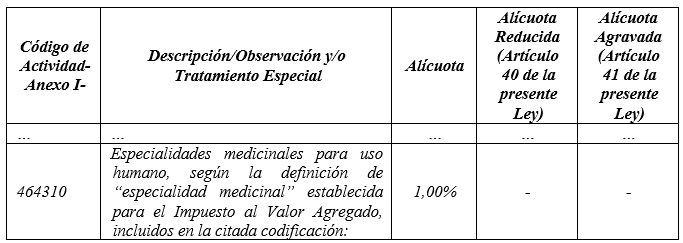

LIA – Artículo 21.- Los ingresos derivados de las actividades incluidas en los Códigos de Actividades que se detallan a continuación deben tributar a la alícuota que se establece en la columna “Alícuota” del siguiente cuadro:

30) La prestación del servicio de vacunación antiaftosa, en el marco del Programa Nacional de Lucha contra la Fiebre Aftosa efectuada por entidades o asociaciones sin fines de lucro, cualquiera sea su grado, que fueran debidamente autorizadas para el cumplimiento de tal prestación por parte de la autoridad competente, incluido los ingresos provenientes de la provisión de la vacuna;

31) La construcción, mantenimiento, conservación, modificación y/o mejoramiento de obras en la Provincia de Córdoba en el marco de la Ley Nº 8614, sus modificatorias y demás normas reglamentarias o complementarias, cuyo costo de ejecución se encuentre total o parcialmente a cargo de la Provincia, sus dependencias y reparticiones autárquicas, descentralizadas, entes públicos, agencias y Sociedades del Estado Provincial.

La presente exención resulta de aplicación exclusivamente respecto de la proporción de los ingresos obtenidos por el contratista de la obra con la Provincia, provenientes de los recursos presupuestarios y/o financiamiento propio del Estado Provincial.

El Poder Ejecutivo Provincial establecerá los límites y porcentajes del beneficio previsto en el presente inciso y, además, los requisitos y condiciones para su instrumentación;

32) La actividad de Call Center, entendiéndose por tal a las bases de operaciones regionales, nacional o internacional cuya organización de recursos humanos, de tecnología informática y telefónica, por medio del funcionamiento conjunto de los mismos y el acceso a bases de datos, satisface necesidades empresariales propias o de terceros, tales como la venta, atención a clientes, confección de estadísticas y reclamos. La presente exención resultará de aplicación en tanto el establecimiento y/o explotación donde se desarrolle la actividad se encuentre ubicado en la Provincia de Córdoba;

33) Los intereses originados por créditos obtenidos en el exterior por parte del Superior Gobierno de la Provincia de Córdoba;

34) Los ingresos provenientes de la cesión de derechos o licencias para la explotación de software, servicios de asistencia técnica, ingeniería o consultoría en el marco de transferencias de tecnología, regalías y/o similares en el desarrollo de actividades con el Superior Gobierno de la Provincia de Córdoba. En todos los casos deberá acreditarse o certificarse la exclusión de la incidencia del Impuesto sobre los Ingresos Brutos en el precio del contrato u oferta, de corresponder;

35) Los ingresos provenientes de operaciones de compraventa, cambio, permuta o disposición de acciones, valores representativos de acciones y certificados de depósito de acciones obtenidos por personas humanas y sucesiones indivisas. La exención será también aplicable para esos sujetos a las operaciones de rescate de cuota partes de fondos comunes de inversión del primer párrafo del artículo 1º de la Ley Nacional Nº 24083 y sus modificaciones, en tanto el fondo se integre, como mínimo, en un porcentaje que determine la reglamentación por dichos valores, siempre que cumplan las condiciones que se mencionan en el párrafo siguiente.

El beneficio previsto en el párrafo precedente sólo resultará de aplicación en la medida en que:

a) Se trate de una colocación por oferta pública con autorización de la Comisión Nacional de Valores, y/o

b) Las operaciones hubieren sido efectuadas en mercados autorizados por ese organismo bajo segmentos que aseguren la prioridad precio tiempo y por interferencia de ofertas, y/o

c) Sean efectuadas a través de una oferta pública de adquisición y/o canje autorizados por la Comisión Nacional de Valores;

Reglamentación inciso 35) Artículo 242 del CTP – Compraventa, cambio, permuta o disposición de acciones, valores representativos de acciones, certificados de depósito de acciones y rescate de cuota partes de fondos comunes de inversión

Artículo 196.- La exención establecida en el inciso 35) del artículo 242 del Código Tributario Provincial, aplicable a las operaciones de rescate de cuotapartes de fondos comunes de inversión, alcanza a los ingresos que se obtengan del referido rescate, siempre que, como mínimo, el setenta y cinco por ciento (75%) de las inversiones del fondo común de inversión esté compuesto por los valores a que hace referencia el citado inciso. En caso contrario, los ingresos provenientes de la operación de rescate estarán sujetos al tratamiento impositivo establecido en el ordenamiento provincial para este tipo de inversión.

No se tendrá por cumplido el porcentaje a que hace referencia el párrafo anterior si se produjera una modificación en la composición de los activos que los disminuyera por debajo del setenta y cinco por ciento (75%) durante un período continuo o discontinuo de, como mínimo, treinta (30) días en un año calendario, en cuyo caso las cuotapartes del fondo común de inversión tributarán de acuerdo al tratamiento previsto en el ordenamiento provincial.

36) Los ingresos provenientes del ejercicio de la actividad literaria, pictórica, escultural o musical y cualquier otra actividad artística individual realizada por contribuyentes incluidos en el Régimen Simplificado del Impuesto sobre los Ingresos Brutos -Pequeños Contribuyentes- siempre que, en forma concurrente, se den las siguientes situaciones:

a) Sea la única actividad desarrollada y la misma no sea ejercida en forma de empresa y/o con establecimiento comercial, o

b) El sujeto se encuentre encuadrado en las categorías que a tales efectos establezca la Ley Impositiva Anual;

LIA – Artículo 12.- (…) Fíjanse en A y B las categorías del Régimen Simplificado Pequeños Contribuyentes a que se refiere el inciso 36) del artículo 242 del Código Tributario Provincial.

37) Los ingresos provenientes del ejercicio de la actividad del servicio de transporte automotor interurbano regular de pasajeros, en el marco de la Ley Nº 8669 y sus modificatorias, y

38) Los ingresos provenientes de la construcción y sus actividades complementarias, de la vivienda única familiar de interés social o aquella destinada a vivienda social que desarrollen y/o ejecuten las instituciones oficiales -nacionales, provinciales o municipales-, los fideicomisos cuyo fiduciante sean dichos estamentos gubernamentales, en el marco de los programas y/o proyectos de ejecución de tales viviendas, las cooperativas reguladas por la Ley Nacional N° 20337 y sus modificatorias y las asociaciones civiles que, conforme a sus estatutos o documentos de constitución, no persigan fines de lucro. El beneficio de exención se limitará exclusivamente a los ingresos correspondientes al primer acto de disposición del inmueble a su destinatario social, incluidos los cargos complementarios que ésta deba abonar a la entidad beneficiada por el presente inciso.

A los fines previstos en el párrafo precedente, será considerada “vivienda social” aquella que sea parte de un proyecto inmobiliario y esté concebida para personas de ingresos medios o bajos en los términos que a tales fines defina el Ministerio de Finanzas y por un valor máximo total por unidad de vivienda o el parámetro que a tal efecto establezca dicho Ministerio.

El Poder Ejecutivo Provincial podrá reglamentar los requisitos, limitaciones y/o condiciones que resulten necesarios para el goce del beneficio establecido en el presente inciso.

Resolución -D- 454/2023

COMPENDIO UNIFICADO DE RESOLUCIONES DE ALCANCE TRIBUTARIO DEL MINISTERIO DE FINANZAS

Título IV: Exenciones tributarias

Capítulo II: Ingresos provenientes de la construcción y sus actividades complementarias, de la vivienda única familiar de interés social o destinada a vivienda social -inciso 38) Artículo 242 del Código Tributario Provincial-.

A los efectos de las disposiciones contenidas en el inciso 38) del Artículo 242 del CódigoTributario Provincial –Ley N° 6006 T.O. 2023 -, se considera “vivienda Social” aquella que, siendo desarrollada y/o ejecutada por los sujetos beneficiados por la citada norma, reúnan los siguientes requisitos en forma concurrente:

a) Se encuentre comprendida en un proyecto inmobiliario que abarque más de cincuenta (50) unidades habitacionales.

b) Que el destinatario social en los últimos 12 meses inmediatos anteriores al momento de la suscripción de la unidad, perciba un nivel de ingreso –por todo concepto- y en promedio mensual, inferior a uno como setenta (1,70) veces el monto del Salario Mínimo Vital y Móvil.

En caso de existir unidad matrimonial o convivencial –en los términos del Código Civil y Comercial de la Nación- del destinatario social, el promedio a que hace referencia el párrafo anterior se elevará un setenta por ciento, entre ambos sujetos.

c) El valor máximo de venta por unidad de vivienda sea de hasta ciento cuarenta mil (140.000) unidades de valor adquisitivo (UVA) y, en la medida que no exceda de los sesenta (60) metros cuadrados cubiertos (promedio).

A los fines previstos precedentemente, los sujetos beneficiados por la exención deberán resguardar al momento de la suscripción de la unidad aquella documentación y/o elementos que resulten necesarios para acreditar, en forma fehaciente, el cumplimiento de los requisitos concurrentes indicados en el párrafo anterior y, mantener los mismos a disposición de la Dirección General de Rentas o la Dirección de Inteligencia Fiscal, según corresponda, en el domicilio fiscal.

Los sujetos que omitan –total o parcialmente- el cumplimiento de la obligación formal de resguardo y mantenimiento establecida en el párrafo anterior, quedarán obligados a tributar el impuesto sobre los Ingresos Brutos por los ingresos provenientes de aquellas operaciones donde el beneficiario no ha podido justificar o acreditar que las mismas, encuadran en el inciso 38) del Artículo 242 del Código Tributario Provincial y que, por su naturaleza y/o características, se encuentren alcanzadas por el gravamen.

39) Los ingresos provenientes del ejercicio de la actividad de producción de contenidos audiovisuales desarrolladas dentro del ámbito del territorio de la Provincia de Córdoba cuyos Códigos NAES disponga, a tales efectos, la Ley Impositiva Anual, cualquiera sea el medio y/o plataforma de comunicación utilizado para su exhibición, y

40) Derogado.

Ley N° 10.724 – Artículo 24.- Exímese del Impuesto sobre los Ingresos Brutos a los ingresos provenientes del desarrollo de la actividad de producción y/o generación de biocombustibles realizada por empresas con plantas o establecimientos de producción radicados y/o instaladas en la Provincia de Córdoba.

El beneficio dispuesto en el párrafo precedente tendrá una duración de cinco (5) años a partir de la entrada en vigencia de la presente Ley.

CAPÍTULO QUINTO

Pago.

Forma.

Artículo 243.- Salvo lo dispuesto para casos especiales, el pago de este impuesto se efectuará sobre la base de una declaración jurada, en la forma prevista en este Código y en las condiciones y términos que establezca el Ministro de Finanzas.

Anticipos.

Artículo 244.- El período fiscal será el año calendario. Sin perjuicio de lo dispuesto para los casos especiales, los contribuyentes tributarán once (11) anticipos en cada período fiscal, correspondientes a cada uno (1) de los once (11) primeros meses del año y un pago final, debiendo presentar Declaración Jurada Anual en los casos en que la Dirección General de Rentas así lo requiera.

En caso de incumplimiento por el contribuyente o responsable, se podrán iniciar las correspondientes acciones judiciales reclamando el pago de los anticipos o saldos adeudados.

Luego de iniciado el juicio de ejecución fiscal la Dirección no está obligada a considerar el reclamo del contribuyente contra el importe requerido, sino por la vía de repetición y previo pago de las costas y gastos del juicio e intereses y actualización que correspondan. El vencimiento del período fiscal o la presentación de la declaración jurada del respectivo anticipo en fecha posterior a la iniciación del juicio no enervará la prosecución del mismo.

Artículo 245.- La Ley Impositiva Anual fijará los importes que en concepto de impuesto mínimo deberán ingresar anualmente los contribuyentes en función a la actividad que desarrollen y que servirán de base para el cálculo de los importes mínimos mensuales establecidos en este Código.

Podrán establecerse mínimos especiales o diferenciados, atendiendo a la rama y/o características particulares de la actividad, el tamaño de la explotación, el número de empleados, el capital o bienes afectados por el contribuyente u otros parámetros representativos de las operaciones que generen los ingresos brutos gravados.

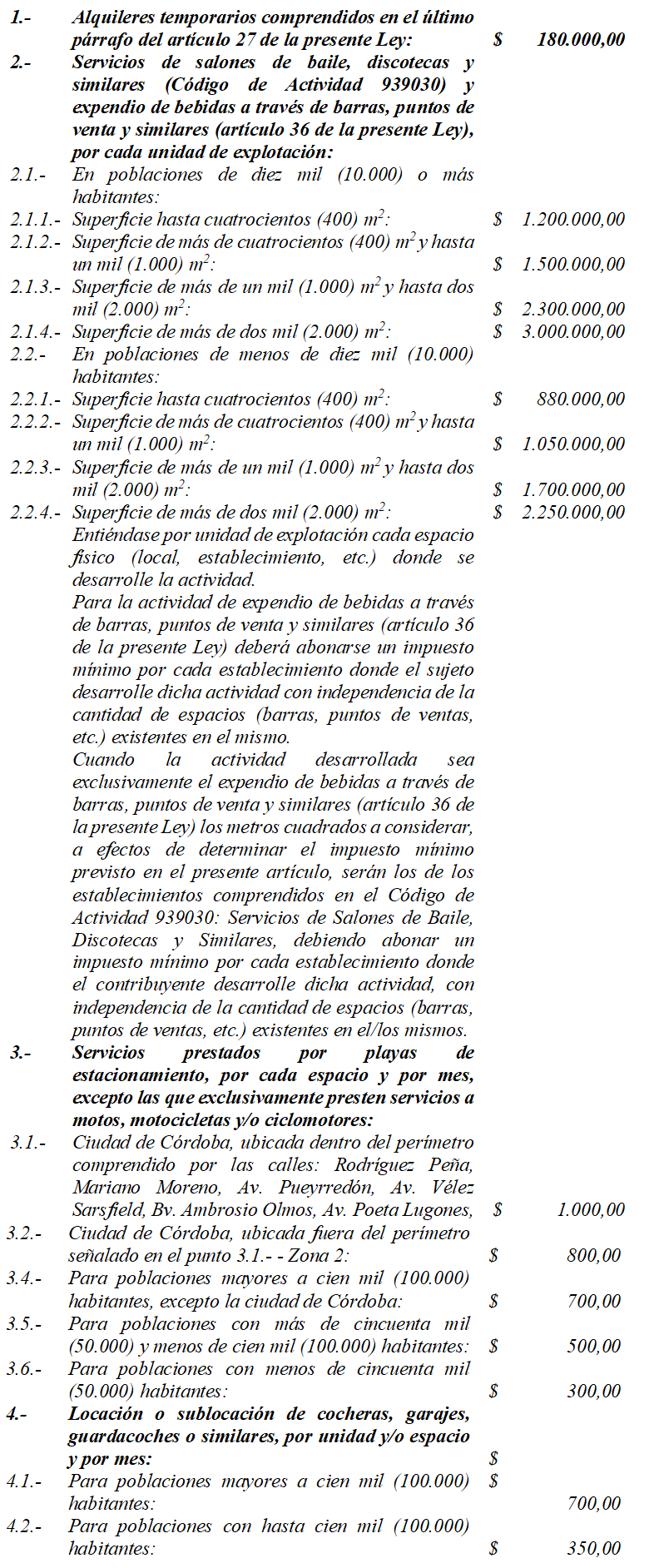

LIA – Artículo 42.- El impuesto mínimo a tributar es de Pesos Setenta y Nueve Mil Doscientos ($ 79.200,00).

Cuando se ejerzan o exploten las siguientes actividades o rubros, por cada una de ellas, deberá abonarse como impuesto mínimo:

Cuando el contribuyente desarrolle, además de las actividades o rubros indicados en los puntos 1.- a 4.- precedentes, alguna actividad o rubro cuyo monto mínimo anual encuadre en las previsiones del primer párrafo del presente artículo, deberá tributar, asimismo y, de corresponder, el monto mínimo general dispuesto en el mismo.

En el caso de iniciación y cese de actividades, el impuesto mínimo a tributar es el resultante de proporcionar el importe anual correspondiente a la/s actividad/es desarrollada/s en función al tiempo transcurrido desde el inicio o hasta el cese de actividad/es, en ambos casos inclusive, según corresponda. A tales fines la fracción de mes se computará como mes completo.

Monto de los Anticipos.

Artículo 246.- El importe a tributar por cada anticipo y pago final será el que resulte del producto de la alícuota por la base atribuible al mes de referencia.

Cuando por aplicación de lo dispuesto en los artículos 217, 220, 223 y 228 de este Código la base imponible correspondiente a un anticipo resulte negativa, podrá compensarse conforme lo reglamente la Dirección. Tratándose de las operaciones comprendidas en el inciso f) del artículo 223, la referida compensación operará exclusivamente contra la base imponible determinada por ingresos gravados de la misma naturaleza. Para el caso de las actividades a que hace referencia el artículo 228 de este Código, la compensación prevista precedentemente resultará de aplicación sólo para la parte de la base imponible correspondiente a la diferencia entre el precio de venta al cliente y el precio de compra facturado por el medio. Asimismo, corresponderá la compensación mencionada en aquellos casos en que se obtenga una base imponible negativa resultante de computar anulaciones de operaciones declaradas, en las cuales se haya abonado el impuesto con anterioridad.

De existir saldo a compensar a favor del contribuyente, los mismos no estarán sujetos a ajustes por desvalorización monetaria.

El importe mínimo mensual, será el que resulte de dividir el impuesto mínimo anual en doce (12) partes, actualizado conforme lo establece la Ley Impositiva Anual.

Quedan exceptuados de cumplimentar el mínimo que se refiere el párrafo anterior:

a) Los contribuyentes que tributen bajo el Régimen de Convenio Multilateral del 18 de agosto de 1977;

b) La prestación de servicios públicos de electricidad a cargo de cooperativas de usuarios;

c) Las locaciones de bienes inmuebles, excepto cocheras, garajes y/o guardacoches cuando los mismos no sean complementarios o accesorios en el contrato de locación de la unidad locativa y los ingresos derivados de las actividades previstas en el inciso k) del artículo 239 cuando la actividad no fuere ejercida en forma de empresa y/o con establecimiento comercial;

d) La actividad de alojamiento -excepto casas de cita o por hora- en las categorías uno (1) y dos (2) estrellas, según la clasificación de la Agencia Córdoba Turismo Sociedad de Economía Mixta, como así también los establecimientos residenciales, albergues y aquellos no categorizados, y los camping, cuando -en todos los casos- se encuentren debidamente registrados ante la referida Autoridad de Aplicación;

e) Los contribuyentes que la totalidad de sus operaciones fueron objeto de retención y/o percepción y/o recaudación en la fuente;

f) La actividad agropecuaria, forestal, minera y toda otra actividad primaria, y

g) Los contribuyentes y/o responsables cuando por el desarrollo de su actividad, la totalidad de sus ingresos sean no computables y/o exentos.

Iniciación y Cese de Actividad. Transferencias de Fondos de Comercio.

Artículo 247.- Los contribuyentes de este impuesto están obligados a inscribirse en la Dirección dentro de los cinco (5) días siguientes a la fecha de iniciación de actividad. Para los comprendidos en el régimen del Convenio Multilateral del 18 de agosto de 1977, la inscripción se reputará por cumplimentada siempre que la presentación respectiva se efectúe dentro de las normas establecidas por el citado régimen. Los sujetos domiciliados, radicados o constituidos en el exterior a que se refiere el artículo 202 de este Código no estarán obligados a inscribirse.

En el primer año fiscal de ejercicio de las actividades gravadas, el impuesto mínimo a pagar será establecido por la Ley Impositiva Anual por cada actividad o rubro, en forma proporcional al período en que se desarrollen.

Todo cese de actividad en la Provincia -incluido transferencias de fondos de comercio, sociedades y explotaciones gravadas- deberá ser precedido del pago del impuesto y presentación de la declaración jurada respectiva, aún cuando no hubiere vencido el plazo general para efectuarlo, debiéndose tributar un importe no menor al mínimo establecido por la Ley Impositiva Anual proporcionado al tiempo en que se ejerció la actividad. Si se tratara de contribuyentes, cuya liquidación se efectúa por el sistema de lo percibido deberán computar también los importes devengados no incluidos en aquel concepto.

Lo dispuesto precedentemente no será de aplicación obligatoria en los casos de transferencias en las que se verifique continuidad económica para la explotación de la o de las mismas actividades y se conserve la inscripción como contribuyente, supuesto en el cual se considera que existe sucesión de las obligaciones fiscales, sin perjuicio de lo dispuesto en el artículo 41 de este Código.

Evidencian continuidad económica:

a) La fusión u organización de empresas -incluidas unipersonales- a través de una tercera que se forme o por absorción de una de ellas;

b) La venta o transferencia de una entidad a otra que, a pesar de ser jurídicamente independiente, constituye un mismo conjunto económico;

c) El mantenimiento de la mayor parte del capital en la nueva entidad, y

d) La permanencia de las facultades de dirección empresaria en la misma o mismas personas.

Se presume, salvo prueba en contrario, que existe, asimismo vinculación económica, cuando un contribuyente y/o responsable hubiera cesado la actividad comercial y la misma o alguna vinculada a ella se encuentre siendo ejercida en el mismo domicilio por otro sujeto que tenga alguna relación comercial, vínculo de parentesco o haya mantenido una relación laboral de dependencia con el primero.

La suspensión de una actividad estacional no se reputará como cese, sino en el caso que sea definitivo.

Resolución General N° 4624/2019 de la Administración Federal de Ingresos Públicos

Exigibilidad.

Artículo 248.- Por los períodos fiscales y/o anticipos o saldos para los cuales los contribuyentes y/o responsables no hubieren presentado las declaraciones juradas, la Dirección puede liquidar y exigir el pago a cuenta de los importes que en definitiva les corresponda abonar, en concepto de impuesto o anticipo y sus recargos e intereses, resultante de aplicar el mecanismo establecido en el artículo siguiente.

Si dentro del término de quince (15) días siguientes a la notificación de la liquidación no presentaran la Declaración Jurada por los períodos comprendidos en la misma, el pago de los importes establecidos por la mencionada Dirección, para cada período exigido, podrá ser requerido judicialmente.

Si con posterioridad a dicho plazo el contribuyente y/o responsable presentare la Declaración Jurada, y el monto calculado por el mismo excediera el importe requerido por la Dirección, subsistirá la obligación de ingresar la diferencia correspondiente con los recargos e intereses respectivos, sin perjuicio de la multa que pudiera corresponderle. Si por el contrario, el monto requerido por la Dirección excediera lo determinado por el contribuyente y/o responsable, el saldo a su favor podrá ser compensado en los términos del artículo 129 de este Código.

Los contribuyentes y/o responsables que hubiesen presentado la Declaración Jurada por los períodos liquidados con anterioridad a la notificación por parte de la Dirección y/o dentro de los quince (15) días siguientes a ésta, deberán comunicar por escrito tal situación a la administración fiscal.

Luego de iniciada la ejecución fiscal, la Dirección no está obligada a considerar las reclamaciones del contribuyente contra el importe requerido, sino por vía de repetición y previo pago de las costas y gastos del juicio.

Si la Dirección iniciara un proceso de determinación de oficio, subsistirá no obstante, y hasta tanto quede firme el mismo, la obligación del contribuyente de ingresar el importe que se le hubiera requerido según lo dispuesto precedentemente.

Si a juicio de la administración fiscal, se observaran errores evidentes en las liquidaciones practicadas, ésta podrá interrumpir el procedimiento y plazos de cobranza, a efectos de rever la respectiva liquidación y, en su caso, proceder al trámite de suspensión de la ejecución fiscal o al reajuste del monto de la demanda.

En caso de juicios concursales y/o quiebras, el plazo previsto en el segundo párrafo del presente artículo se reducirá a un tercio.

Artículo 249.- Las liquidaciones que se confeccionen por cada período del impuesto y/o anticipo o saldo, se practicarán por una suma equivalente a la de cualquier año o mes declarado o determinado por la Dirección no prescripto, según corresponda.

Si dicho importe fuere inferior al impuesto mínimo previsto en la Ley Impositiva Anual o el importe mínimo mensual para el caso de anticipo o saldo requerido, se tomará este último, excepto cuando se trate de contribuyentes que no deban cumplimentarlo.

En caso de contribuyentes inscriptos para los cuales no se cuente con monto declarado o determinado, la suma a exigir será igual al impuesto mínimo correspondiente al período requerido, que presumiblemente le corresponda en función de la información disponible, incluidos los exceptuados de cumplimentar el mismo según las disposiciones del artículo 246 de este Código, incrementado en hasta un doscientos por ciento (200%). Para los contribuyentes no inscriptos dicho monto será el impuesto mínimo incrementado en hasta un cuatrocientos por ciento (400%).

Artículo 250.- Cuando resulte procedente aplicar las disposiciones del inciso 6) del artículo 23 de este Código, la Dirección General de Rentas puede liquidar el Impuesto sobre los Ingresos Brutos por las referidas actividades no declaradas, aplicando la alícuota correspondiente a las mismas, conforme la codificación prevista en las disposiciones legales vigentes sobre la base atribuible al mes de referencia que la Dirección conociera con motivo de la información presentada por el contribuyente o responsable ante otros organismos tributarios (nacionales, provinciales o municipales) y que éstos hubiesen suministrado al citado organismo tributario provincial. Idéntico procedimiento debe aplicar ante cambios de regímenes o exclusiones de pleno derecho en los términos de este Código, pudiendo liquidar los mínimos generales cuando la Dirección no cuente con bases imponibles declaradas por el contribuyente a otros organismos.

Si dentro del término de diez (10) días siguientes a la notificación de la liquidación no presentaran la declaración jurada -original o rectificativa- por los períodos comprendidos en la misma, el pago de los importes establecidos por la mencionada Dirección, para cada período exigido, puede ser requerido judicialmente.

Si con posterioridad a dicho plazo el contribuyente y/o responsable presentare la declaración jurada y el monto calculado por el mismo excediera el importe requerido por la Dirección General de Rentas, subsistirá la obligación de ingresar la diferencia correspondiente con los recargos e intereses respectivos, sin perjuicio de la multa que pudiera corresponderle. Si por el contrario, el monto requerido por el aludido organismo tributario excediera lo determinado por el contribuyente y/o responsable, el saldo a su favor puede ser compensado contra deudas determinadas, exigibles y vencidas correspondientes a este impuesto una vez que el referido crédito haya sido exteriorizado y conformado por la Dirección, según los requisitos, forma, plazos y condiciones que la misma establezca.

Los contribuyentes y/o responsables que hubiesen presentado la declaración jurada por los períodos liquidados con anterioridad a la notificación por parte de la Dirección General de Rentas y/o dentro de los diez (10) días siguientes a ésta, deben comunicar por escrito tal situación a la Administración Fiscal. De lo contrario, serán a su cargo las costas, gastos y accesorios que se generen por el inicio de las acciones judiciales.

Luego de iniciada la ejecución fiscal la Dirección no está obligada a considerar los reclamos del contribuyente contra el importe requerido, sino por vía de repetición y previo pago de las costas y gastos del juicio.

Si la Dirección de Inteligencia Fiscal iniciara un proceso de determinación de oficio subsistirá, no obstante y hasta tanto quede firme el mismo, la obligación del contribuyente de ingresar el importe que se le hubiera requerido según lo dispuesto precedentemente.

Si a juicio de la Administración Fiscal se observaran errores evidentes en las liquidaciones practicadas, ésta puede interrumpir el procedimiento y plazos de cobranza a efectos de rever la respectiva liquidación y, en su caso, proceder al trámite de suspensión de la ejecución fiscal o al reajuste del monto de la demanda.

Sin perjuicio de la aplicación de las disposiciones previstas en el presente artículo la Dirección de Inteligencia Fiscal puede efectuar el procedimiento de determinación de la obligación tributaria por esos mismos períodos y/o conceptos.

CAPÍTULO SEXTO

Régimen Simplificado Pequeños Contribuyentes.

Artículo 251.- Establécese un régimen simplificado del Impuesto sobre los Ingresos Brutos, de carácter obligatorio, para los pequeños contribuyentes locales de la Provincia de Córdoba.

Artículo 252.- A los fines dispuestos en el artículo precedente se consideran pequeños contribuyentes del Impuesto sobre los Ingresos Brutos a los sujetos definidos por el artículo 2º del Anexo de la Ley Nacional Nº 24977 -Régimen Simplificado para Pequeños Contribuyentes (RS) Monotributo, sus modificatorias y normas complementarias- que desarrollen actividades alcanzadas por dicho gravamen y, en la medida que mantengan o permanezca su adhesión al régimen establecido por dicha ley nacional, a excepción de aquellos excluidos por la Dirección de acuerdo lo establece el artículo 256 del presente Código.

Artículo 195.- Los pequeños contribuyentes del Régimen Simplificado del Impuesto sobre los Ingresos Brutos previsto en el Capítulo Sexto del Título II del Libro Segundo del Código Tributario Provincial, quedarán encuadrados en los códigos de actividades económicas dispuestos en el Anexo I que fija anualmente la Ley Impositiva –con los tratamientos diferenciales que se detallan en la misma-, que automáticamente defina la Dirección General de Rentas en función de la equiparación de dichas actividades con las contenidas en el clasificador de actividades económicas de la Resolución General AFIP N° 3537/2013 y sus normas complementarias.

Artículo 253.- Los pequeños contribuyentes del Impuesto sobre los Ingresos Brutos quedarán comprendidos, para el presente régimen, en la misma categoría por la que se encuentran adheridos y/o categorizados en el Régimen Simplificado para Pequeños Contribuyentes (RS) Monotributo -Anexo de la Ley Nacional Nº 24977, sus modificatorias y normas complementarias-, de acuerdo a los parámetros y/o condiciones que a tal fin se establecen en dicho Anexo de la Ley, su Decreto Reglamentario y/o resoluciones complementarias dictadas por la Administración Federal de Ingresos Públicos (AFIP).

LIA – Artículo 40 .- (…) Los contribuyentes encuadrados en el régimen simplificado del Impuesto sobre los Ingresos Brutos, establecido en los artículos 251 y siguientes del Código Tributario Provincial que en la anualidad en curso queden excluidos del mismo, cambien su encuadramiento al régimen general o reinicien sus actividades en el régimen general -con independencia de su actividad económica-, gozarán del beneficio establecido en el primer párrafo del presente artículo desde el primer mes en que le correspondiere tributar por el régimen general, siempre que sus ingresos brutos del año anterior o el importe anualizado de los ingresos acumulados en el año -en el caso de inicio en dicha anualidad en el Régimen Simplificado- no excedan el importe a que se hace referencia en el mismo o en la proporción indicada en el párrafo precedente.

A los fines de la determinación del importe total de los ingresos brutos a que se hace referencia en el primer párrafo del presente artículo se excluirán los ingresos derivados de la enajenación de bienes de uso y los comprendidos en el artículo 239 del Código Tributario Provincial, excepto los ingresos provenientes de las exportaciones -inciso g) de dicho artículo-. (…)

Artículo 192.- Establécese que la Dirección General de Rentas de la Secretaría de Ingresos Públicos, dependiente del Ministerio de Finanzas u organismo que en el futuro la reemplace, dará de alta de oficio como contribuyentes del Régimen Simplificado del Impuesto sobre los Ingresos Brutos previsto en el Capítulo Sexto del Título II del Libro Segundo del Código Tributario Provincial a aquellos sujetos respecto de los cuales se verifiquen, en forma concurrente, las siguientes condiciones:

1) Se encuentren inscriptos en el Régimen Simplificado para Pequeños Contribuyentes (RS) Monotributo -Anexo de la Ley Nacional N° 24977, sus modificatorias y normas complementarias- con domicilio fiscal declarado y/o constituido ante la Administración Federal de Ingresos Públicos (AFIP) en la jurisdicción de la Provincia de Córdoba;

2) No se encuentren inscriptos en el Impuesto sobre los Ingresos Brutos dispuesto en el Título II del Libro II del Código Tributario Provincial y

3) Las actividades en las que se encuentren inscriptos ante la Administración Federal de Ingresos Públicos resulten alcanzadas por el Impuesto sobre los Ingresos Brutos.

Artículo 193.- Establécese que la Dirección General de Rentas clasificará en exentos u obligados al pago, según corresponda, a los sujetos comprendidos en el artículo anterior, en base al análisis del tratamiento impositivo que, en el ámbito provincial, corresponde dispensar a las actividades en las que se encuentran inscriptos ante la Administración Federal de Ingresos Públicos y los cruces de información con entidades, organismos y/o dependencias privados y/o públicos.

Artículo 194.- Establécese que la Dirección General de Rentas, implementará un mecanismo de consulta a través del cual los sujetos que fueron dados de alta de oficio en los términos del artículo 180 de la presente norma, podrán verificar su encuadramiento y/o categorización en el Régimen Simplificado del Impuesto sobre los Ingresos Brutos y, de corresponder, proponer la adecuación de los mismos en base a los parámetros que se habiliten a tal fin.

Artículo 1.- ESTABLECESE que el monto del Impuesto sobre los Ingresos Brutos que fuera determinado para cada anticipo mensual por los contribuyentes que se encuentren adheridos al Régimen Simplificado para Pequeños Contribuyentes (RS) Monotributo Nacional (Anexo de la Ley N° 24.977, sus modificatorias y complementarias) e inscriptos en el Régimen del Convenio Multilateral, no podrá superar el importe fijo mensual que establece la Ley Impositiva Anual para los contribuyentes locales del Régimen Simplificado del lmpuesto sobre los lngresos Brutos, en función de la categoría que revista en el Régimen Nacional.

Artículo 2°.- FACÚLTASE a la Dirección General de Rentas a dictar las normas reglamentarias que considere necesarias para la aplicación de lo dispuesto en este acto.

Artículo 3°.- Las disposiciones establecidas en este instrumento legal regirán a partir de la Declaración Jurada del anticipo correspondiente al mes de septiembre de 2023.

Artículo 4°.- El presente Decreto sera refrendado por los señores Ministro de

Finanzas y Fiscal de Estado.

Artículo 254.- Los pequeños contribuyentes del Impuesto sobre los Ingresos Brutos deberán tributar en el período fiscal el importe fijo mensual que establezca la Ley Impositiva Anual en función de la categoría que revista en el Régimen Simplificado para Pequeños Contribuyentes (RS) Monotributo -Anexo de la Ley Nacional Nº 24977, sus modificatorias y normas complementarias-, en el período mensual que corresponde cancelar.

El Impuesto sobre los Ingresos Brutos deberá ser ingresado por los contribuyentes mediante el presente régimen mientras corresponda y en la medida que se mantenga su adhesión al Régimen Simplificado Nacional, a excepción de aquellos que resulten excluidos por la Dirección de acuerdo a lo previsto en el artículo 256 del presente Código.

Sin perjuicio de lo dispuesto en el primer párrafo del presente artículo, cuando la Dirección no posea información respecto de la categoría en la que se encuentra adherido el contribuyente en el Régimen Simplificado de Monotributo para el mes en que corresponda efectuar la liquidación del Impuesto sobre los Ingresos Brutos, la misma podrá, excepcionalmente, utilizar para la determinación del monto del impuesto a ingresar, la categoría del Monotributo que el contribuyente posea en meses anteriores.

LIA – Artículo 43.- Establécese que el importe del Impuesto Sobre los Ingresos Brutos correspondiente a cada categoría del Régimen Simplificado para Pequeños Contribuyentes (RS) Monotributo -Anexo de la Ley Nacional Nº 24977 y sus modificatorias- será aquel que surja de aplicar a los montos vigentes al mes de diciembre de 2023, de acuerdo a lo establecido por el Decreto Nº 523/2021 del Poder Ejecutivo Provincial, el incremento que corresponda conforme las disposiciones del artículo 52 del Anexo de la Ley Nacional Nº 24977 y sus modificatorias, a los importes del impuesto integrado de cada categoría.

Los nuevos valores corresponderán desde el mismo período en que sean aplicables al impuesto integrado del Régimen Simplificado para Pequeños Contribuyentes (RS) Monotributo.

Facúltase a la Dirección General de Rentas a establecer y publicar los importes que resulten de la aplicación de lo dispuesto en el presente artículo, debiendo considerar a tales fines lo establecido en el artículo 7º del Código Tributario Provincial en relación a la utilización de valores enteros múltiplos de diez (10) pesos, siempre con redondeo por defecto.

Premio estímulo para pequeños contribuyentes del Régimen Simplificado del Impuesto sobre los Ingresos Brutos

Artículo 411.- Establécese para los pequeños contribuyentes del Régimen Simplificado del Impuesto sobre los Ingresos Brutos que hubieran cumplido en tiempo y forma con el ingreso del importe fijo mensual a través del débito directo en cuenta bancaria o débito automático mediante la utilización de tarjeta de crédito, un reintegro equivalente al impuesto fijo mensual que le corresponde cancelar por la categoría que revista al 31 de diciembre de cada año.

No corresponderá el beneficio mencionado cuando el sujeto no hubiera ingresado la totalidad de las cuotas a las que hubiere estado obligado, de acuerdo al período calendario o inicio de actividades del contribuyente, bajo la modalidad de pago establecida en el párrafo precedente.

Cuando se trate de inicio de actividad o de un período calendario irregular, el reintegro citado en el primer párrafo procederá en un cincuenta por ciento (50%) del importe a que se hace referencia en el mismo, siempre que la cantidad de cuotas ingresadas en tiempo y forma fueran entre seis (6) y once (11).

El referido reintegro quedará disponible a favor del contribuyente para ser compensado con otros tributos provinciales y/o solicitar la devolución del mismo, en las formas y plazos que a tal efecto establezca la Dirección General de Rentas.

Artículo 255.- La renuncia o exclusión del Régimen Simplificado para Pequeños Contribuyentes (RS) Monotributo- Anexo de la Ley Nacional Nº 24977, sus modificatorias y normas complementarias- generarán, en los plazos establecidos en dichas normas, las mismas consecuencias en el Régimen Simplificado del Impuesto sobre los Ingresos Brutos, debiendo a tales efectos la Dirección proceder a dar el alta del sujeto en el Régimen General de Tributación del Impuesto sobre los Ingresos Brutos.

Artículo 256.- Cuando la Dirección constate, a partir de la información obrante en sus registros, de los controles que efectúe por sistemas informáticos, de la información presentada por el contribuyente ante otros organismos tributarios y/o de las verificaciones que realice en virtud de las facultades que le confiere este Código, la existencia de alguna de las causales previstas en el artículo 20 del Anexo de la Ley Nacional Nº 24977, sus modificaciones y normas complementarias, pondrá en conocimiento del contribuyente la exclusión de pleno derecho y en forma automática su alta en el Régimen General, indicándose, en tal caso, la fecha a partir de la cual quedará encuadrado en el mismo. La Dirección se encuentra facultada para liquidar y exigir los importes que correspondan abonar en concepto de impuesto, recargos e intereses, de acuerdo al procedimiento establecido en el artículo 250 de este Código.

El contribuyente excluido de pleno derecho del Régimen puede consultar los motivos y elementos de juicio que acreditan el acaecimiento de la causal respectiva en las formas y/o condiciones que a tal efecto establezca la Dirección.

La exclusión establecida en el presente artículo puede ser objeto del recurso de reconsideración previsto en el artículo 80 y siguientes de la Ley de Procedimiento Administrativo Provincial.

Los contribuyentes que resulten excluidos no pueden reingresar al mismo hasta después de transcurridos tres (3) años calendarios posteriores al de la exclusión.

En aquellos casos en que la Dirección, con la información mencionada en el primer párrafo, observara que el contribuyente se encontrare mal categorizado de acuerdo lo establece el Anexo de la Ley Nacional Nº 24977, sus modificatorias y normas complementarias intimará al contribuyente a fin de que proceda a la modificación de la situación. Queda facultada la Dirección para liquidar y requerir las diferencias por el procedimiento establecido en el artículo 250 del presente Código.

Artículo 257.- La obligación tributaria mensual no podrá ser objeto de fraccionamiento, salvo los casos en que se dispongan regímenes de retención, percepción y/o recaudación.

Artículo 258.- Los pequeños contribuyentes del Impuesto sobre los Ingresos Brutos que desarrollen más de una actividad económica alcanzada por el impuesto y cuya actividad principal se encuentre exenta de acuerdo a los establecido en el artículo 242 del presente Código o sus principales ingresos provengan de la exportación de bienes y/o servicios, podrán solicitar a la Dirección General de Rentas su exclusión del presente régimen debiendo, en tal caso, tributar el Impuesto sobre los Ingresos Brutos por el Régimen General.

La solicitud producirá efectos a partir del mes inmediato siguiente al que se realice el pedido.

A los fines de lo dispuesto en el primer párrafo de este artículo se entenderá por actividad principal aquella por la que el contribuyente obtenga mayores ingresos.

Artículo 259.- Facúltase a la Dirección General de Rentas a dictar las normas reglamentarias y/o complementarias necesarias para implementar las disposiciones del Régimen Simplificado del Impuesto sobre los Ingresos Brutos.

Asimismo, queda facultada la Dirección General de Rentas a efectuar de oficio aquellas modificaciones del régimen de tributación de los contribuyentes inscriptos en el Impuesto sobre los Ingresos Brutos con anterioridad a la entrada en vigencia del presente Capítulo, a efectos de su encuadramiento en el mismo.

Artículo 260.- La Dirección General de Rentas podrá celebrar convenios con la Administración Federal de Ingresos Públicos (AFIP) a fin de que el impuesto a ingresar por los contribuyentes alcanzados por el presente Régimen pueda ser liquidado y recaudado conjuntamente con los correspondientes al Régimen Simplificado para Pequeños Contribuyentes (RS) Monotributo.

Los convenios podrán incluir también la modificación de las formalidades de inscripción, modificaciones y/o bajas del impuesto con la finalidad de la simplificación de los trámites que correspondan a los sujetos y la unificación de los mismos con los realizados en el Régimen Nacional.

La Dirección queda facultada para realizar todos aquellos cambios procedimentales que resulten necesarios para la aplicación de lo convenido con la Administración Federal de Ingresos Públicos (AFIP), entre ellos, los relativos a intereses o recargos aplicables, fechas de vencimiento, entre otros.

Artículo 261.- Facúltase al Ministerio de Finanzas a celebrar convenios con las municipalidades y/o comunas de la Provincia de Córdoba a efectos de ejercer la facultad de liquidación y/o recaudación respecto de los tributos creados o que pudieran crearse en el futuro por las mencionadas jurisdicciones siempre que recaigan sobre los pequeños contribuyentes adheridos al Régimen Simplificado establecido en el presente Capítulo.