TÍTULO CUARTO

Impuesto Automotor

CAPÍTULO PRIMERO

Hecho Imponible.

Definición. Radicación.

Artículo 296.– Por los vehículos automotores y acoplados radicados en la Provincia de Córdoba se pagará anualmente un impuesto, de acuerdo con las escalas y alícuotas que fije la Ley Impositiva Anual.

Salvo prueba en contrario, se considerará radicado en la Provincia todo vehículo automotor o acoplado que sea de propiedad o tenencia de persona domiciliada dentro de su territorio.

En los casos de contratos de leasing, cuando el dador no se encuentre domiciliado en la Provincia de Córdoba, se consideran como radicados en esta jurisdicción los vehículos objeto del presente impuesto en la medida que el tomador del mismo se encuentre domiciliado en la Provincia de Córdoba o el vehículo objeto del leasing tenga su guarda habitual en su territorio o el uso y/o explotación del mismo sea en esta jurisdicción.

Artículo 58.- El Impuesto a la Propiedad Automotor establecido en el Título Cuarto del Libro Segundo del Código Tributario Provincial se determina conforme con los valores, escalas y alícuotas que se expresan a continuación:

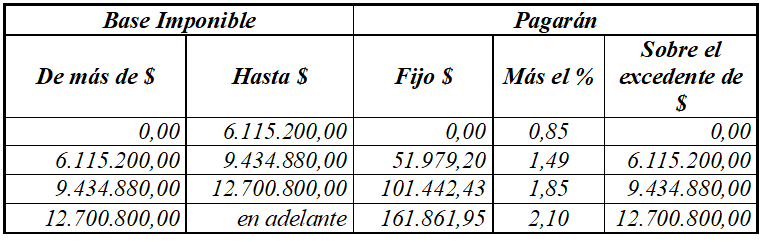

1.- Para los vehículos automotores -excepto camiones, acoplados de carga, colectivos, motocicletas, ciclomotores, triciclos, cuadriciclos, motonetas con o sin sidecar, motocabinas, motofurgones y microcoupés (motovehículos)- aplicando las siguientes alícuotas al valor del vehículo que al efecto se establezca en función al procedimiento previsto en el punto 4.- del presente artículo:

2.- Para los camiones, acoplados de carga y colectivos aplicando la alícuota del Cero coma Ochenta y Seis por Ciento (0,86%) al valor del vehículo que al efecto se establezca con las mismas condiciones del punto 4.- del presente artículo.

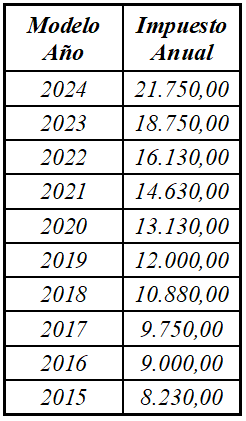

3.- Para los acoplados de turismo, casas rodantes, tráileres y similares, de acuerdo a los valores que se especifican en las escalas siguientes:

4.- A los fines de la determinación del valor de los vehículos automotores y motovehículos, comprendidos en los puntos 1.- y 2.- del presente artículo, se elaborarán las tablas respectivas en base a consultas a la Dirección Nacional del Registro de la Propiedad Automotor y Créditos Prendarios (DNRPA) o, en su caso, en función a las publicaciones periódicas realizadas por la Asociación de Concesionarios de la República Argentina (ACARA) u otros organismos oficiales o a fuentes de información sobre el mercado automotor que resulten disponibles al momento de emitirse la liquidación administrativa correspondiente a la primera cuota del gravamen, quedando facultada la Dirección General de Rentas para ajustar dicha valuación mensualmente y, de corresponder, a reliquidar el impuesto que surja respecto de las cuotas por vencer a partir de la fecha de la nueva valuación. De producirse la reliquidación del tributo corresponderá, a tal fin, adecuar los valores mínimos y máximos de base imponible de la escala del punto 1.- del presente artículo, en una proporción igual al incremento promedio de los valores de los vehículos automotores y motovehículos entre las distintas tablas utilizadas. La Dirección General de Rentas deberá publicar en su sitio web los valores que resulten de la aplicación de lo establecido precedentemente.

Cuando se tratare de vehículos automotores o motovehículos que no pudieran incluirse en las referidas tablas para una determinada anualidad por no estar comprendidos en la información obtenida de las fuentes citadas en el párrafo precedente pero los mismos hayan existido en las tablas de años anteriores, la Dirección General de Rentas queda facultada para establecer el mecanismo a través del cual se determinará la valuación para la anualidad en curso sobre la base de la valuación de años anteriores. Caso contrario, debe considerarse -a los efectos de la liquidación del impuesto para el año corriente- el valor a los fines del seguro o el consignado en la factura de compra de la unidad incluidos impuestos y sin tener en cuenta bonificaciones, descuentos u otros conceptos similares, de los dos valores el mayor. A tales fines el contribuyente debe presentar el original de la documentación respectiva.

Cuando se tratare de vehículos automotores o motovehículos armados fuera de fábrica en los cuales no se determine por parte del Registro Seccional la marca y el modelo-año, se tendrá por tales: “Automotores AFF” o “Motovehículos AFF”, el número de dominio asignado y el año que corresponda a la inscripción ante el Registro. En cuanto a la valuación a los fines impositivos será la que surja de las facturas acreditadas ante el Registro al momento de la inscripción o la valuación a los efectos del seguro, la mayor. A tales fines el contribuyente debe presentar el original de la documentación respectiva.

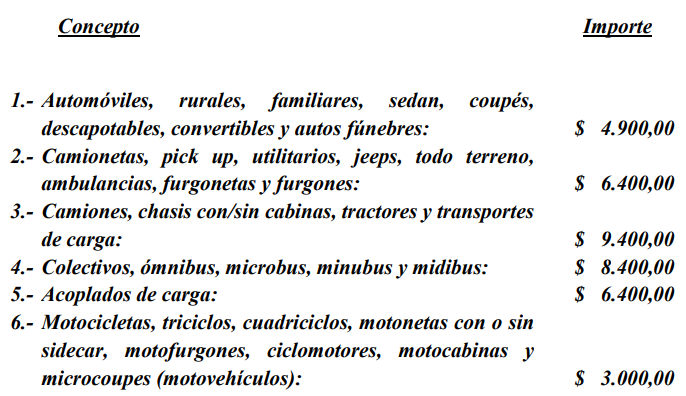

LIA – Artículo 59.- Fíjase en los siguientes importes el impuesto mínimo correspondiente a cada tipo de automotor y/o acoplado:

Artículo 63.- Los vehículos híbridos (con motor eléctrico con ayuda de motor de combustión interna) o eléctricos abonarán en el año 2024 el cincuenta por ciento (50%) del Impuesto a la Propiedad Automotor que resulte, en la medida en que se cumplan los requisitos formales que reglamente la Dirección General de Rentas.

Artículo 120- El monto del Impuesto Inmobiliario, el del Fondo de Infraestructura de Redes de Gas para Municipios y Comunas y el de la Contribución Especial para la Financiación de Obras y Servicios del Fideicomiso para el Desarrollo Agropecuario (FDA) serán reducidos en un Treinta por Ciento (30%) en la medida en que la totalidad de las obligaciones devengadas, vencidas y no prescriptas en su calidad de contribuyente, responsable y/o de corresponder deudor solidario de los Impuestos Inmobiliario, a la Propiedad Automotor, a las Embarcaciones, sobre los Ingresos Brutos y demás recursos que se recauden conjuntamente con los mismos, establecidos en el Código Tributario Provincial y/o leyes tributarias especiales, se encuentren canceladas y/o regularizadas al momento del vencimiento del pago del referido impuesto y, asimismo -de corresponder-, que las declaraciones juradas determinativas del Impuesto sobre los Ingresos Brutos que se hayan devengado y vencido a dicho momento, se encuentren presentadas.

En caso de que el contribuyente opte por el pago en cuotas del impuesto

-artículo 118 de la presente Ley-, el requisito para el goce del citado beneficio de reducción se analizará al vencimiento de cada una de ellas y, de corresponder, sólo operará para la/s cuota/s por vencer a partir de dicha regularización en la proporción de las mismas y en las formas, condiciones y/o términos que disponga la Dirección General de Rentas.

Para aquellos inmuebles urbanos cuya base imponible no supere el valor que establezca el Ministerio de Finanzas, respecto de los cuales se verifiquen los requisitos establecidos en los párrafos anteriores y se encuentren locados con destino de casa habitación del locatario y su familia, obtendrán además una reducción del Treinta por Ciento (30,00%) del Impuesto Inmobiliario a ingresar cuando el contrato se encuentre informado a la Dirección General de Rentas, en las formas y/o condiciones que la misma establezca.

Las disposiciones del presente artículo resultan de aplicación para el Impuesto a la Propiedad Automotor e Impuesto a las Embarcaciones.

Artículo 297.– El hecho imponible se genera el 1 de enero de cada año con las excepciones que se enuncian a continuación:

1) En el caso de unidades “0 km”, a partir de la fecha de inscripción en el Registro Nacional de la Propiedad del Automotor -siempre que la misma se hubiera producido hasta un año posterior a su facturación, caso contrario desde la fecha de facturación- o de la nacionalización otorgada por la autoridad aduanera, cuando se trate de vehículos importados directamente por sus propietarios;

2) Cuando se tratare de vehículos armados fuera de fábrica, a partir de su inscripción en el Registro Nacional de la Propiedad Automotor;

3) En el caso de automotores o acoplados provenientes de otra jurisdicción que acrediten haber abonado totalmente en la jurisdicción de origen la anualidad del impuesto sobre la unidad, el 1 de enero del año siguiente al de radicación en la Provincia; en caso contrario, el impuesto comenzará a devengarse a partir de la fecha de radicación o de inscripción del cambio de radicación en el Registro Nacional de la Propiedad Automotor, lo que fuera anterior;

4) Cuando se produjese la transferencia de un vehículo de un sujeto exento a otro que debe abonar el impuesto, la obligación tributaria comenzará a devengarse a partir de la fecha de inscripción del cambio de titularidad en el Registro Nacional de la Propiedad Automotor, y

5) Cuando se verifique la transferencia de un vehículo por parte de un sujeto que deba abonar el impuesto a otro exento, la exención comenzará a regir al año siguiente al de la fecha de la inscripción en el Registro Nacional de la Propiedad Automotor.

Artículo 298.- El hecho imponible cesa, en forma definitiva:

a) Ante la transferencia del dominio del vehículo considerado;

b) Radicación del vehículo fuera de la Provincia, por cambio de domicilio del contribuyente;

c) Inhabilitación definitiva por desarme, destrucción total o desguase del vehículo, o

d) Por denuncia de robo o hurto ante el Registro Nacional de la Propiedad Automotor.

El cese operará a partir de la inscripción, en los casos previstos en los incisos a) y b), y a partir de la comunicación en los casos de los incisos c) y d) en el Registro Nacional de la Propiedad Automotor.

La denuncia de venta no produce los efectos previstos en el presente artículo.

Si en el caso de robo o hurto se recuperase la unidad con posterioridad a la baja, el propietario y/o responsable estará obligado a solicitar nuevamente el alta y el nacimiento de la obligación fiscal se considerará a partir de la fecha de su reinscripción en el Registro Nacional de la Propiedad Automotor.

Cuando el contribuyente haya optado por el pago del impuesto en cuotas y durante el ejercicio fiscal se produzca el cambio de radicación o la transferencia a otra jurisdicción de un vehículo alcanzado por el mismo en la Provincia de Córdoba, excepcionalmente, el impuesto a ingresar se determinará en forma proporcional desde el inicio del ejercicio y hasta la fecha de la efectiva transferencia o cambio de radicación.

Artículo 299.- Los titulares de motocicletas, motonetas y demás vehículos similares que no inscribieron los mismos en el Registro Nacional de la Propiedad Automotor por no corresponder, conforme la Ley Nacional vigente a la fecha de la venta, y que habiendo enajenado sus unidades no pudieron formalizar el trámite de transferencia dominial, podrán solicitar la baja como contribuyente siempre y cuando se dé cumplimiento a los requisitos que fije la Dirección General de Rentas.

Facultades a Municipios y Comunas.

Artículo 300.- Las municipalidades y comunas de la Provincia de Córdoba pueden establecer tributos sobre vehículos automotores y acoplados radicados en su jurisdicción, a cuyo efecto aplicarán las tablas de valores que anualmente se fijen para la liquidación del impuesto legislado en este Título y las escalas, importes mínimos y, como límite, la alícuota más elevada establecida por la Ley Impositiva Anual para el mismo tributo, con la debida adecuación al año en cuestión en lo referente a períodos involucrados.

A tales efectos, debe considerarse el lugar de radicación del vehículo ante el Registro Nacional de la Propiedad Automotor.

CAPÍTULO SEGUNDO

Contribuyentes y Responsables.

Contribuyentes. Responsables.

Artículo 301.- Son contribuyentes del impuesto los titulares de dominio ante el respectivo Registro Nacional de la Propiedad Automotor de los vehículos automotores y acoplados y los usufructuarios de los que fueran cedidos por el Estado para el desarrollo de actividades primarias, industriales, comerciales o de servicios que, al momento establecido para el nacimiento del hecho imponible, se encuentren radicados en la Provincia de Córdoba. Asimismo, se entenderá como radicados en la Provincia los vehículos automotores de propiedad de los sujetos inscriptos en el Impuesto sobre los Ingresos Brutos en esta jurisdicción -locales o de Convenio Multilateral- cuando los mismos sean utilizados económicamente en la Provincia de Córdoba o se encuentren afectados en forma efectiva al desarrollo y/o explotación de la actividad gravada en la misma. En tal caso, a quienes hubieran abonado el impuesto en otra jurisdicción, se les admitirá computar como pago a cuenta del impuesto que corresponde tributar en la Provincia de Córdoba, el monto ingresado en la extraña jurisdicción, siempre que se refiera al mismo hecho imponible de acuerdo a la documentación respaldatoria que se solicite. El Poder Ejecutivo Provincial se encuentra facultado para definir las condiciones y/o requisitos que resulten necesarios a los efectos de la verificación de las condiciones de radicación señaladas precedentemente.

Son responsables solidarios del pago del impuesto:

1) Los poseedores o tenedores y/o tomadores de leasing, de los vehículos sujetos al impuesto, y

2) Los vendedores o consignatarios de vehículos automotores y acoplados nuevos o usados. En el caso de vehículos automotores y acoplados usados, al recepcionar el bien, deben exigir a los titulares del dominio la constancia de pago del impuesto vencido a esa fecha, convirtiéndose en responsables del gravamen devengado hasta la fecha de venta del bien.

Antes de la entrega de las unidades, los vendedores o consignatarios exigirán a los compradores la constancia de inscripción en el Registro Nacional de la Propiedad Automotor por primera vez o de la transferencia y, cuando corresponda, el comprobante de pago del impuesto establecido en este Título.

En los contratos de leasing, que tengan como objeto los bienes alcanzados por el impuesto previsto en el presente Título, el contribuyente será el dador del mismo.

Los adquirentes de vehículos alcanzados por el Impuesto a la Propiedad Automotor en la Provincia de Córdoba asumirán, desde la transferencia a su nombre en el Registro Nacional de la Propiedad Automotor, el carácter de responsable sustituto respecto del pago de la/s cuota/s por vencer -que corresponden al vendedor por dicha anualidad- y hasta el 31 de diciembre del año en curso al momento de la transferencia. Tratándose de la situación prevista en el último párrafo del artículo 305 del presente Código, los adquirentes no asumirán el carácter de responsable sustituto.

Reglamentación Artículo 301 del CTP – Utilización económica y/o afectación efectiva del vehículo automotor en la Provincia de Córdoba

Artículo 205.- Establécese que los vehículos automotores son utilizados económicamente en la Provincia de Córdoba y/o afectados en forma efectiva al desarrollo y/o explotación de la actividad gravada en la misma, conforme las disposiciones del primer párrafo del artículo 301 del Código Tributario Provincial cuando se verifiquen algunas de las siguientes condiciones y/o requisitos:

a) La póliza de seguro del vehículo automotor tenga como “ubicación de riesgo” un domicilio, zona, localidad y/o ciudad de la Provincia de Córdoba.

b) El vehículo automotor sea utilizado y/o afectado en la Provincia de Córdoba, para el cumplimiento de un contrato y/o instrumento de prestación y/o explotación del servicio público de transporte en el ámbito de misma, ya sea en forma permanente y/o transitoria.

c) El vehículo automotor sea utilizado y/o afectado para el transporte de bienes dentro del territorio de la Provincia de Córdoba por parte de aquellos sujetos que efectúan el transporte de cargas desde depósitos, centros y/o canales de distribución -propios y/o de terceros- ubicados en la misma y con entregas de la carga también en la Provincia de Córdoba.

CAPÍTULO TERCERO

Base Imponible.

Determinación.

Artículo 302.- El valor, modelo, peso, origen, cilindrada y/o carga transportable de los vehículos destinados al transporte de personas o cargas, acoplados y unidades tractoras de semirremolques, podrán constituir índices utilizables para determinar la base imponible y fijar las escalas del impuesto.

CAPÍTULO CUARTO

Exenciones.

Exenciones Subjetivas.

Artículo 303.- Están exentos del pago del impuesto establecido en este Título:

1) El Estado Nacional, los estados provinciales, las municipalidades, sus dependencias y reparticiones autárquicas o descentralizadas, las comunas constituidas conforme la Ley Nº 8102, las comunidades regionales reguladas por la Ley Nº 9206 y su modificatoria y los organismos intermunicipales constituidos en el marco del artículo 190 de la Constitución de la Provincia de Córdoba, excepto cuando el vehículo automotor se hubiese cedido en usufructo, comodato u otra forma jurídica para ser explotado por terceros particulares y por el término que perdure dicha situación.

No se encuentran comprendidas en esta exención las reparticiones autárquicas, entes descentralizados y las empresas de los estados mencionados, cuando realicen operaciones comerciales, industriales, bancarias o de prestación de servicios a terceros a título oneroso;

2) Los automotores de propiedad exclusiva de personas con discapacidad, conforme lo previsto en las Leyes Nacionales Nº 22431 y Nº 24901 y sus normas complementarias, o de aquellas que se encuentren con un porcentaje de incapacidad laboral igual o superior al sesenta y seis por ciento (66%), en ambos casos de carácter permanente y acreditado fehacientemente con certificado médico de instituciones estatales.

La presente exención se limitará hasta un máximo de un (1) automotor por titular de dominio;

3) Los automotores y acoplados de propiedad de cuerpos de bomberos voluntarios, organizaciones de ayuda a personas con discapacidad que conforme a sus estatutos no persigan fines de lucro e instituciones de beneficencia que se encuentren legalmente reconocidas como tales.

Entiéndese por instituciones de beneficencia aquellas que por su objeto principal realizan obras benéficas o de caridad dirigidas a personas carenciadas;

4) Los automotores de propiedad de los Estados Extranjeros acreditados ante el Gobierno de la Nación. Los de propiedad de los señores miembros del Cuerpo Diplomático o Consular del Estado que representen, hasta un máximo de un vehículo por titular de dominio y siempre que estén afectados a su función específica;

5) Los automotores que hayan sido cedidos en comodato o uso gratuito al Estado Provincial para el cumplimiento de sus fines;

6) Los automotores propiedad de los Consorcios Camineros;

Reglamentación inciso 6) Artículo 303 del CTP – Exención: Consorcios Camineros

Artículo 206.- A los fines del inciso 6) del artículo 303 del Código Tributario Provincial, se entiende por consorcios camineros los creados por la Ley N° 6233 y sus modificatorias o las que la sustituyan en el futuro.

7) Los automotores afectados a explotaciones cuyos titulares se encuentren en procesos concursales, fallidos o hubieren abandonado la explotación de manera ostensible y con riesgo para la continuidad de la empresa, exclusivamente en aquellos casos en que la actividad de la organización o empresa sea continuada por agrupaciones de trabajadores, cualquiera sea la modalidad de gestión asumida por estos. Cuando la actividad sea realizada con la participación de capitales públicos o privados, ajenos a los trabajadores, la exención se proporcionará al porcentaje de participación de éstos últimos. La presente exención resultará de aplicación por el término de tres (3) años o por el lapso de tiempo que el ejercicio de la actividad sea desarrollada por los trabajadores, cuando este último plazo fuera menor, contado desde la fecha en que estos asuman efectivamente la explotación de la citada actividad;

8) Los automotores de propiedad de la Lotería de la Provincia de Córdoba Sociedad del Estado, de la Agencia Córdoba Deportes Sociedad de Economía Mixta, de la Agencia Córdoba Turismo Sociedad de Economía Mixta, de la Agencia Procórdoba Sociedad de Economía Mixta, de la Agencia Córdoba de Inversión y Financiamiento Sociedad de Economía Mixta (ACIF-SEM), de la Agencia Córdoba Cultura Sociedad del Estado, de la Terminal de Ómnibus Córdoba Sociedad del Estado, de la Agencia Córdoba Joven, de la Agencia de Promoción de Empleo y Formación Profesional, de la Agencia Conectividad Córdoba Sociedad del Estado y de similares que se constituyan en el futuro, incluidas sus dependencias;

9) Los automotores de propiedad del Arzobispado y los Obispados de la Provincia;

10) Los automotores de propiedad de la Iglesia Católica y las instituciones religiosas debidamente inscriptas y reconocidas en el registro existente en el ámbito de la Secretaría de Culto de la Nación, destinados exclusivamente al desarrollo de las tareas de asistencia espiritual y religiosa;

11) Los automotores propiedad de universidades creadas por el Estado Nacional y los estados provinciales.

12) Los automotores propiedad de la Fundación San Roque regida por el Decreto Provincial Nº 823/17.

13) Las comisiones de vecinos, asociaciones vecinales o centros vecinales autorizadas como tales por las autoridades municipales o comunales respectivas.

Exenciones Subjetivas. Vigencia.

Artículo 304- Las exenciones previstas en el artículo anterior y las que se establezcan por otras normas especiales, regirán:

a) Para los automotores nuevos, desde su inscripción inicial ante el Registro Seccional o desde su nacionalización a nombre del sujeto exento, o

b) Para los automotores usados, a partir del 1 de enero del año siguiente al de la afectación, adquisición del dominio o resolución que otorga dicha exención, según corresponda.

A los fines de la exención prevista en el inciso 2) del artículo 302 de este Código, la Dirección podrá disponer de oficio el reconocimiento de la misma cuando reúna de los organismos de carácter oficial -nacional, provincial o municipal-, la información que resulte necesaria a tales efectos.

Exenciones Objetivas.

Artículo 305.- Quedarán exentos del pago del impuesto establecido en este Título, los siguientes vehículos:

1) Las máquinas agrícolas, viales, grúas y en general los vehículos cuyo uso específico no sea el transporte de personas o cosas, aunque accidentalmente deban circular por vía pública;

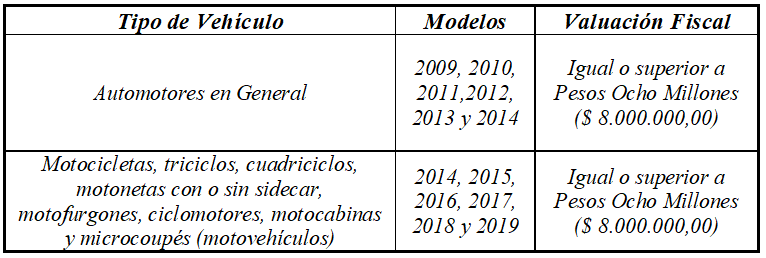

2) Modelos cuyos años de fabricación y/o base imponible fije la Ley Impositiva Anual;

3) Volquetes automotores proyectados, utilizados fuera de la red de carreteras o rutas, para el transporte de cosas en la actividad minera, y

4) Motocicletas, triciclos, cuadriciclos, motonetas con o sin sidecar, motofurgones y ciclomotores (motovehículos) cuya valuación no supere el importe que fije la Ley Impositiva Anual.

Artículo 60.- Fíjase el límite establecido en el inciso 2) del artículo 305 del Código Tributario Provincial, en los modelos 2014 y anteriores para automotores en general, y en los modelos 2019 y anteriores en el caso de motocicletas, triciclos, cuadriciclos, motonetas con o sin sidecar, motofurgones, ciclomotores, motocabinas y microcoupés (motovehículos).

Lo dispuesto en el párrafo anterior no resultará de aplicación para los siguientes casos:

Artículo 61.- Fijase en Pesos Novecientos Mil ($ 900.000,00) el importe establecido en el inciso 4) del artículo 305 del Código Tributario Provincial.

CAPÍTULO QUINTO

Pago.

Artículo 306.- El impuesto resultante puede ser abonado en una cuota o en el número de ellas que establezca el Ministerio de Finanzas o el organismo que en el futuro lo sustituya, a opción del contribuyente. En caso que se opte por el pago en cuotas se pueden devengar intereses de financiación cuya tasa de interés será establecida por la Secretaría de Ingresos Públicos. En el caso de motocicletas, triciclos, cuadriciclos, motonetas con o sin sidecar, motofurgones, ciclomotores, motocabinas y microcoupes (motovehículos) cuya base imponible, al momento de su inscripción en el Registro Nacional de la Propiedad Automotor, no supere el monto establecido por la Ley Impositiva Anual, el impuesto será aplicado por única vez en dicho momento e ingresado por el contribuyente y/o responsable en las formas, condiciones y/o términos que a tal efecto se disponga.

Si se tratara de los incisos a), c) y d) del artículo 298 de este Código, el titular o vendedor, según el caso, deberá efectuar el pago total de las obligaciones devengadas hasta la fecha en que se inscriba la transferencia y/o comunique la inhabilitación o el robo o hurto, por ante el Registro Nacional de la Propiedad Automotor.

Ante cambios de radicación de vehículos el pago del impuesto se efectuará considerando:

– En caso de altas: cuando los vehículos provienen de otra provincia se pagará en proporción al tiempo de radicación del vehículo, a cuyo efecto se computarán los días corridos del año calendario transcurridos a partir de la denuncia por cambio de radicación efectuada ante el Registro o a partir de la radicación, lo que fuere anterior.

– En casos de baja: para el otorgamiento de bajas y a los efectos de la obtención del certificado correspondiente deberá acreditarse haber abonado el total del impuesto devengado a la fecha del cambio de radicación. Cuando el contribuyente haya optado por el pago del impuesto en cuotas, se deberá abonar hasta aquella cuyo vencimiento para el pago opere en el mes en que se efectivice el cambio.

Se suspende el pago de las cuotas no vencidas y no abonadas de los vehículos secuestrados, según se indica: a partir de la fecha del acta o instrumento a través del cual se deja constancia que el secuestro efectivamente se efectuó y siempre y cuando el mismo se hubiere producido por orden emanada de la autoridad competente para tal hecho.

La suspensión de la obligación de pago operará hasta la fecha en que haya sido restituido al titular del dominio, el vehículo secuestrado, o hasta la fecha en que haya sido entregado a un nuevo titular, por parte de la autoridad pertinente, debiendo el contribuyente informar tal circunstancia a la Dirección dentro de los treinta (30) días. El impuesto devengado, correspondiente al período suspendido, deberá abonarse -sin recargos- dentro del plazo de los noventa (90) días siguientes.

Transcurridos tres (3) años sin que se logre la disponibilidad del vehículo secuestrado, el contribuyente podrá quedar liberado de los gravámenes suspendidos y se procederá a darle de baja de los registros respectivos.

Facúltase al Poder Ejecutivo Provincial a nominar agentes de retención, percepción y/o recaudación del impuesto de este Título, en la forma, plazos y condiciones que a tal efecto disponga.

Artículo 62.- El impuesto único para las motocicletas, triciclos, cuadriciclos, motonetas con o sin sidecar, motofurgones, ciclomotores, motocabinas y microcoupés (motovehículos) establecido en el primer párrafo del artículo 306 del Código Tributario Provincial es de aplicación para aquellos motovehículos nuevos (“0 km”) o altas provenientes de otra jurisdicción cuyo año de fabricación sea 2023 y su base imponible al momento de la inscripción en el Registro Nacional de la Propiedad Automotor no supere el monto de Pesos Dos Millones Doscientos Cuarenta Mil ($ 2.240.000,00) y se calculará aplicando la alícuota del Dos coma Cincuenta por Ciento (2,50%) sobre la valuación del motovehículo a dicho momento. No es de aplicación en el cálculo del impuesto la proporcionalidad a la fecha de alta establecida en el tercer párrafo del artículo 306 del Código Tributario Provincial.

Artículo 63.- Los vehículos híbridos (con motor eléctrico con ayuda de motor de combustión interna) o eléctricos abonarán en el año 2024, el cincuenta por ciento (50%) del Impuesto a la Propiedad Automotor que resulte, en la medida en que se cumplan los requisitos formales que reglamente la Dirección General de Rentas.

Reglamentación Artículo 306 del CTP – Casos de baja.

Artículo 207.- A los fines de la obtención del certificado de baja por cambio de radicación, el contribuyente deberá acreditar:

a) no poseer deuda en el tributo por las anualidades anteriores a la fecha del cambio y

b) en caso de haber optado por el pago en cuotas del impuesto correspondiente al ejercicio fiscal del cambio de radicación, el ingreso del tributo en forma proporcional desde el inicio del ejercicio y hasta la fecha del efectivo cambio de radicación.

Premio estímulo pago único

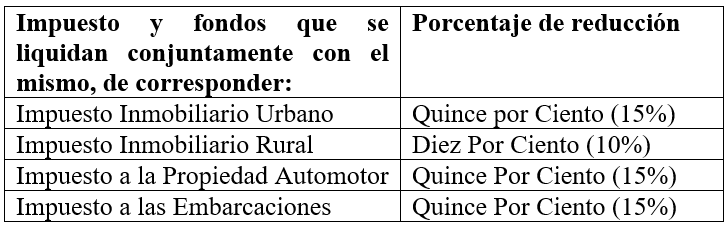

Artículo 407.- Establécese una reducción equivalente a los porcentajes que se indican a continuación, sobre el monto a pagar por la obligación tributaria correspondiente al Impuesto Inmobiliario Urbano (básico y fondo que se recauda conjuntamente con el mismo), Impuesto Inmobiliario Rural (básico, adicional y contribución especial que se liquida conjuntamente con el mismo), Impuesto a la Propiedad Automotor e Impuesto a las Embarcaciones, de la anualidad de cada período fiscal, para aquellos contribuyentes que realicen el pago anual de los referidos impuestos bajo la modalidad de Cuota Única, ingresada en término según sea la fecha establecida para ello:

El beneficio establecido en el párrafo precedente resultará, asimismo, de aplicación para aquellos contribuyentes o responsables que habiendo optado por el pago del impuesto en cuotas –siempre que sean ingresadas en término-, decidieran anticipar, a la fecha de vencimiento del pago único, el pago de la totalidad de las cuotas a vencer correspondiente a la anualidad del impuesto.

Los contribuyentes o responsables que gocen del beneficio establecido en el presente artículo, respecto de inmuebles en los que se realicen mejoras durante la anualidad, tendrán bonificado el impuesto correspondiente a las mismas en virtud del segundo párrafo del artículo 190 del Código Tributario Provincial. También será de aplicación para aquellos casos que se encuentren canceladas la totalidad de las cuotas correspondientes a la anualidad con fecha anterior a la vigencia de la mejora.

Premio estímulo por pago a través del sistema de retención de haberes para agentes públicos provinciales, jubilados provinciales y pensionados provinciales

Artículo 408.- Establécese para aquellos agentes públicos provinciales y jubilados y/o pensionados provinciales, que realicen el pago a través del sistema de retención en recibo de haberes, una bonificación equivalente al cinco por ciento (5%) de cada cuota a debitar correspondiente al Impuesto Inmobiliario Urbano (básico más fondos que se liquidan conjuntamente con el mismo), Impuesto Inmobiliario Rural (básico, adicional y fondos que se liquidan conjuntamente con el mismo), Impuesto a la Propiedad Automotor e Impuesto a las Embarcaciones.

La bonificación prevista en el párrafo precedente no resultará acumulable con los beneficios dispuestos en el artículo anterior.

A los fines del beneficio previsto en el presente, las adhesiones deberán ser solicitadas hasta el día de vencimiento de la cuota y, tendrán efecto de pago a partir del mes en que se proceda a efectivizar el débito de la/s cuota/s de la anualidad del tributo que se encuentran vencidas, más la que vence en dicho momento, de corresponder.

(Ver Artículos 72 a 80 de la Resolución Normativa N° 1/2023 de la Dirección General de Rentas)

Premio estímulo por pago a través del sistema de Débito Automático

Artículo 409.- Establécese para aquellos contribuyentes que opten por el pago a través del sistema de débito automático mediante la utilización de tarjeta de crédito o débito directo en cuenta bancaria, una reducción, equivalente al cinco por ciento (5%) de cada cuota a debitar del Impuesto Inmobiliario Urbano (básico más fondos que se liquidan conjuntamente con el mismo), Impuesto Inmobiliario Rural (básico, adicional y fondos que se liquidan conjuntamente con el mismo), Impuesto a la Propiedad Automotor e Impuesto a las Embarcaciones.

La bonificación adicional prevista en el párrafo precedente no resultará acumulable con los beneficios dispuestos en el Artículo 407 del presente Decreto, de corresponder.

A los fines del beneficio previsto en el presente artículo, las adhesiones deberán ser solicitadas hasta el día de vencimiento de la cuota y tendrán efecto de pago a partir del mes en que se proceda a efectivizar el débito de la/s cuota/s de la anualidad del tributo que se encuentran vencidas, más la que vence en dicho momento, de corresponder.

(Ver Artículos 61 a 71 de la Resolución Normativa N° 1/2023 de la Dirección General de Rentas)

Premio estímulo Impuesto Inmobiliario Rural

Artículo 410.- ESTABLÉCESE una reducción del cinco por ciento (5%) del monto a pagar de las obligaciones tributarias correspondientes al Impuesto Inmobiliario Rural (básico, adicional y contribución especial que se liquida conjuntamente con el mismo), para aquellos inmuebles que hayan sido declarados como unidad de manejo por un beneficiario del Programa de Buenas Prácticas Agropecuarias por la anualidad anterior a la del beneficio o que por el mismo se haya cumplido con la presentación de la declaración jurada y demás formalidades establecidas en el artículo 9 del Decreto N° 1251/2018 -reglamentario de la Ley N° 10467- y que, adicionalmente, opten por el pago a través de medios electrónicos.

El Ministerio de Bioagroindustria de la Provincia de Córdoba en su carácter de autoridad de aplicación de las Leyes Nros 10663 y 10467, informará a la Dirección General de Rentas los inmuebles que cumplan con los requisitos establecidos en el párrafo anterior.

El presente beneficio resultará acumulable sólo al establecido en el artículo 407 del presente Decreto y luego de aplicado el mismo.

De las causales de decaimiento de los beneficios

Artículo 412.- Establécense como causales de decaimiento de los beneficios establecidos en los artículos 408 y 409 del presente Decreto:

a) El desistimiento al débito automático o al sistema de retención de haberes existiendo cuotas por abonar correspondientes al periodo fiscal por el cual se desiste.

b) La falta de acreditación de algunas de las posiciones correspondientes al débito automático.

La pérdida de los beneficios establecidos en los artículos 408 y 409 recaerá sobre las cuotas del impuesto que no se hayan cancelado en su totalidad.

Artículo 415.- Los beneficios establecidos en el presente Título se aplicarán para las anualidades 2024 y siguientes, sin perjuicio de la plena vigencia de los beneficios generados por las anualidades anteriores de acuerdo a las normas vigentes para las mismas.

Anexo I

Título X: Título X: Disposiciones de aplicación anual

Capítulo II: Vencimiento de Impuestos Provinciales, Fondos y Contribuciones que se Recaudan con los Mismos.

Sección IV: Impuesto a la Propiedad Automotor.

I. Régimen General

El Impuesto a la Propiedad Automotor –Anualidad 2024- establecido en el Título Cuarto, Capítulo I del Código Tributario Provincial –Ley N° 6006 T.O. 2023 y su modificatoria-, podrá ser cancelado en un (1) pago o en doce (12) cuotas mensuales y consecutivas, en las fechas y condiciones que se establecen:

A. Pago Único: hasta el 10 de marzo de 2024.

B. Pago en cuotas: doce (12) cuotas mensuales y consecutivas con vencimiento hasta el día 10 de cada mes o día hábil siguiente, a partir del mes de febrero de 2024 y hasta el mes de enero de 2025.

Cuando corresponda, en los casos que se indican a continuación, dar el alta de un vehículo, en una fecha posterior al vencimiento previsto para el ingreso de alguna de las cuotas establecidas para la anualidad 2024, el pago del impuesto proporcional generado desde la fecha de radicación o alta deberá realizarse a prorrata en las restantes cuotas a vencer para dicha anualidad.

Lo previsto en el párrafo anterior resulta de aplicación para los siguientes casos:

a) Altas de unidades 0 Km.

b) Altas por automotores y motovehículos armados fuera de fábrica conforme las previsiones del último párrafo del punto 4.- del Artículo 58 de la Ley Impositiva Nº 10929.

c) Altas por ingreso/reingreso de unidades de otra jurisdicción.

d) Transferencias de un vehículo de un sujeto exento a otro que debe abonar el impuesto.

e) Altas por recupero de unidades dadas de baja, cuando se hubiere verificado el robo o hurto de la misma.

En los casos de inscripciones iniciales de automotores en la Provincia de Córdoba enumerados precedentemente, corresponderá abonar la próxima cuota a vencer en la proporción prevista en el segundo párrafo del presente punto I., en la fecha de vencimiento establecida en la boleta de pago que a tal efecto emitan los Encargados de los Registros Seccionales de la Propiedad del Automotor en cumplimiento del Convenio de Complementación de Servicios entre la Dirección Nacional de los Registros Nacionales de la Propiedad del Automotor y de Créditos Prendarios y la Provincia de Córdoba.

Cuando existan deficiencias de información en la base de datos u otras razones no imputables al contribuyente que dificulten la emisión de las correspondientes

liquidaciones, la Dirección General de Rentas podrá, excepcionalmente, establecer plazos especiales de pago diferentes a los establecidos en el párrafo precedente.

En caso de incumplimiento de las obligaciones aludidas en el párrafo anterior, dentro de los plazos de excepción establecidos, hará procedente los recargos y/o sanciones previstos en la legislación tributaria vigente, desde el momento que operó el vencimiento general del gravamen.

Ley N° 10.724 – Artículo 25.- Establécese una reducción de hasta el cincuenta por ciento (50%) del monto a pagar del Impuesto a la Propiedad Automotor de cada anualidad, a los vehículos automotores y motovehículos que fueran propulsados principalmente mediante la utilización de biocombustibles, en la medida que se encuentren afectados al desarrollo y/o explotación de la actividad primaria, industrial y la prestación del servicio de transporte.

El Poder Ejecutivo Provincial queda facultado para hacer extensivo el beneficio establecido precedentemente a otras actividades económicas y a determinar las formas y/o condiciones y/o limitaciones que estime conveniente a efectos de instrumentar las disposiciones previstas en el presente artículo.

Decreto N° 67/2024 (B.O. 06-02-2024)

Artículo 1.- ESTABLÉCESE una reducción del Cincuenta por ciento (50%) del monto a pagar del Impuesto a la Propiedad Automotor de la anualidad 2024, a los vehículos automotores y motovehículos que fueran propulsados principalmente mediante la utilización de biocombustibles, en la medida que se encuentren afectados al desarrollo y/o explotación de la actividad primaria, industrial y la prestación del servicio de transporte.

La Autoridad de Aplicación de la Ley de Promoción y Desarrollo para la Producción y Consumo de Biocombustibles y Bioenergía, dispondrá las formas y/o condiciones y/o requisitos y/o limitaciones que estime conveniente a efectos de instrumentar las disposiciones previstas en el párrafo precedente y deberá comunicar a la Dirección General de Rentas, el listado de los vehículos automotores y motovehículos que gozarán de la reducción en la anualidad 2024.

Registros Nacionales de la Propiedad Automotor – Pago a Cuenta.

Artículo 307.- Los encargados de los Registros Seccionales de la Propiedad Automotor percibirán el Impuesto establecido en este Título de la forma y condiciones establecidas en el convenio vigente con la Dirección Nacional de los Registros Nacionales de la Propiedad Automotor y Créditos Prendarios.

En caso de altas de unidades “0 km”, el pago efectuado por el contribuyente ante el Registro Nacional de la Propiedad Automotor tendrá el carácter de pago a cuenta del impuesto que en definitiva le corresponda abonar en los casos que determine la Dirección General de Rentas.

Régimen de percepción y/o recaudación por parte de los Encargados de los Registros Seccionales de la Propiedad Automotor

Artículo 208.- Los Encargados de los Registros Seccionales de la Propiedad Automotor actuarán como agentes de percepción y/o recaudación del Impuesto a la Propiedad Automotor, en las formas y condiciones establecidas por el convenio vigente con la Dirección Nacional de los Registros Nacionales de la Propiedad Automotor y Créditos Prendarios, y/o las normas que dicte la Dirección General de Rentas a los efectos de la aplicación del mismo.

Artículo 209.- Facúltase al Ministerio de Economía y Gestión Pública para fijar los plazos en los que los Encargados de los Registros Seccionales de la Propiedad Automotor deberán depositar el importe correspondiente a las percepciones y/o recaudaciones efectuadas.

Anexo I

Título X: Disposiciones de aplicación anual

Capítulo II: Vencimiento de Impuestos Provinciales y Fondos que se Recaudan con los Mismos

Sección IV: Impuesto a la Propiedad Automotor.

II. Encargados de los Registros Seccionales de la Propiedad del Automotor.

Los Encargados de losRegistros Seccionales de la Propiedad del Automotor, en su carácter de agentes de recaudación del Impuesto a la Propiedad Automotor deberán ingresar en la/s entidad/es bancaria/s y/o ente/s recaudador/es que disponga la Asociación de Concesionarios de Automotores de la República Argentina (ACARA), el importe de los montos recaudados semanalmente en los plazos que establece la Sección II del Capítulo I del Título V del presente Anexo.

La Asociación de Concesionarios de Automotores de la República Argentina (ACARA) en forma semanal deberá realizar a la Dirección General de Rentas, la rendición de los fondos depositados por parte de los Encargados de los Registros Seccionales de la Propiedad del Automotor según lo previsto en el párrafo anterior en los plazos que establece la Sección II del Capítulo I del Título V del presente Anexo.

Titulo V: Regímenes de retención, percepción y/o recaudación

Capítulo I: Encargados de los Registros Seccionales de la Propiedad del Automotor

Sección II: Agente de Recaudación Multas Policía Caminera

1. Plazo para el ingreso de las recaudaciones

Los Encargados de los Registros Seccionales de la Propiedad Automotor, en su carácter de agentes de percepción y/o recaudación del Impuesto a la Propiedad Automotor deberán ingresar en la/s entidad/es bancaria/s y/o ente/s recaudador/es que disponga la Asociación de Concesionarios de Automotores de la República Argentina (ACARA), el importe de los montos recaudados semanalmente, hasta el tercer día hábil de la semana siguiente a la que corresponda la recaudación.

2. Rendición de fondos – Asociación de Concesionarios de Automotores de la República Argentina (ACARA)

La Asociación de Concesionarios de Automotores de la República Argentina (ACARA) en forma semanal deberá realizar, a la Dirección General de Rentas, la rendición de los fondos depositados por parte de los Encargados de los Registros Seccionales de la Propiedad del Automotor según lo previsto en el punto 1. de la presente Sección, hasta el primer día hábil de la semana siguiente a la recaudación.

Los montos que integran la rendición deberán ser depositados en las cuentas pertenecientes a la Provincia de Córdoba comunicadas por la Dirección General de Rentas, hasta el cuarto día hábil siguiente al vencimiento de la misma.

Artículo 308.- A los fines de la liquidación del tributo los municipios y comunas de la Provincia y los titulares del Registro Nacional de la Propiedad Automotor deberán suministrar a la Dirección General de Rentas, en la forma y plazo que la misma establezca, la información referida a altas, bajas y/o transferencias de vehículos registrados en su jurisdicción.

Artículo 119.- Las comunas pueden celebrar convenios con las municipalidades de la Provincia de Córdoba con el propósito de la liquidación y recaudación del impuesto correspondiente a los vehículos automotores y acoplados atribuibles a su jurisdicción. Cuando ello no ocurriera, las transferencias de legajos hacia las comunas deben efectuarse sin cargo para los contribuyentes .

Artículo 309.-En caso de que el contribuyente impugne la liquidación efectuada por la Dirección General de Rentas la misma deberá formalizarse bajo las condiciones y procedimiento previsto por el artículo 57 de este Código