TÍTULO TERCERO

Impuesto de Sellos.

CAPÍTULO PRIMERO

Hecho Imponible.

Definición.

Artículo 262.- Por los actos, contratos u operaciones de carácter oneroso instrumentados que se realicen en el territorio de la Provincia y sobre contratos a título oneroso formalizados por correspondencia; en ambos casos, que se encuentren mencionados en la Ley Impositiva Anual -con independencia de la denominación de la figura jurídica empleada entre las partes para celebrar el instrumento gravado-; sobre operaciones realizadas a través de tarjetas de crédito o de compras y sobre operaciones monetarias que representen entregas o recepciones de dinero que devenguen interés, efectuados por entidades financieras regidas por la Ley Nacional N° 21526, se pagará un impuesto con arreglo a las disposiciones de este Título y de acuerdo con las alícuotas o cuotas fijas que para cada uno de ellos se establezca en la Ley Impositiva Anual.

Están también sujetos al pago de este impuesto los actos, contratos u operaciones de las características indicadas precedentemente que se realicen fuera de la Provincia cuando de su texto o como consecuencia de los mismos deben cumplir efectos en ella, sea en lugares de dominio privado o público incluidos aeropuertos, aeródromos, estaciones ferroviarias, yacimientos y demás lugares de interés público o utilidad nacional sometidos a la jurisdicción del Estado Nacional, en tanto esa imposición no interfiera con tal interés o utilidad.

En el caso de las operaciones de compraventa de granos en estado natural (cereales, oleaginosas y legumbres), registrados o no en bolsas, mercados, cámaras o asociaciones con personería jurídica, debe entenderse que producen efectos en la Provincia de Córdoba cuando dichos bienes tengan su origen en explotaciones ubicadas en el territorio provincial o su procedencia, de acuerdo a la documentación respaldatoria, sea la Provincia de Córdoba. En caso de no poder determinarse el origen o la procedencia de los mencionados bienes se considerará que tiene efectos en la Provincia de Córdoba cuando del instrumento gravado se desprenda que el domicilio del vendedor esté ubicado en la Provincia de Córdoba.

Los contratos de seguros serán gravados únicamente cuando cubran riesgos sobre cosas situadas o personas domiciliadas en la Provincia de Córdoba.

Los instrumentos que no consignen lugar de otorgamiento se reputarán otorgados en jurisdicción provincial, sin admitir prueba en contrario.

En todos los casos los actos formalizados en el exterior deberán pagar el impuesto de acuerdo con las prescripciones de la presente Ley al tener efectos en jurisdicción de la Provincia.

Por los contratos, liquidaciones, facturas y/o documentos equivalentes de compra-venta de granos en estado natural (cereales, oleaginosas y legumbres) o de canje o permuta de los mismos por otros bienes, locaciones y/o servicios celebrados en la Provincia de Córdoba que hubieran sido repuestos en otra jurisdicción provincial, se admitirá computar como pago a cuenta del impuesto que corresponde tributar en la Provincia de Córdoba el monto ingresado en la extraña jurisdicción, siempre que se refiera al mismo hecho imponible y tengan su origen en explotaciones ubicadas fuera de la Provincia de Córdoba o su procedencia, de acuerdo a documentación respaldatoria, sea de la extraña jurisdicción.

Esta disposición surtirá efecto cuando exista reciprocidad con la extraña jurisdicción, quedando a cargo del interesado la acreditación del pago del impuesto en aquella, en las formas, requisitos y/o condiciones que establezca la Dirección General de Rentas.

Se entenderá que la referida reciprocidad, con dicha jurisdicción, opera de pleno de derecho cuando aquella tenga establecida en su ordenamiento provincial similar disposición.

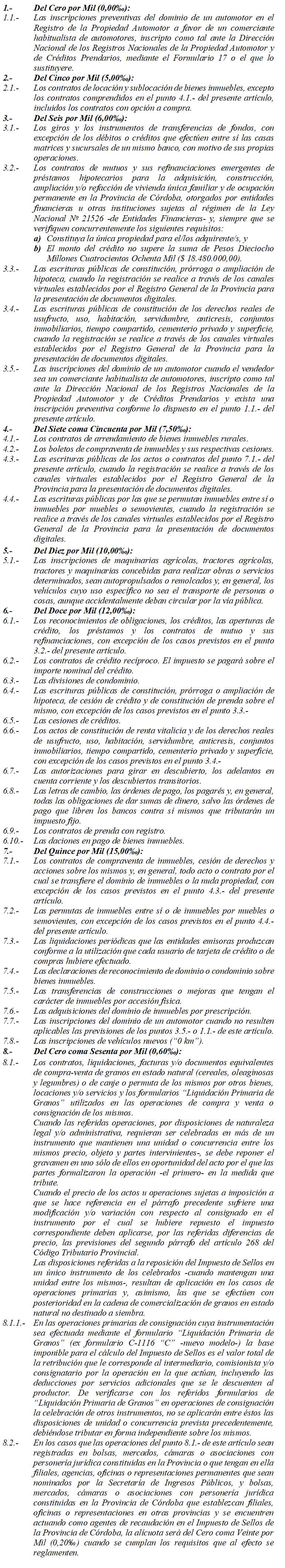

Artículo 48.- Pagarán un impuesto proporcional:

Facúltase al Poder Ejecutivo Provincial a establecer nuevos actos y contratos alcanzados por el impuesto, no pudiendo exceder la alícuota del Diez por Mil (10,00‰).

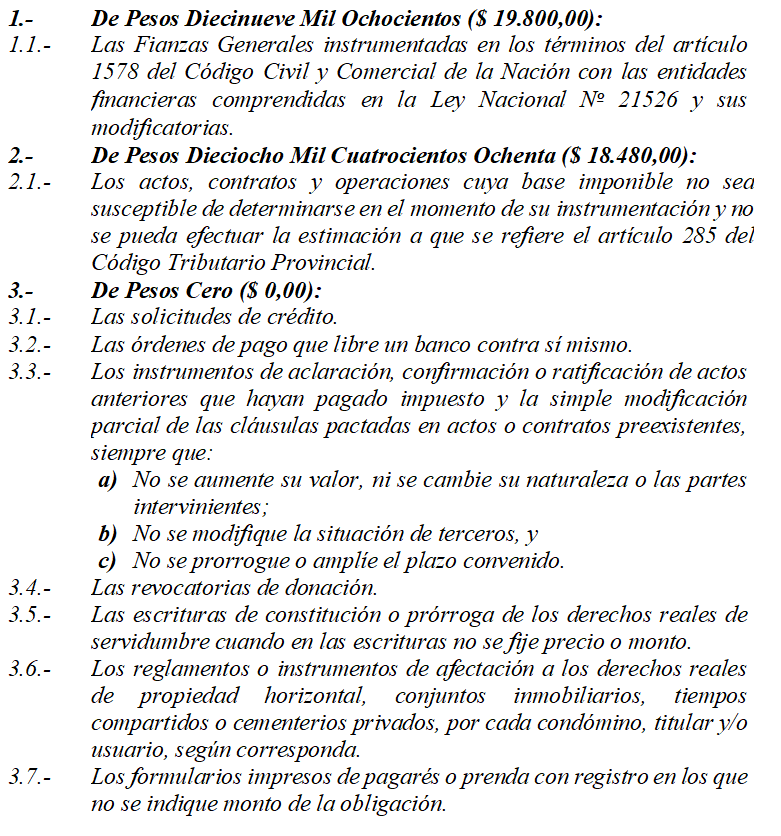

Artículo 49.- Pagarán una cuota fija:

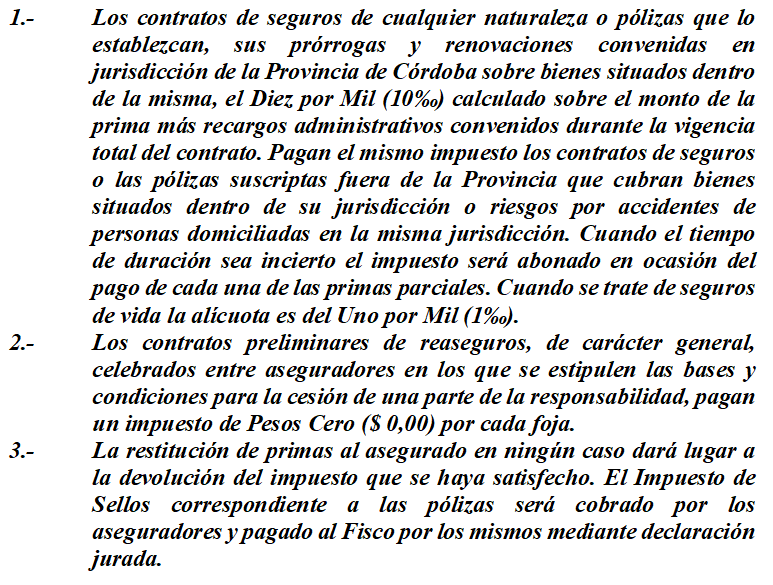

Operaciones de Seguros

Artículo 53.- Las operaciones de seguros, capitalización y créditos recíprocos pagan:

Artículo 117.- A los efectos de la determinación de la base imponible del Impuesto Inmobiliario a ser utilizada para calcular el Impuesto de Sellos y las Tasas Retributivas de Servicios, el Ministerio de Finanzas o el organismo que lo sustituyere puede establecer los correspondientes coeficientes.

Instrumentación.

Artículo 263.– Por los actos, contratos u operaciones a que se refiere el artículo anterior, deberá pagarse el impuesto correspondiente por el solo hecho de su instrumentación con abstracción de su validez o eficacia jurídica o verificación de sus efectos. Se entenderá por instrumento toda escritura, papel o documento del que surja el perfeccionamiento de los actos, contratos y operaciones, mencionados en la primera parte del artículo anterior, de manera que revista los caracteres exteriores de un título jurídico con el cual pueda ser exigido el cumplimiento de las obligaciones, sin necesidad de otro documento.

También se considerarán instrumentos, a los efectos del impuesto definido en el presente Título, a las liquidaciones periódicas que las entidades emisoras produzcan conforme a la utilización que cada usuario de Tarjetas de Crédito o de Compras hubiere efectuado.

Operaciones por Correspondencia. Propuestas o Presupuestos.

Artículo 264.- Los actos, contratos u operaciones realizados por correspondencia epistolar o telegráfica, estarán sujetos al pago de este impuesto, desde el momento en que se formule la aceptación de la oferta. A tal efecto, se considera como instrumentación del acto, contrato u operación la correspondencia en la cual se transcriba la propuesta aceptada o sus enunciaciones o elementos esenciales que permitan determinar el objeto del contrato. El mismo criterio se aplicará con respecto a las propuestas o presupuestos firmados por el aceptante. Las disposiciones precedentes, no regirán cuando se probare que los mismos actos, contratos u operaciones se hallaren consignados en instrumentos debidamente repuestos.

Artículo 265.- Los impuestos establecidos en este título son independientes entre sí, y deben ser satisfechos aún cuando varias causas de gravamen concurran a un solo acto, salvo expresa disposición en contrario.

Obligaciones a Plazos.

Artículo 266.- No constituyen nuevos hechos imponibles las obligaciones a plazos que se estipulen en el mismo acto para el cumplimiento de las prestaciones relacionadas con los contratos en los cuales, por cualquier razón o título se convenga la transferencia de dominio de bienes inmuebles.

Obligaciones Condicionales.

Artículo 267.- Las obligaciones sujetas a condición, serán consideradas como puras y simples a los fines de la aplicación del impuesto.

Prórrogas o Renovaciones. Adendas.

Artículo 268.- Las prórrogas o renovaciones de los actos, contratos u operaciones sometidos al impuesto que estuvieren contenidas en el instrumento original o en otro instrumento, constituyen nuevos hechos imponibles una vez que entren en vigencia. En el caso de contratos de ejecución sucesiva, pagos periódicos, proveeduría, suministro u otros análogos, si la duración de la prórroga o renovación no fuera prevista en el instrumento original o la misma se estableciera por tiempo indeterminado, se presume -sin admitir prueba en contrario-, que el contrato ha sido prorrogado o renovado por un lapso igual al previsto en el instrumento original o por el plazo mínimo de dos (2) años, debiendo oblarse el gravamen con el citado procedimiento en oportunidad de las sucesivas prórrogas o renovaciones hasta la finalización de la relación contractual.

Las adiciones o complementos -adendas- a un instrumento por el cual se hubiera repuesto el impuesto correspondiente, constituirán un nuevo hecho imponible debiendo, en tal caso, abonarse la diferencia del impuesto, si la hubiere.

Reglamentación Artículo 268 del CTP – Adendas

Artículo 197.- Las disposiciones del último párrafo del artículo 268 del Código Tributario Provincial, resultarán de aplicación independientemente del origen o las causas que dieron lugar a las adiciones o complementos -readecuación de precios y/o valor respecto al monto del instrumento original, aumento de valor, simple aumento del precio pactado, mayores costos, reajuste de valores históricos, o cualquier otra causa de aumento de valor-.

CAPÍTULO SEGUNDO

Contribuyentes y Responsables.

Contribuyentes. Divisibilidad del Impuesto.

Artículo 269.- Son contribuyentes de este impuesto, los que realicen actos, contratos u operaciones a que se refiere el artículo 262 de este Código.

El impuesto será divisible, excepto en los casos citados a continuación:

1) En los contratos de créditos recíprocos, el impuesto estará a cargo del solicitante o usuario del mismo;

2) En los pagarés, letras de cambio y órdenes de pago, el impuesto estará a cargo del librador;

3) El impuesto a los giros bancarios y a los instrumentos de transferencia de fondos, estará a cargo del tomador o mandante, respectivamente;

4) En los contratos o pólizas de seguros y en los títulos de capitalización y ahorro, el impuesto estará a cargo del asegurado o del suscriptor respectivamente;

5) En los actos de autorizaciones para girar en descubierto y adelantos en cuenta corriente otorgados por las entidades financieras regidas por la Ley Nacional N° 21526 y sus modificatorias, el impuesto estará a cargo del titular de la cuenta;

6) En los casos de transferencia de automotores, el impuesto estará a cargo del comprador, y

7) En las liquidaciones emitidas a los usuarios por la utilización de la operatoria de Tarjetas de Crédito o de Compras el impuesto estará a cargo de dichos usuarios.

Reglamentación Artículo 269 del CTP – Indivisibilidad de giros bancarios

Artículo 198.- La indivisibilidad del impuesto correspondiente a los giros bancarios, en virtud de lo dispuesto en el artículo 269 del Código Tributario Provincial, es de aplicación para toda clase de giros con independencia de la entidad que intermedie en la operación (correo, etc.).

Reglamentación Artículo 269 del CTP – Giros instrumentados en extraña jurisdicción

Artículo 199.- Los giros instrumentados en extraña jurisdicción no se encontrarán alcanzados por el Impuesto de Sellos, aun cuando sean cobrados o pagados en la Provincia de Córdoba.

Responsabilidad Solidaria. Agentes de Retención.

Artículo 270.- Son solidariamente responsables del pago del tributo, actualización, intereses, recargos y multas, los que endosen, admitan, presenten, tramiten, autoricen o tengan en su poder documentos sin el impuesto correspondiente o con uno menor.

Las personas o entidades que realicen o registren operaciones gravadas actuarán como agentes de retención, percepción o recaudación, ajustándose a los procedimientos que establezca el Poder Ejecutivo Provincial.

Libro III

Título V: Régimen de Retención, Percepción y/o Recaudación del impuesto de Sellos

Régimen de Retención, Percepción y/o Recaudación

Artículo 322.- ESTABLÉCESE el régimen de retención, percepción y/o recaudación del Impuesto de Sellos que recaerá sobre los actos, contratos u operaciones gravadas y no exentas según lo establecido en el Título III del Libro II del Código Tributario Provincial u otras normas tributarias, con el alcance y modalidades que se indican en el presente Título, siendo responsables de actuar como agentes los sujetos que se establecen a continuación.

Capítulo I: Compañías de seguros

Artículo 323.- Quedan obligadas a actuar como agentes de retención y/o percepción del Impuesto de Sellos las compañías de seguros -cualquiera fuese su naturaleza jurídica-, por los contratos o pólizas de seguros, sus prórrogas y/o renovaciones y los pagarés otorgados por los asegurados.

Capítulo II: Bancos oficiales o privados y demás entidades financieras comprendidas en la Ley Nacional Nº 21526 y modificatorias

Artículo 324.- Los bancos oficiales o privados y demás entidades financieras comprendidas en la Ley Nacional N° 21526 y modificatorias o las que la sustituyan en el futuro, quedan obligados a actuar como agentes de retención, percepción y/o recaudación del Impuesto de Sellos por los actos, contratos u operaciones que realicen con sus clientes y/o terceros, en los casos en que éstos sean contribuyentes y respecto de la parte que a éstos les corresponda.

Capítulo III: Operaciones realizadas a través de tarjetas de crédito o de compra

Artículo 325.- Las entidades financieras regidas por la Ley Nacional N° 21526 y modificatorias o la que la sustituya en el futuro y toda otra persona humana o jurídica que emita tarjetas de crédito o de compra a través de sus casas centrales, sucursales, filiales, agencias, representaciones, etc., radicadas en la Provincia de Córdoba, quedan obligadas a actuar como agentes de percepción del Impuesto de Sellos por las liquidaciones que se produzcan en virtud de la utilización que los contribuyentes hubieren realizado en el período objeto de dicha liquidación, independientemente del lugar en que se efectúe el pago y de la entidad que lo recepte.

Quedan también obligados a actuar como agentes de percepción las entidades mencionadas en el párrafo anterior, aun cuando la emisión de las referidas tarjetas de crédito o de compra y/o liquidaciones la efectúen a través de sus casas centrales, sucursales, filiales, agencias o representaciones, etc., radicadas fuera de la Provincia de Córdoba, siempre que los pagos se realicen en ésta y los usuarios de dichas tarjetas se encuentren domiciliados o radicados en la Provincia de Córdoba.

Artículo 326.- El agente de percepción, atento a lo establecido en el artículo precedente, deberá proceder a determinar y exteriorizar el monto de la percepción en el momento de la emisión de la liquidación periódica que emita a cada usuario por la utilización por parte de éstos de las referidas tarjetas.

Liquidaciones en moneda extranjera

Artículo 327.- En el caso de liquidaciones emitidas en moneda extranjera, a los efectos de la determinación del importe a percibir, se deberá proceder a su conversión en moneda nacional aplicándose a tal fin el valor de cotización, tipo vendedor del Banco de la Nación Argentina de la moneda extranjera de que se trate, al último día hábil anterior a la fecha en que se emita la respectiva liquidación. Igual criterio se tomará en caso de que el tipo de cambio fuera libre, considerando los precios de cotización del billete establecidos por el Banco de la Nación Argentina.

Capítulo IV: Encargados de los Registros Seccionales de la Propiedad del Automotor

Artículo 328.- Los Encargados de los Registros Seccionales de la Propiedad del Automotor dependientes de la Dirección Nacional de los Registros Nacionales de la Propiedad Automotor y Créditos Prendarios quedan obligados a actuar como agentes de retención, percepción y/o recaudación del Impuesto de Sellos, por todos los actos, contratos u operaciones gravados vinculados con las transferencias de dominio de automotores que se presenten en la seccional a su cargo.

Facúltase a la Secretaría de Ingresos Públicos a designar agentes de recaudación en el Impuesto de Sellos con motivo de los Convenios que se celebren para la percepción del mismo.

(Ver Artículo 511 a 520 de la Resolución Normativa N° 1 de la Dirección General de Rentas)

(Ver Anexo XV de la Resolución Normativa N° 1 de la Dirección General de Rentas)

(Resolución General N° 2203/2023 de la Dirección General de Rentas)

(Sección II del Capítulo II del Título X del Anexo I de la Resolución -D-454/2023 del Ministerio de Economía y Gestión Pública)

Capítulo V: Sujetos comprendidos en la Ley Nº 6230 (t.o. Ley Nº 5319) y modificatorias – Decreto N° 6582/1981 y modificatorios – Promoción Industrial

Artículo 329.- Quedarán obligados a actuar como agentes de retención y/o percepción del Impuesto de Sellos, los contribuyentes promovidos comprendidos en la Ley N° 6230 (t.o. Ley N° 5319), modificatorias y normas reglamentarias, que realicen las actividades indicadas en los incisos 1), 2), 5), 6) y 7) del artículo 3 del citado texto legal y que gocen en relación al Impuesto de Sellos de los beneficios del artículo 11 incisos a), b), e), f) y g), respectivamente, que sean nominados por la Secretaría de Ingresos Públicos.

Los citados sujetos deberán actuar como agentes de retención y/o percepción del Impuesto de Sellos, por la parte que le corresponda tributar a su contratista, proveedor y/o tercero y hasta la fecha en que finalicen los beneficios de la promoción salvo que se verifiquen previamente las causales previstas en el artículo 344 del presente Decreto, bajo las condiciones que establezca la mencionada Secretaría.

(Sección II del Capítulo II del Título X del Anexo I de la Resolución -D-454/2023 del Ministerio de Economía y Gestión Pública)

Capítulo VI: Escribanos de Registro

Artículo 330.- Los Escribanos de Registro -titulares, adscriptos y suplentes- quedan obligados a actuar como agentes de retención, percepción y/o recaudación del Impuesto de Sellos por cada acto, instrumento o escritura que autoricen en el ejercicio de sus respectivas funciones.

(Ver Artículos 508 y 509 de la Resolución Normativa N° 1 de la Dirección General de Rentas)

(Ver Sección II del Capítulo II del Título X del Anexo I de la Resolución -D- 454/2023 del Ministerio de Economía y Gestión Pública)

Capítulo VII: Sujetos que obtengan autorización para ingresar el impuesto por el régimen de declaración jurada.

Artículo 331.- Los contribuyentes que cumplan con los parámetros, requisitos, modalidades de las actividades y actos gravados por el Impuesto de Sellos, que establezca la Dirección General de Rentas, podrán solicitar autorización para ingresar dicho gravamen por el régimen de declaración jurada.

Una vez obtenida dicha autorización, deberán actuar como agentes de retención, percepción y/o recaudación del Impuesto de Sellos por los actos, contratos u operaciones gravados que realicen con sus proveedores, clientes y/o terceros por la parte que a éstos les corresponda y por los cuales fueron expresamente autorizados.

Las disposiciones del párrafo anterior no resultarán de aplicación cuando el Impuesto de Sellos sea cancelado en los términos del Artículo 204 o del Artículo 413, ambos del presente Decreto, debiendo ser liquidado y/o abonado de acuerdo con lo dispuesto en dichos artículos y normas complementarias.

(Ver Artículos 352 y 353 de la Resolución Normativa N° 1 de la Dirección General de Rentas)

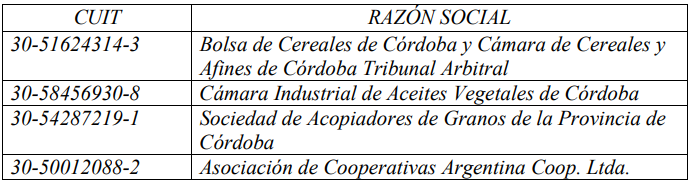

Capítulo VIII: Bolsas, mercados, cámaras o asociaciones con personería jurídica, filiales, agencias, oficinas o representaciones permanentes

Operaciones de compraventa o consignaciones de granos en estado natural (cereales, oleaginosas y legumbres).

Artículo 332.- Las bolsas, mercados, cámaras o asociaciones con personería jurídica, constituidos en la Provincia o que tengan en ella filiales, agencias, oficinas o representaciones permanentes, que sean nominados por la Secretaría de Ingresos Públicos quedan obligados a actuar como agentes de recaudación del Impuesto de Sellos en las operaciones de compraventa o consignación -al contado o a plazos- de granos en estado natural (cereales, oleaginosas y legumbres).

Los sujetos indicados en el párrafo precedente deberán conservar a través de medios o sistemas informáticos, en las formas, requisitos, condiciones y por los plazos que establezca la Dirección General de Rentas, los comprobantes, instrumentos, contratos y/o documentos relativos a las operaciones y/o transacciones que den motivo a la retención, percepción o recaudación del impuesto y, de corresponder, las informaciones del caso. En todos los casos deberá asegurarse la inalterabilidad de la información registrada.

Artículo 333.- Las bolsas, mercados, cámaras o asociaciones con personería jurídica, constituidos en la Provincia de Córdoba que establezcan filiales, oficinas o representaciones en otras provincias y se encuentren actuando como agentes de recaudación del Impuesto de Sellos de la Provincia de Córdoba en virtud de lo dispuesto en el artículo anterior, podrán solicitar autorización a la Dirección General de Rentas para registrar los contratos y actuar como agentes de recaudación del Impuesto de Sellos en las operaciones gravadas de compraventa o consignación -al contado o a plazos- de granos en estado natural (cereales, oleaginosas y legumbres), en las citadas filiales, oficinas o representaciones establecidas en otras provincias. La Dirección General de Rentas establecerá los parámetros, requisitos y modalidades de las actividades y actos gravados por el Impuesto de Sellos que habilitarán a los contribuyentes y/o responsables para la tramitación de la referida autorización.

Artículo 334.- En los casos que la Ley Impositiva Anual establezca un tratamiento especial y/o diferencial para las operaciones de compraventa o consignación de granos en estado natural (cereales, oleaginosas y legumbres), resultará necesario para gozar del mismo, cumplir con las disposiciones que en ella se disponga y, además, con los siguientes requisitos:

a) Formalizarse mediante los formularios y/o instrumentos establecidos por la normativa aplicable a la actividad.

b) Presentarse para su registración en las instituciones o entidades nominadas para actuar como agente de recaudación dentro del plazo establecido en el artículo 289 del Código Tributario Provincial.

Capítulo IX: Actos propios de los agentes

Artículo 335.- Los sujetos comprendidos en los Capítulos I, II, V, VII y VIII del presente Título, tributarán el Impuesto de Sellos que les corresponda ingresar por sus propios actos por el régimen de declaración jurada, en su carácter de contribuyente y -de corresponder- la parte de terceros considerando lo dispuesto en el artículo 269 del Código Tributario Provincial.

Sin perjuicio de lo expuesto, la Secretaría de Ingresos Públicos podrá ampliar o restringir los tipos de agentes y/u operaciones que deberán tributar el citado gravamen que les corresponda ingresar por sus propios actos por el régimen de declaración jurada, incluida la parte de terceros -de corresponder- considerando lo dispuesto en el artículo 269 del Código Tributario Provincial.

Las disposiciones del primer párrafo no resultarán de aplicación cuando el Impuesto de Sellos sea cancelado en los términos del Artículo 204 o del Artículo 413, ambos del presente Decreto, debiendo ser liquidado y/o abonado de acuerdo con lo dispuesto en dichos artículos y normas complementarias.

Capítulo X: Disposiciones Comunes

(Ver Artículos 503 a 506 de la Resolución Normativa N° 1 de la Dirección General de Rentas)

Sujetos pasibles

Artículo 336.- Los sujetos pasibles de retención, percepción y/o recaudación son los contribuyentes establecidos en el Título III del Libro II del Código Tributario Provincial y lo dispuesto en el presente Título.

Base de cálculo de la retención, percepción y/o recaudación

Artículo 337.- El monto sujeto a retención, percepción y/o recaudación -según corresponda- será la base imponible establecida en el Título III del Libro II del Código Tributario Provincial, normas tributarias y lo previsto en el presente Título.

Alícuotas, escalas e importes fijos a aplicar

Artículo 338.- Las alícuotas, escalas e importes fijos que corresponderá aplicar sobre los montos sujetos a retención, percepción y/o recaudación, serán las previstas en la Ley Impositiva Anual, normas tributarias y los establecidos en el presente Título.

Inscripción

Artículo 339.- Los sujetos obligados a actuar como agentes de retención, percepción y/o recaudación deberán estar inscriptos ante la Dirección General de Rentas al momento en que deban comenzar a actuar como tales, extendiéndose la misma cuando exista continuidad económica, excepto que no cumplan con los requisitos y formalidades que dicha Dirección General establezca.

Presentación de declaración jurada, pago y otras formalidades

Artículo 340.- Los agentes de retención, percepción y/o recaudación comprendidos en el presente Decreto deberán presentar las declaraciones juradas e ingresar el importe correspondiente a las retenciones, percepciones y/o recaudaciones efectuadas, en los plazos y fechas de vencimiento que al efecto establezca el Ministerio de Finanzas. A tales fines, los citados agentes deberán cumplir las formalidades que disponga la Dirección General de Rentas.

(Ver Artículos 507 y 521 a 526 de la Resolución Normativa N° 1 de la Dirección General de Rentas)

(Ver Anexo XVI de la Resolución Normativa N° 1 de la Dirección General de Rentas)

Sumas Retenidas/Percibidas/Recaudadas Indebidamente e Importes Depositados de Retenciones/Percepciones/Recaudaciones no Efectuadas

Artículo 341.- En los casos y con las condiciones que la Dirección General de Rentas lo disponga, los agentes de retención, percepción y/o recaudación podrán compensar o acreditar con futuras obligaciones derivadas del presente Título, los importes retenidos, percibidos y/o recaudados indebidamente que hubieren sido depositados al Fisco Provincial y devueltos al sujeto pasible de la retención, percepción y/o recaudación, como así también los importes depositados provenientes de retenciones, percepciones y/o recaudaciones no efectuadas.

Actuación del agente sobre actos, contratos u operaciones en los que se haya tributado el impuesto con anterioridad.

Artículo 342.- El agente de retención, percepción y/o recaudación deberá actuar como tal cuando el contribuyente no acredite haber ingresado el Impuesto de Sellos según las disposiciones legales vigentes y actuarán también sobre los recargos resarcitorios -de corresponder-. Si el contribuyente acredita el ingreso parcial del impuesto, el agente deberá proceder según se indica a continuación:

En caso que el impuesto hubiera sido tributado por el propio contribuyente sin mediar la actuación de otro agente de retención, percepción y/o recaudación, corresponderá actuar como tal por la diferencia de impuesto y de corresponder con sus respectivos recargos resarcitorios;

En caso que el impuesto hubiera sido ingresado a través de la actuación de otro agente de retención, percepción y/o recaudación, corresponderá cumplir las formalidades que establezca la Dirección General de Rentas.

Libros especiales y obligatorios

Artículo 343.- Los sujetos que deban actuar como agentes de retención, percepción y/o recaudación, de acuerdo con lo establecido en el presente Decreto, deberán confeccionar los libros especiales y obligatorios cuando lo disponga la Dirección General de Rentas con las condiciones y formalidades que la misma establezca.

Además los sujetos antes mencionados deberán conservar copia de los instrumentos registrados, por el término de prescripción de su obligación como agente.

Cese

Artículo 344.- Los agentes de retención, percepción y/o recaudación cesarán en su carácter de tales en los siguientes casos:

a) Cuando se encuentren en proceso concursal, a partir de la fecha de la sentencia que declara la apertura del citado proceso;

b) Cuando cesen en forma total sus actividades y

c) Cuando la Secretaría de Ingresos Públicos así lo establezca.

En los casos a) y b) precedentes, tales circunstancias deberán ser comunicadas a la Dirección General de Rentas en los plazos previstos en el Código Tributario Provincial con las formalidades establecidas para tal fin.

(Ver Artículo 28 y 29 de la Resolución Normativa N° 1 de la Dirección General de Rentas).

Artículo 345.- En los casos que exista continuidad económica, según lo previsto por el artículo 247 del Código Tributario y lo reglamentado al respecto por la Dirección General de Rentas, las empresas que surjan de la reorganización, transformación, sucesión o transferencia adquieren la condición de agente de retención y/o percepción y/o recaudación siempre que el antecesor hubiera revestido dicho carácter, debiendo cumplir con las formalidades previstas en el artículo 339 del presente Decreto.

Delegación de facultades

Artículo 346.- FACÚLTASE a la Secretaría de Ingresos Públicos para:

a) Nominar a agentes de retención, percepción y/o recaudación del impuesto de Sellos, según lo establecido en el presente Título, así como ampliar la aplicación del régimen a otros agentes -sujetos y/o actividades-, precisando la fecha a partir de la cual el sujeto deberá comenzar a actuar como tal;

b) Establecer las condiciones bajo las cuales deberán actuar los agentes nominados, de acuerdo con lo previsto en el presente Título;

c) Dar de baja a agentes de retención, percepción y/o recaudación -obligados o nominados en el marco del presente Título- precisando la fecha a partir de la cual el sujeto deberá cesar como agente;

d) Ampliar los actos, contratos u operaciones que deban ser objeto de retención, percepción y/o recaudación en los términos del Código Tributario Provincial, por parte de los agentes del presente Título y definir para los agentes nominados el tratamiento de los actos propios según lo previsto en el Capítulo VIII del presente Título y

e) Precisar el momento u oportunidad en que procederá la retención, percepción y/o recaudación del Impuesto de Sellos, de acuerdo con el sujeto u operatoria específica de que se trate.

Artículo 347.- FACÚLTASE a la Dirección General de Rentas para:

a) Establecer los parámetros, requisitos y/o condiciones que estime necesarios a fin de otorgar y/o dar de baja las autorizaciones previstas en el presente Título y

b) Dictar las normas reglamentarias y/o complementarias que correspondan para la aplicación de lo establecido en el presente Título.

Disposiciones Transitorias

Artículo 348.- Los sujetos que actúan como agentes de retención, percepción y/o recaudación en el Impuesto de Sellos a partir de la fecha de entrada en vigencia del presente Decreto, continuarán en tal carácter y deberán considerarse nominados y/o autorizados -de corresponder- de acuerdo con lo previsto en la presente norma, excepto que la Secretaría de Ingresos Públicos disponga lo contrario.

El tratamiento dispuesto precedentemente resulta aplicable, también, a aquellos sujetos que tributan el Impuesto de Sellos mediante el régimen de declaración jurada.

Artículo 1º.- NOMINAR como agentes de retención, percepción y/o recaudación del Impuesto de Sellos, conforme lo establecido en el Artículo 332 del Decreto N° 2445/2023, a:

Artículo 2º.- La presente Resolución entrará en vigencia el día de su publicación en el Boletín Oficial de la Provincia de Córdoba.

Los agentes nominados en el artículo anterior deberán comenzar a actuar como tales a partir del 1 de enero de 2024 y presentarán las Declaraciones Juradas de acuerdo a las formalidades que, a tal efecto, indique la Dirección General de Rentas.

Sujeto Exento. Aplicabilidad.

Artículo 271.- Cuando alguna de las partes intervinientes estuviera exenta del pago de este impuesto por disposición de este Código o de Leyes Tributarias Especiales, la exención se limitará a la cuota que le corresponda a la parte exenta.

CAPÍTULO TERCERO

Base Imponible.

Definición.

Artículo 272.- La base imponible del impuesto es el valor nominal expresado en los instrumentos gravados, salvo lo dispuesto para casos especiales.

En lo que respecta a la consideración del Impuesto al Valor Agregado, a efectos de determinar la base imponible, se deberá tener en cuenta la alícuota vigente en oportunidad del nacimiento del hecho imponible en el Impuesto de Sellos.

Transmisión de Dominio a Título Oneroso.

Artículo 273.- Por toda transmisión de dominio de inmueble a título oneroso o de derechos y acciones sobre el mismo, el impuesto se aplicará sobre el monto total o la proporción de la base imponible del Impuesto Inmobiliario o del precio convenido por las partes o, en los casos que exista, el valor inmobiliario de referencia establecido por la Dirección General de Catastro, de todos, el que fuere mayor. Igual criterio se seguirá en la transmisión de la nuda propiedad.

Cuando el inmueble forme parte de otro de mayor superficie y carezca de base imponible propia o de valor de referencia, se deberá considerar la proporción del inmueble en cuestión respecto del de mayor superficie del que forma parte, solicitándose a la Dirección General de Catastro informe la respectiva valuación fiscal o valor inmobiliario de referencia proporcional, excepto cuando de los instrumentos que consten en las actuaciones surgiera de manera fehaciente la proporción del inmueble que integra otro de mayor superficie, permitiendo determinar la base imponible proporcional.

Cuando al momento de perfeccionarse un acto gravado por el Impuesto de Sellos la base imponible del Impuesto Inmobiliario o el valor de referencia -según corresponda- no estuviera determinado con la incorporación de mejoras realizadas o cuando la vigencia del avalúo no fuera aplicable al año fiscal corriente, deberá acompañarse certificación de la Dirección General de Catastro con valuación especial que se practicará en base a la Ley N° 10454 y sus modificatorias -o la norma que la sustituya- sobre cuyo monto recaerá la alícuota.

Por la venta de inmuebles realizados en remate judicial el impuesto se aplicará sobre el precio obtenido, aún cuando fuere inferior al valor inmobiliario de referencia o base imponible del Impuesto Inmobiliario, según corresponda.

En las transacciones judiciales la base imponible será el monto de las mismas.

En toda transmisión de inmueble a título oneroso y constitución de derechos reales sobre el mismo, realizado por institutos oficiales de crédito o vivienda, ya sea que actúen por sí o por una entidad intermedia a la que le hayan acordado un crédito para la construcción de viviendas, el sellado se aplicará de acuerdo al precio establecido en los documentos de venta emanados de los institutos oficiales referidos que emitirán un certificado sobre el precio definitivo, los que deberán incorporarse al correspondiente testimonio público.

En los contratos de compraventa de vehículos automotores usados, transmisión de dominio a título oneroso o de derechos y acciones sobre el mismo, el impuesto se aplicará sobre el valor establecido por las partes.

El monto del impuesto resultante no podrá ser inferior al porcentaje que fije la Ley Impositiva Anual sobre el importe que surja de aplicar la correspondiente alícuota del Impuesto de Sellos sobre el valor que posea el vehículo en las tablas utilizadas por la Dirección General de Rentas a los fines de la liquidación del Impuesto a la Propiedad Automotor. En caso de no existir o no resultar aplicables las referidas tablas, el impuesto no podrá ser inferior al cincuenta por ciento (50%) del Impuesto a la Propiedad Automotor devengado o a devengar para la anualidad de la operación. Este mínimo no será de aplicación cuando la transferencia sea realizada en remate judicial o a través de transacciones judiciales, en cuyo caso el impuesto se aplicará sobre el precio obtenido en las mismas.

Artículo 50.- Fíjase en el Setenta por Ciento (70%) el porcentaje establecido en el último párrafo del artículo 273 del Código Tributario Provincial.

Artículo 117.- A los efectos de la determinación de la base imponible del Impuesto Inmobiliario a ser utilizada para calcular el Impuesto de Sellos y las Tasas Retributivas de Servicios, el Ministerio de Finanzas o el organismo que lo sustituyere puede establecer los correspondientes coeficientes.

Cesión de Crédito Hipotecario.

Artículo 274.- En las cesiones de créditos hipotecarios deberá liquidarse el impuesto sobre el precio convenido por la cesión o el monto efectivamente cedido, si fuera mayor que aquél.

A este efecto se deberán deducir las cantidades amortizadas.

Permutas.

Artículo 275.- En las permutas se liquidará el impuesto sobre la semisuma de los valores permutados, a cuyos efectos se considerarán:

a) Los inmuebles, por el valor de la base imponible, el valor inmobiliario de referencia establecido por la Dirección General de Catastro o el valor asignado por las partes, de todos, el que fuere mayor;

b) Los muebles o semovientes, por el valor asignado por las partes o el que podrá fijar la Dirección, previa tasación, el que fuere mayor, y

c) Las sumas de dinero que contuviera la permuta, en los términos del artículo 1.126 del Código Civil y Comercial de la Nación.

En los casos de inmuebles situados fuera de la jurisdicción de la Provincia su valor deberá probarse con la valuación fiscal.

Reglamentación inciso c) Artículo 275 del CTP – Permutas: parte en sumas de dinero y parte en otra cosa

Artículo 200.- Con relación al inciso c) del artículo 275 del Código Tributario Provincial, cuando no se verifique la condición para resultar un contrato de permuta de acuerdo a los términos del artículo 1126 del Código Civil y Comercial corresponderá tributar como un contrato de compraventa.

Contratos de Tracto o Ejecución Sucesiva.

Artículo 276.- En los contratos de tracto o ejecución sucesiva, el impuesto se aplicará sobre el valor correspondiente a su duración total.

Cuando en los contratos a que se refiere el presente artículo no se fijen plazos, para determinación de la base imponible prevista en el artículo 272 del presente Código se deberá considerar:

a) En los contratos de locación o sublocación de inmuebles, el importe total de los alquileres durante el plazo mínimo de duración que a tal efecto establece el Código Civil y Comercial de la Nación o leyes especiales, tanto para actividades comerciales como para vivienda, y

b) En los demás contratos el importe total que corresponda a dos (2) años.

En los contratos de locación o sublocación de inmuebles a que se refiere el inciso a) precedente, cuando el valor locativo pactado entre las partes sea menor al valor de referencia establecido por la Dirección en los términos del artículo 231 de este Código, al momento de la celebración del contrato, debe considerarse a los fines de la determinación de la base imponible del Impuesto de Sellos dicho valor de referencia.

Reglamentación Artículo 276 del CTP – Contratos de tracto o ejecución sucesiva en los cuales sea parte el Estado Provincial y cuyo plazo de duración sea superior a 3 años

Artículo 201.- En aquellos contratos de tracto o ejecución sucesiva, en los cuales sea parte el Estado Provincial y cuyos plazos de duración superen los tres (3) años, el Impuesto de Sellos se pagará en tantas cuotas como períodos se hayan previsto para el cumplimiento del contrato.

El importe de la cuota a pagar surgirá de aplicar la alícuota correspondiente sobre el monto certificado en cada período.

Si se verificare la rescisión anticipada del contrato, se harán exigibles la totalidad de las cuotas pendientes de pago hasta el plazo de finalización originalmente previsto, en cuyo caso el valor de la cuota base resultará de aplicar la alícuota del impuesto sobre el promedio de los montos certificados en los últimos seis meses o la cantidad de meses transcurridos entre el perfeccionamiento del contrato y la fecha del distracto, si esta fuere menor.

Créditos y Préstamos.

Artículo 277.- En las autorizaciones para girar en descubierto, los adelantos en cuenta corriente y descubiertos transitorios otorgados por el sistema bancario, aún cuando se hubieren instrumentado los acuerdos respectivos, la base imponible será el monto de dichas operaciones, liquidándose el Impuesto en proporción al tiempo de utilización de los fondos, calculados sobre la base de los numerales establecidos para la liquidación de los intereses, en el momento en que éstos se debiten o cobren.

Corresponderá igual tratamiento que el establecido en el párrafo anterior a todo otro tipo de crédito no instrumentado, que devengue interés, cualquiera sea el sujeto que lo realice con excepción de las operaciones de préstamos o anticipos que las empresas otorguen a sus empleados o socios.

En los demás otorgamientos de créditos y préstamos efectuados por las entidades financieras autorizadas, en dinero, bonos, vales u otros valores de compra, mediante descuentos de pagarés de terceros, pagarés directos, prendas con registro, hipotecas y demás contratos de crédito oneroso, el impuesto será el correspondiente a cada uno de los instrumentos que exteriorizan esas operaciones.

Tratándose de Fianza General instrumentada en los términos del artículo 1.578 del Código Civil y Comercial de la Nación con las entidades financieras comprendidas en la Ley Nacional Nº 21526 y sus modificatorias, se tributará de manera definitiva el monto fijo que establezca la Ley Impositiva Anual.

En los contratos de apertura de crédito realizados por las entidades financieras comprendidas en la Ley Nacional N° 21526 y sus modificatorias, que contengan autorizaciones para girar en descubierto, adelantos en cuenta corriente, descubiertos transitorios, préstamos y/o créditos, el impuesto correspondiente se deberá liquidar en base al monto de cada uno de los desembolsos y/o entregas de fondos en el momento en que se produzcan los mismos. Tratándose de autorización para girar en descubierto, adelantos en cuenta corriente y descubiertos transitorios el cálculo se realizará en base a lo dispuesto en el primer párrafo del presente. No constituirán nuevos hechos imponibles los instrumentos por los cuales se realicen los mencionados desembolsos y/o entregas en la medida que se verifique que los mismos guardan una unidad o concurrencia con el contrato de apertura de crédito.

Mutuo con Garantía Hipotecaria.

Artículo 278.- En los contratos de mutuo garantizados con hipotecas constituidas sobre inmuebles situados dentro y fuera de la jurisdicción de la Provincia sin afectarse a cada uno de ellos por separado con una cantidad líquida, el impuesto se aplicará sobre la base imponible del Impuesto Inmobiliario del o de los inmuebles situados en la Provincia.

En ningún caso el impuesto deberá liquidarse sobre una suma mayor que la del préstamo.

En los contratos de mutuo garantizados con hipotecas, destinados a la construcción y/o mejoras de inmuebles situados dentro de la jurisdicción de la Provincia, donde los desembolsos y/o entregas del crédito se pacten según el cumplimiento por parte del deudor de cada una de las etapas de la obra, se deberá reponer el gravamen por la totalidad del instrumento o acto en oportunidad en que las partes formalizaron la operación, no constituyendo nuevos hechos imponibles los mencionados desembolsos y/o entregas en la medida que se verifique que los mismos guardan una unidad o concurrencia con el contrato por el que se abonó el gravamen.

Renta Vitalicia.

Artículo 279.- En las rentas vitalicias, la base imponible será igual al importe del décuplo de una anualidad de renta; cuando no pudiera establecerse su monto, se tomará como base imponible una renta mínima cuyo porcentaje anual fijará la Ley Impositiva Anual, la que se aplicará sobre la base imponible del impuesto Inmobiliario o del valor estimativo que fije la Dirección cuando se tratare de bienes muebles.

Artículo 47.- Fíjase en el Catorce por Ciento (14%) anual la renta mínima establecida en el artículo 279 del Código Tributario Provincial.

Usufructo, Uso y Habitación.

Artículo 280.- En los derechos reales de usufructo, uso y habitación cuyo valor no esté expresamente determinado, la base imponible se fijará de acuerdo con lo dispuesto en el artículo anterior.

Servidumbre y Anticresis.

Artículo 281.- La base imponible en los actos de constitución de derechos reales de servidumbre y anticresis, será:

1) En la servidumbre, el monto estipulado por las partes en el contrato de su constitución, y

2) En la anticresis, el capital e intereses estipulados entre el deudor y acreedor anticresista.

División de Condominio.

Artículo 282.- En las divisiones de condominio realizadas en especie, particular o judicialmente, el impuesto se liquidará sobre el monto total de los bienes. Tratándose de inmuebles, dicho valor será de aplicación cuando no sea inferior a la base imponible del Impuesto Inmobiliario, en cuyo caso se aplicará éste.

Igual criterio se aplicará cuando se produzca la adjudicación de unidades de propiedad horizontal provenientes de inmuebles en condominio.

Operaciones Realizadas a través de Tarjetas de Crédito o de Compras.

Artículo 283.- En las operaciones realizadas a través de Tarjetas de Crédito o de Compras, la base imponible será el importe que surja de las liquidaciones periódicas que las entidades emisoras produzcan conforme a la utilización que cada usuario de dichas tarjetas hubiere efectuado y estará constituida por los débitos o cargos del período, netos de los ajustes provenientes de saldos anteriores.

Los cargos o débitos a considerar son:

– Compras;

– Cargos financieros;

– Intereses Punitorios;

– Cargos por Servicios;

– Adelantos de fondos;

– Todo otro concepto incluido en la liquidación resumen, excepto los saldos remanentes de liquidaciones correspondientes a períodos anteriores.

Formulario de Pagaré o Prenda con Registro.

Artículo 284.- Los formularios impresos de pagaré o prenda con registro, en los que no se indique el monto de la obligación, estarán gravados con el impuesto fijo que establezca la Ley Impositiva Anual.

Valor Indeterminado.

Artículo 285.- Cuando el valor de los actos sujetos a impuesto sea indeterminado, las partes deberán estimarlo a continuación del instrumento en que lo formalicen, fundándose en elementos de juicio adecuados. Cuando se fije como precio el corriente en fecha futura, el impuesto se pagará con arreglo al precio corriente en la fecha de otorgamiento del acto.

Cuando se careciese de antecedentes y no pudiera practicarse una estimación del valor económico atribuible al acto o contrato al momento de su realización, pero pueda ser determinado con posterioridad, el monto fijo que establezca la Ley Impositiva Anual será computado a cuenta del impuesto que en definitiva resultare al aplicarse al instrumento el tratamiento fiscal de un contrato con valor determinado. En tal caso, el impuesto que en definitiva corresponda abonar deberá ser repuesto dentro del término de los quince (15) días de haber finalizado el mismo. Si a la finalización del contrato no existiere valor determinable, el importe fijo oblado será considerado como impuesto definitivo, no generando saldo a favor alguno al contribuyente.

Cuando en el contrato o instrumento no se fije el plazo del mismo o dicho plazo sea indeterminado, el impuesto que corresponda por aplicación de lo previsto en el párrafo anterior será determinado considerando una duración de cinco (5) años. En caso de continuidad en la relación contractual, con posterioridad al plazo indicado precedentemente, se deberá considerar lo previsto en el artículo 268 del presente Código para las prórrogas o renovaciones.

Las disposiciones previstas en el segundo y tercer párrafo del presente artículo no resultan de aplicación a los actos, contratos y operaciones que realicen las instituciones financieras comprendidas en la Ley Nacional Nº 21526, debiéndose abonar el monto fijo como impuesto definitivo en los instrumentos sobre los cuales se carezca de antecedentes y no pudiera practicarse una estimación del valor económico atribuible al mismo.

La Dirección podrá impugnar la estimación efectuada por las partes y practicarla de oficio sobre la base de los elementos justificativos que se determinen, si la estimación practicada por ellos careciese de fundamentos justificativos o éstos resultaren falsos.

CAPÍTULO CUARTO

Exenciones.

Exenciones. Enumeración.

Artículo 286.- Están exentos del pago del impuesto establecido en este Título:

1) El Estado Nacional, los estados provinciales y las municipalidades a condición de su reciprocidad, sus dependencias y reparticiones autárquicas o descentralizadas, las comunas constituidas conforme a la Ley N° 8102 y sus modificatorias, las comunidades regionales reguladas por la Ley N° 9206 y su modificatoria y los organismos intermunicipales constituidos en el marco del artículo 190 de la Constitución de la Provincia de Córdoba.

No se encuentran comprendidas en esta exención las reparticiones autárquicas, los entes descentralizados y las empresas de los Estados mencionados, cuando realicen operaciones comerciales, industriales, bancarias o de prestación de servicios a terceros a título oneroso;

2) La Iglesia Católica, las fundaciones, las asociaciones civiles, las simples asociaciones y las entidades religiosas que de acuerdo a sus estatutos o documentos de constitución no persigan fines de lucro, los colegios o consejos profesionales y las asociaciones sindicales con personería gremial, cualquiera fuese su grado, reguladas por la Ley de Asociaciones Sindicales.

No quedan comprendidas en esta exención las asociaciones mutualistas;

3) Los servicios de radiodifusión y televisión reglados por la Ley Nacional Nº 22285 o la norma que la sustituya en el futuro.

Esta exención no comprende los servicios de radio y televisión por cable u otro sistema que implique el pago por la prestación del servicio por parte del usuario;

4) Las cooperativas de vivienda constituidas con arreglo a la Ley Nacional N° 20337 y sus modificatorias, inscriptas en el Registro Nacional de Cooperativas, por los actos referidos al cumplimiento de su objeto y aquellos por los cuales se constituyan dichas entidades;

5) Los partidos políticos reconocidos legalmente;

6) Las sociedades o empresas que se encuentren en concurso, quiebra o sus titulares hubieren abandonado la explotación empresarial ostensiblemente y con riesgo para la continuidad de la empresa, exclusivamente en aquellos casos en que el desarrollo de la misma actividad sea continuada por los trabajadores. Dicho beneficio resultará de aplicación cualquiera sea la modalidad de gestión asumida por la agrupación de trabajadores. Cuando la actividad sea realizada con la participación de capitales públicos o privados, ajenos a los trabajadores, la exención se proporcionará al porcentaje de participación de éstos últimos. La presente exención resultará de aplicación por el término de tres (3) años o por el lapso de tiempo que el ejercicio de la actividad sea desarrollada por los trabajadores, cuando este último plazo fuera menor, contado desde la fecha en que estos asuman efectivamente la explotación de la citada actividad;

7) La Lotería de Córdoba Sociedad del Estado;

8) La Agencia Córdoba Deportes Sociedad de Economía Mixta, la Agencia Córdoba Turismo Sociedad de Economía Mixta, la Agencia Procórdoba Sociedad de Economía Mixta, la Agencia Córdoba de Inversión y Financiamiento Sociedad de Economía Mixta (ACIF-SEM), la Agencia Córdoba Cultura Sociedad del Estado, la Terminal de Ómnibus Córdoba Sociedad del Estado, la Agencia Córdoba Joven, la Agencia Córdoba Innovar y Emprender Sociedad de Economía Mixta, la Agencia Conectividad Córdoba Sociedad del Estado y similares que se constituyan en el futuro, incluidas sus dependencias;

9) El Programa de las Naciones Unidas para el Desarrollo (PNUD), en el proceso y ejecución de sus proyectos o programas;

10) La Corporación Financiera Internacional (CFI);

11) Asesores de Córdoba S.A. (ASECOR);

12) Las obras sociales creadas por el Estado

13) Las universidades nacionales o provinciales estatales;

14) La sociedad Parque Industrial Piloto San Francisco S.A.;

15) Las cajas y organismos de previsión creadas por el Estado y sus cajas complementarias;

16) El Centro de Excelencia en Productos y Procesos Córdoba (CEPROCOR);

17) La Fundación San Roque regida por el Decreto Provincial Nº 823/17;

18) La Corporación Interamericana de Inversiones -BID Invest-;

19) Los Consorcios de Conservación de Suelos constituidos y/o reconocidos por la Autoridad de Aplicación, en el marco de la Ley Nº 8863;

20) Los Consorcios Camineros constituidos y/o reconocidos por la Dirección Provincial de Vialidad o el organismo que la sustituyere, en el marco de la Ley Nº 6233,

y

21) Los Consorcios Canaleros constituidos y/o reconocidos por la Autoridad de Aplicación, en el marco de la Ley Nº 9750.

22) Las comisiones de vecinos, asociaciones vecinales o centros vecinales autorizadas como tales por las autoridades municipales o comunales respectivas.

Exenciones Objetivas. Enumeración.

Artículo 287.- En los casos que se expresan a continuación quedarán exentos del Impuesto de Sellos los siguientes actos, contratos y operaciones:

1) Los instrumentos correspondientes a créditos otorgados por Bancos a instituciones oficiales en virtud de planes de fomento;

2) Las inhibiciones voluntarias cuando sean refuerzos de hipotecas, los instrumentos y/o documentos otorgados a favor del Estado, que tengan por objeto documentar o afianzar obligaciones de carácter fiscal o previsional;

3) Las hipotecas constituidas en garantía de todo o parte del precio de adquisición del inmueble gravado, sus prórrogas y ampliaciones;

4) Los recibos, cartas de pago y toda otra constancia que exterioricen la recepción de una suma de dinero;

5) Los recibos que exterioricen la recepción de pagarés;

6) Las pólizas de reaseguros referentes a pólizas que hayan pagado impuesto;

7) Los instrumentos públicos otorgados a favor de los gobiernos nacional, provincial y municipales por los inmuebles adquiridos por cualquier título y que no hayan sido inscriptos en el Registro General;

8) Las cuentas o facturas con o sin especificación de precios y conforme del deudor, los vales que no consignen la obligación de pagar sumas de dinero y la simple constancia de remisión o entrega de mercaderías, consigne o no valores. Las notas de crédito y de débito, las notas de pedido de mercaderías y las boletas que expidan los comerciantes como consecuencia de sus ventas al contado. Los documentos denominados “Factura de Crédito” y “Recibo-Factura”, “Factura de Crédito Electrónicas MiPyMEs” o los que los sustituyan, establecidos por las Leyes Nacionales Nº 24760 y Nº 27440 y sus normas complementarias y/o reglamentarias, respectivamente, en todos los casos, incluidas sus cesiones o transferencias.

Quedan excluidas de la exención prevista en el presente inciso las facturas y/o liquidaciones y/o documentos equivalentes que, bajo cualquier condición y/o circunstancia, se emitan y/o entreguen en operaciones de comercialización de granos (cereales, oleaginosas y legumbres) no destinados a la siembra;

9) Las divisiones y subdivisiones de hipotecas, sustitución del inmueble hipotecado, refuerzo de garantías hipotecarias y las modificaciones en las formas de pago de capital o capital y/o intereses, siempre que no se modifique el plazo establecido originariamente para la extinción total del monto, aún cuando se varíen los plazos de pagos parciales convenidos;

10) Los depósitos y extracciones de Cajas de Ahorro, Cuentas Especiales de Ahorro, depósitos a plazo fijo y depósitos y extracciones de cuentas corrientes que generen intereses realizados en entidades financieras y de ahorro y préstamos para la vivienda reguladas por las leyes respectivas;

11) Los cheques;

12) Las letras de cambio y órdenes de pago libradas sobre Instituciones Financieras regidas por la Ley Nacional Nº 21526 y las Cooperativas de Crédito;

13) Los actos, contratos o documentos referentes a la constitución, otorgamiento, renovación, prórroga, cesión, inscripción o cancelación de operaciones vinculadas con planes de vivienda o viviendas sociales u operatorias específicas que se instrumenten con el objeto de la financiación, adquisición o construcción de la vivienda única familiar de interés social, que desarrollen las instituciones oficiales, nacionales, provinciales o municipales y los fideicomisos cuyo fiduciante sean dichos estamentos gubernamentales, en el marco de los programas y/o proyectos de ejecución de tales viviendas. Quedan incluidas en la presente exención los actos, contratos y/o instrumentos que sean celebrados para la ejecución de obras de infraestructura complementarias de barrios destinados a viviendas sociales y en la proporción en la que estén directamente afectadas a éstas, como las redes cloacales, eléctricas, de provisión de agua corriente, la pavimentación de calles y demás obras de infraestructura que sean estrictamente necesarias para tal destino.

El Poder Ejecutivo podrá reglamentar la presente exención;

14) Los pagarés librados como garantía por los oferentes de licitaciones públicas;

15) Todas las operaciones, instrumentos y toda otra documentación relacionada o vinculada con el comercio exterior y sus correspondientes prefinanciaciones y/o financiación, así como las cesiones que de sus contratos realicen los exportadores entre sí;

16) Los actos e instrumentos otorgados con motivo de operaciones de cambio que se realicen a través de bancos o entidades autorizados a operar en cambio por el Banco Central de la República Argentina;

17) Todos los actos y contratos vinculados con la operatoria de Tarjetas de Crédito o de Compras, con excepción de las liquidaciones periódicas que las entidades emisoras produzcan conforme a la utilización que cada usuario de las mismas hubiere efectuado;

18) Las fianzas, avales, prendas, hipotecas, letras hipotecarias y cualquier otro acto, documento, contrato u operación, cuando se pruebe que han sido celebrados para garantizar obligaciones formalizadas a través de contratos de mutuo o pagaré, o mediante contratos de préstamo bancario o apertura de crédito en los términos de los artículos 1408 y 1410, respectivamente, del Código Civil y Comercial de la Nación u operaciones monetarias realizadas por entidades financieras regidas por la Ley Nacional Nº 21526 y/o sus instrumentos de refinanciaciones, siempre que hayan pagado el impuesto correspondiente a la Provincia de Córdoba o que se encontraran exentos del mismo, en todos los casos. Cuando el impuesto correspondiente al acto, documento, contrato u operación por el cual resulte necesario otorgarse garantías deba ser pagado con posterioridad al momento de formalizarse dicho otorgamiento, la exención queda condicionada al pago de la obligación garantizada;

Reglamentación inciso 18) Artículo 287 del CTP – Endoso de pagarés y prendas con registro efectuado en garantía de operaciones

Artículo 202.- No se hallan sujetos al pago del Impuesto de Sellos los endosos de los pagarés y prendas con registro efectuados en garantía de operaciones principales, que hayan pagado el impuesto correspondiente a la Provincia de Córdoba o que se encontraran exentos del mismo en esta jurisdicción.

Artículo 203.- Se exceptúa de lo previsto en el artículo anterior, la transferencia de pagarés que se materialice como cesión ordinaria, de acuerdo con lo establecido en el Código Civil y Comercial -en los cuales se inserte las palabras «no a la orden» o una expresión equivalente-, en cuyo caso se deberá abonar este impuesto a la alícuota establecida en la Ley Impositiva Anual para la cesión de créditos.

19) Las obligaciones de dar sumas de dinero que surjan de cláusulas del mismo instrumento por el cual se hubiere tributado el impuesto en función de la naturaleza del acto principal;

20) Las operaciones de crédito pignoraticio que efectuaren las instituciones oficiales de la Provincia;

21) Los actos, contratos u operaciones instrumentados relacionados con la emisión, suscripción, colocación o transferencia de las obligaciones negociables establecidas por la Ley Nacional N° 23962. Esta exención alcanza además a todo tipo de garantías personales o reales, constituidas a favor de los inversores o de terceros que garanticen la emisión, sean anteriores, simultáneas o posteriores a la misma.

Asimismo, estarán exentos del Impuesto de Sellos los aumentos de capital que correspondan por las emisiones de acciones a entregar por conversión de las obligaciones a que alude el párrafo precedente;

22) Los instrumentos, actos y operaciones de cualquier naturaleza, incluyendo entregas y recepciones de dinero, vinculados y/o necesarios para posibilitar incrementos de capital social, emisión de títulos valores representativos de deudas de sus emisoras y cualesquiera otros títulos valores destinados a la oferta pública en los términos de la Ley Nacional N° 17811, por parte de sociedades debidamente autorizadas por la Comisión Nacional de Valores a hacer oferta pública de dichos títulos valores. Esta excepción ampara los instrumentos, actos, contratos, operaciones y garantías vinculados con los incrementos de capital social y/o las emisiones mencionadas precedentemente, sean aquéllos anteriores, simultáneos, posteriores o renovaciones de estos últimos hechos, con la condición prevista en el presente inciso, como así también los actos y/o instrumentos relacionados con la negociación de acciones y demás títulos valores debidamente autorizados para su oferta pública por la Comisión Nacional de Valores y las garantías que se originen.

Los hechos imponibles calificados originalmente de exentos de acuerdo con el párrafo precedente, como consecuencia de su vinculación con futuras emisiones de títulos valores comprendidos en el mismo, estarán gravados con el impuesto si en un plazo de noventa (90) días corridos no se solicita autorización por la oferta pública de dichos títulos valores y/o si la colocación de los mismos no se realiza en un plazo de ciento ochenta (180) días corridos a partir de ser concedida la autorización solicitada.

Se encuentran incluidos en la presente exención los pagarés entregados para su negociación en mercados registrados en la Comisión Nacional de Valores, de conformidad a lo dispuesto en el Decreto Ley N° 5965/63, sus complementarias y modificatorias y normas de la Comisión Nacional de Valores;

23) Los actos, contratos u operaciones instrumentados relacionados con la emisión, suscripción, colocación o transferencia de Certificados de Depósito y Warrants establecidos por la Ley Nacional Nº 9643;

24) Los instrumentos, actos, contratos y operaciones de cualquier naturaleza y actos conexos, relacionados o vinculados con la emisión, suscripción, colocación, cesión caución o transmisión de cédulas hipotecarias que realicen las entidades comprendidas en la Ley Nacional Nº 21526 y sus modificatorias. Esta exención alcanza a todo tipo de garantías personales o reales que se constituyan vinculadas con tales títulos;

25) Los actos, contratos y operaciones que realicen las instituciones financieras comprendidas en la Ley Nacional Nº 21526 y las constituidas en el extranjero, instrumentados o no, con motivo del otorgamiento, renovación, cancelación y refinanciación de créditos y préstamos destinados al financiamiento de actividades empresarias inherentes a los sectores agropecuario, industrial, minero y de la construcción, incluyendo las garantías que se constituyan;

26) Los actos, contratos y operaciones que realicen las entidades aseguradoras debidamente autorizadas, instrumentados o no, con motivo de la contratación, renovación y cumplimiento de contratos de seguros que cubran riesgos inherentes a actividades empresarias de los sectores agropecuario, industrial, minero y de la construcción;

27) Los actos, contratos u operaciones instrumentados relacionados con la emisión, suscripción, colocación o transferencia de Debentures;

8) Los contratos de transferencia de bosques, minas y canteras;

29) Los actos, contratos y operaciones que se instrumenten con motivo de la obtención, renovación, refinanciación y/o cancelación de créditos de cualquier naturaleza, y sus garantías por parte del Superior Gobierno de la Provincia;

30) Las pólizas de renta vitalicia previsional, establecidas por la Ley Nacional Nº 24241 y normas complementarias;

31) Los actos, contratos y/u operaciones que instrumenten operatorias de créditos con transmisión de dominio fiduciario -Titulización de Hipoteca- según el Código Civil y Comercial de la Nación;

32) Los contratos de mutuo, sus refinanciaciones y garantías, que celebren las entidades financieras comprendidas en la Ley Nacional N° 21526 y modificatorias, con motivo de préstamos destinados al financiamiento de actividades empresarias desarrolladas en la Provincia por contribuyentes del sector comercial y/o de servicios.

La disposición precedente resultará de aplicación exclusivamente para los contratos que se realicen con aquellos sujetos cuya sumatoria de bases imponibles en el Impuesto sobre los Ingresos Brutos, en el ejercicio fiscal inmediato anterior al de la celebración de los mismos para la totalidad de las jurisdicciones en que desarrolle sus actividades, no supere la suma que a tales efectos disponga la Ley Impositiva Anual;

Artículo 52.- Fíjase en Pesos Once Millones Cuatrocientos Cuarenta Mil ($ 11.440.000,00) el monto de la sumatoria de bases imponibles en el Impuesto sobre los Ingresos Brutos del Ejercicio Fiscal 2023 hasta el cual están exentos los contratos de mutuo, sus refinanciaciones y garantías, conforme lo dispuesto por el inciso 32) del artículo 287 del Código Tributario Provincial.

33) Los contratos de fideicomisos constituidos de acuerdo a las disposiciones establecidas por el Código Civil y Comercial de la Nación, en relación exclusivamente a la transmisión de los bienes y/o deudas fideicomitidas;

34) Los actos que instrumenten derechos de garantía otorgados a favor de Sociedades de Garantía Recíproca en el marco de lo establecido en el artículo 71 de la Ley Nacional Nº 24467;

35) Los contratos de locación de bienes inmuebles urbanos, en tanto el importe del gravamen no supere el monto que a tal efecto establezca la Ley Impositiva Anual;

Artículo 51.- Fíjase en Pesos Cincuenta y Siete Mil Seiscientos ($ 57.600,00) el monto del Impuesto de Sellos hasta el cual están exentos los contratos de locación de bienes inmuebles urbanos, conforme lo dispuesto por el inciso 35) del artículo 287 del Código Tributario Provincial.

36) Los actos, contratos y/o instrumentos celebrados con motivo del desarrollo y/o ejecución de la actividad de Call Center en el ámbito de la Provincia de Córdoba.

A los fines del párrafo precedente, entiéndase por actividad de Call Center, con el mismo alcance que en el definido por el inciso 32) del artículo 242 de este Código;

37) Los actos, contratos y/o instrumentos vinculados directamente al desarrollo y/o explotación de la producción de leche fluida, siempre que fueran celebrados en el marco de la Ley Nacional Nº 25169 -Contrato Asociativo de Explotación Tambera-;

38) Los contratos de leasing que revistan las modalidades previstas en los incisos a), b), c) y e) del artículo 1231 del Código Civil y Comercial de la Nación, siempre que el tomador destine el bien objeto del mismo al desarrollo de sus actividades económicas, y

39) La transferencia de dominio de inmuebles del dador del leasing al tomador por el ejercicio de la opción de compra.

40) Los instrumentos y/o formularios utilizados para respaldar retiros de granos (cereales, oleaginosas y legumbres) por parte del depositante.

CAPITULO QUINTO

Pago.

Forma.

Artículo 288.- El impuesto establecido en este Título debe abonarse con los medios de pago previstos en el artículo 120 de este Código o en la forma que determine el Poder Ejecutivo Provincial para casos especiales. No se requerirá declaración jurada, salvo cuando lo establezcan disposiciones expresas de este Título, del Poder Ejecutivo Provincial o de la Dirección General de Rentas.

La determinación del impuesto efectuada por el contribuyente a través de los medios y/o formas que a tal efecto disponga la Dirección, su correspondiente pago se hará bajo la exclusiva responsabilidad del mismo. Las liquidaciones emitidas por el sistema informático de la Dirección General de Rentas no obstan el procedimiento de Determinación de Oficio por parte de la Dirección de Inteligencia Fiscal.

Premio estímulo Impuesto de Sellos por pago a través de medios electrónicos

Artículo 413.- ESTABLÉCESE una reducción del treinta por ciento (30 %) del monto a pagar del Impuesto de Sellos correspondiente a los contratos de locación o sublocación de inmuebles (incluidos los con opción a compra), para aquellos contribuyentes que realicen la autoliquidación del impuesto, mediante la página web de la Dirección General de Rentas, dentro del plazo establecido para el pago del mismo -primer párrafo del Artículo 289 del Código Tributario Provincial- y opten por la cancelación total a través de medios electrónicos autorizados.

Plazo.

Artículo 289.- Los instrumentos públicos o privados sometidos a este impuesto deberán ser repuestos dentro del término de quince (15) días de otorgarse. En las prórrogas o renovaciones de actos, contratos u operaciones, estos plazos comenzarán a regir desde el día en que aquéllos entren en vigencia.

Los documentos que fijen un plazo de vencimiento menor que el establecido en el párrafo anterior deberán ser repuestos antes del día de su vencimiento.

En los instrumentos sujetos a este impuesto otorgados por la administración pública nacional, provincial o municipal y sus entidades autárquicas, el término para su pago se computará desde la fecha de su entrega a los particulares, a cuyo efecto la misma deberá hacerse constar en el cuerpo del instrumento.

En los casos de letras de cambio libradas en el exterior el plazo nacerá en la fecha de aceptación, protesto o endoso en el país, lo que fuere anterior.

Sin perjuicio de lo dispuesto en los párrafos precedentes el Poder Ejecutivo Provincial puede disponer para determinados contratos y/o instrumentos y/u operaciones, con las limitaciones y alcances que a tal efecto establezca la reglamentación, que el Impuesto de Sellos pueda ser abonado en cuotas devengándose, para tales casos, intereses de financiación cuya tasa de interés será establecida por la Secretaría de Ingresos Públicos.

Artículo 46.- El Impuesto de Sellos establecido en el Título Tercero del Libro Segundo del Código Tributario Provincial se abonará de acuerdo con las alícuotas, escalas e importes fijos que se especifican en los artículos siguientes del presente Capítulo.

Cuando el contribuyente y/o responsable no ingresare el importe del gravamen dentro del plazo previsto a tal efecto por el citado Código, las mencionadas alícuotas, escalas e importes fijos se incrementarán de la siguiente manera, en función de la fecha de pago del impuesto:

1. Hasta tres (3) meses de retardo: el Veinte por Ciento (20%);

2. Más de tres (3) meses y hasta seis (6) meses de retardo: el Treinta por Ciento (30%);

3. Más de seis (6) meses y hasta nueve (9) meses de retardo: el Cuarenta por Ciento (40%);

4. Más de nueve (9) meses y hasta doce (12) meses de retardo: el Cincuenta por Ciento (50%), y

5. Más de doce (12) meses de retardo: el Setenta por Ciento (70%).

Artículo 204.- Las disposiciones del último párrafo del Artículo 289 del Código Tributario Provincial, resultarán de aplicación respecto de:

a) Los contratos y/o instrumentos y/u operaciones cuyo importe del gravamen supere el monto de Pesos Un Millón Quinientos Mil ($ 1.500.000,00). En tales casos, el contribuyente y/o responsable podrá solicitar a la Dirección General de Rentas abonar el Impuesto de Sellos en hasta doce (12) cuotas mensuales consecutivas, en las formas, plazos y/o condiciones que a tal fin establezca dicha Dirección y

b) Los casos de contratos de locación o sublocación de inmuebles, (incluidos los con opción a compra), los contribuyentes y/o responsables, podrán solicitar a la Dirección General de Rentas abonar el Impuesto de Sellos en hasta treinta y seis (36) cuotas mensuales consecutivas, en las formas, plazos y/o condiciones que a tal fin establezca dicha Dirección.

La solicitud de la cancelación en cuotas prevista en el presente artículo solo podrá realizarse dentro del plazo establecido para el pago del Impuesto de Sellos en el primer párrafo del Artículo 289 del Código Tributario Provincial.

Cuando se verifique el incumplimiento en el pago de dos (2) cuotas, consecutivas o no, o cuando a los sesenta (60) días corridos del vencimiento de la última cuota solicitada, no se hubiera cancelado íntegramente el impuesto, la Dirección General de Rentas podrá liquidar y exigir el pago del gravamen, previa deducción de los pagos efectuados.

En ningún caso, la cantidad de cuotas solicitadas podrá exceder los meses de vigencia establecidos en el contrato y/o instrumento. Cuando no exista plazo estipulado no será de aplicación el presente párrafo.

Fecha de Otorgamiento. Raspaduras o Enmiendas.

Artículo 290.- En todos los Instrumentos sujetos a este impuesto se deberá consignar la fecha de otorgamiento. Cuando se omita este requisito o los instrumentos contengan raspaduras o enmiendas en la fecha o plazos, el contribuyente y/o responsable deberá demostrar fehacientemente dicha fecha, caso contrario se procederá al cobro de los montos adeudados con actualización y recargos por los períodos no prescriptos, tomando como fecha de celebración de los mismos cinco (5) años anteriores a la detección de dichos instrumentos por parte de la Dirección.

Lo dispuesto en el párrafo anterior no será de aplicación a los instrumentos celebrados por escrituras públicas, siempre que se acrediten las circunstancias que determine la Dirección.

Varios Ejemplares.

Artículo 291.- Si la instrumentación se realiza en varios ejemplares y la liquidación del impuesto es efectuada por el sistema informático que a tales efectos haya dispuesto la Dirección General de Rentas deberá incorporarse una copia de la misma en cada uno de los ejemplares.

Asimismo, en el caso de instrumentos que hubieran abonado el tributo por declaración jurada, a solicitud del poseedor, el responsable de la presentación de dicha Declaración Jurada deberá dejar constancia de dicho pago cuando le fuere requerido.

Elevación a Escritura Pública.

Artículo 292.- Cuando se elevare a escritura pública un instrumento privado en el que se hubiera repuesto el impuesto correspondiente, se agregará a la matriz el referido instrumento, debiendo mencionarse esta circunstancia en el cuerpo de la escritura y abonarse la diferencia del impuesto si la hubiere.

A los fines previstos en el párrafo precedente, tratándose de la transmisión onerosa de dominio de inmuebles, el impuesto se liquidará conforme a lo prescripto en el artículo 273 de este Código, sin computar a los fines de establecer la base imponible del impuesto, las mejoras y/o construcciones que sean efectivamente incorporadas con posterioridad a la toma de posesión del inmueble por quien revista el carácter de adquirente o adjudicatario en el referido instrumento público, siempre que se haya repuesto, dentro del plazo previsto, el gravamen sobre el instrumento privado. La Dirección General de Rentas establecerá las condiciones, limitaciones, requisitos y/o formalidades que resulten necesarias para la aplicación de lo dispuesto precedentemente.

Sociedades: Agentes de Retención.

Artículo 293.– Las sociedades y demás entidades que realicen o registren operaciones gravadas, tributarán el impuesto que corresponda por cuenta propia y por sus clientes como agentes de retención, ajustándose a los procedimientos de percepción que establezca el Poder Ejecutivo.

Escrituras Públicas. Forma de Pago.

Artículo 294.- El impuesto correspondiente a los actos formalizados en escritura pública se pagará en la forma prevista por el artículo 120 de este Código, mediante liquidación y declaración jurada confeccionada por el escribano actuante. Dicha presentación deberá efectuarse dentro del plazo establecido por el artículo 289 de este Código. Vencido este plazo, en caso de haber diferencia de impuesto a favor del Fisco, se aplicarán sobre la misma la actualización y el recargo correspondientes.

Documentos en Infracción. Determinación en Base a Registros Contables.

Artículo 295.- Cuando se compruebe la existencia de documentos en infracción a las disposiciones de este Título, la Dirección podrá dejarlos en poder del interesado, en carácter de depositario, de acuerdo a las normas que establezca o bien los retirará bajo recibo, todo ello con las formalidades prescriptas en el último párrafo del artículo 23 de este Código.

Cuando el presunto infractor utilizare los documentos intervenidos podrá hacerlo con los recaudos que en cada caso establezca la Dirección.

Cuando se compruebe, mediante constancias en libros de contabilidad, o en libros exigidos por la Dirección, la instrumentación de actos, contratos u operaciones, cuyo impuesto debió pagarse por el sistema de declaración jurada, la Dirección estará facultada a proceder a la determinación de oficio en base a esos registros.